אז אתם בדיוק בתהליך בניית תמהיל משכנתא ותכנון המשכנתא עצמה ואתם צריכים להחליט עם איזה החזר חודשי למשכנתא כדאי לעשות זאת.

או שאתם רוצים לדעת אם בכלל יש לכם יכולת מינימלית לעמוד בהחזרי משכנתא וגם בשביל לקבל אישור אליה.

נסביר איך מחשבים החזר חודשי למשכנתא ואיך עושים בדיקת יכולת/כושר החזר ואיזה החזר חודשי מומלץ לכם.

ניתן מידע גם על שינוי החזר משכנתא (הקטנה/הגדלה) לפני ואחרי לקיחת המשכנתא ואיך מתנהג ההחזר החודשי הראשון למשכנתא.

קיצורי דרך בדף- הקדמה

- מה זה החזר חודשי? (הגדרה + הסבר בקצרה)

- מה זה החזר חודשי למשכנתא? (הגדרה + הסבר בקצרה)

- מה זה יחס החזר למשכנתא? ומה ההבדל בינו לבין החזר חודשי למשכנתא?

- מהי הכנסה פנויה? איך מחושב ונקבע הכנסה פנויה למשכנתא?

- איך מחושב ההכנסות נטו שלכם? (חישוב הכנסות נטו מעבודה וחישוב הכנסות נטו שלא מעבודה)

- גובה החזר חודשי מקסימלי למשכנתא

- גובה החזר חודשי מינימלי למשכנתא

- טווח החזר חודשי למשכנתא

- החזר משכנתא ביחס למשכורת

- הכנסה פנויה לנפש – מה זה? איך זה קשור להחזר החודשי למשכנתא?

- בדיקת יכולת החזר משכנתא (כושר החזר)

- האם כדאי לקחת משכנתא בהחזר חודשי נמוך בגלל הנוחות אבל בפועל אתם מסוגלים ליותר?

- האם כדאי לקחת משכנתא בהחזר חודשי גבוה יותר ממה שאתם מסוגלים לקחת?

- החזר לשקל במשכנתא (החזר על כל שקל במשכנתא)

- איך מחשבים החזר חודשי למשכנתא?

- גובה החזר חודשי למשכנתא מומלץ: כמה החזר משכנתא כדאי לכם לשלם? איך קובעים החזר חודשי למשכנתא שמתאים/תפור/כדאי לכם [תהליך]?

- האם השכירות הנוכחית היא מדד לקביעת החזר חודשי למשכנתא עתידית?

- הוצאות נוספות למשק בית בנוסף להחזר חודשי למשכנתא

- האם יש הבדל בקביעת החזר חודשי למשכנתא חדשה לבין קביעת החזר חודשי למיחזור משכנתא?

- האם ביטוח משכנתא נלקח כחלק מהחישוב של יחס ההחזר למשכנתא מההכנסה?

- התנהגות החזר משכנתא בסוגי משכנתאות "לא רגילים": משכנתא גישור/בלון/משכנתא הפוכה?

- מהו החזר משכנתא ממוצע בישראל? מהו טווח ההחזרים החודשיים למשכנתאות?

- החזר חודשי מייצג למשכנתא

- בלבולים במושגים של החזר חודשי

- האם גובה החזר חודשי למשכנתא משפיע על הריבית?

- הפוך: האם הריבית משפיעה על ההחזר החודשי למשכנתא?

- שינויים שעלולים לקרות להחזר החודשי כתוצאה מריביות והצמדה למדד

- מה עושים כאשר יש שינויים ב: הכנסות נטו/בהכנסה הפנויה/בהכנסה פנויה לנפש?

- שינוי החזר חודשי למשכנתא (פעולות לשינוי)

- הגדלת החזר משכנתא

- הקטנת החזר משכנתא

- הקפאת/עצירת/פסק זמן/דחיית החזר חודשי למשכנתא

- מועד החיוב החודשי של המשכנתא

- למה משלמים בחודש הראשון של המשכנתא שלקחתם תשלום שונה (גבוה/נמוך יותר) מההחזר החודשי שתכננתם?

- לסיכום

הקדמה

- נדבר במאמר על החזר חודשי למשכנתא.

- במאמר יובאו הרבה מונחים וזאת כי קביעת החזר חודשי למשכנתא תלוי בכך (הכל מתנקז לדרך קביעת החזר חודשי).

- החזר חודשי למשכנתא הוא יותר קריטי וסבוך מאשר החזר חודשי להלוואה וראוי להתייחס למשכנתא בנפרד ולתת לו את המקום שלו.

מה זה החזר חודשי? (הגדרה + הסבר בקצרה)

- החזר חודשי הוא כמות הכסף שאתם תשלמו כל חודש כל עוד לא תחזירו במלואו את סכום הכסף (כולו) שלוויתם.

- יהיה מצבים במהלך הזמן שאתם מחזירים את המימון שלא תשלמו כלום, כמו במצב של גרייס מלא, בלון מלא והקפאת המימון באופן מלא.

- יכול להיות שההחזר החודשי הוא משתנה מחודש לחודש בגלל הצמדות למדדים שונים ושינוי ריביות. כלומר על תסמכו על זה שההחזר החודשי יהיה קבוע כל הזמן אלא אם קבעתם זאת עם הגוף המממן.

מונחים באנגלית

- המונח החזר חודשי באנגלית:

- Monthly Payment

- בד"כ המונח בא עם מימון כלשהו: החזר חודשי להלוואה או למשכנתא:

- Mortgage/Loan Monthly Payment

- לפעמים גם תפגשו את המונח שיעור ההחזר על ההכנסה או יחס החזר (יוסבר בהמשך) שזה המונח המקביל לאחוז החזר חודשי מהכנסה רק באחוזים (ולא בשקלים).

- שיעור החזר מהכנסה נטו באנגלית:

- Payment-to-Income (PTI) Ratio

- שיעור החזר מהכנסה נטו באנגלית:

DTI וההבדל בינו לבין PTI

- מונח נוסף שכדאי להכיר הוא DTI והוא יהווה בהמשך ליכולת עמידה בחוב שלקחתם.

- DTI הוא שיעור חובות מהכנסה נטו שהוא מציין כמה אחוז מההכנסות נטו מיועד לחובות: שהם הלוואות ומשכנתאות.

- באנגלית קוראים לשיעור חובות מהכנסה פנויה כ:

- Debt-to-Income (DTI) Ratio

- הפירוש של Debt הוא חוב.

- דוגמא: ההכנסה נטו שלכם הוא 10,000 וסך ההחזרים החודשיים של ההלוואות והמשכנתאות שלכם הוא 4,000 ש"ח אז ה-DTI שלכם הוא 40%.

- ההבדל בין PTI ל-DTI הוא ש-PTI בוחן את התשלום (Payment) של שיעור ההחזר החודשי מההכנסות נטו העתידי שאתם עומדים לקחת עבור הלוואה/משכנתא אחת שהוא המימון המיועד/הרצוי

- ולעומת זאת DTI בוחן כבר כמה חוב (Debt) באחוזים של החזר חודשי מההכנסה הפנויה אתם מחזירים כבר (כלומר דיבור על ההווה ועל סך כל המשכנתאות וההלוואות שיש לכם כבר ולא רק אחת).

מה זה החזר חודשי למשכנתא? (הגדרה + הסבר בקצרה)

- החזר חודשי למשכנתא הוא הסכומים שאותם תצטרכו לשלם עבור חודשי המשכנתא.

- מהחודש הראשון לתשלום ועד החודש האחרון של המסלול הארוך ביותר במשכנתא.

- אם שמתם לב אז רשום סכומים כלומר החזר חודשי למשכנתא הוא טבלה של חודשים וכמה תצטרכו לשלם בכל חודש.

- טבלה זאתי היא טבלה משוערת הנקראת טבלת החזרי משכנתא והיא חלק מטבלה גדולה יותר של המשכנתא בשם לוח סילוקין שכולל נתונים נוספים כמו מהו חלק הריבית והקרן בכל חודש וכמובן ההחזר החודשי בכל חודש.

- טבלה זאתי היא שיערוך/השערה למה יהיה ההחזר החודשי בעתיד אבל היא אינה סופית כי תנאי השוק של המשכנתאות ושל ארץ ישראל יכולים להשתנות ולהוריד או להעלות את ההחזר החודשי שלכם לחודש/ים מסויימים.

- צריך להתייחס להחזר החודשי למשכנתא כשונה עבור כל חודש במשכנתא.

- משכנתא היא דבר תנודתי שתלוי בריביות ובהצמדות למדד ובגלל שהם משתנים מחודש לחודש אז גם ההחזר החודשי למשכנתא ישתנה בהתאם והוא לא קבוע בכלל.

- אלא אם לקחתם את כל המשכנתא ברבית קבועה וללא הצמדה – וברוב המקרים זה טעות לקחת רק בצורה הזו.

- בד"כ כשאומרים החזר חודשי למשכנתא אז מתייחסים להחזר החודשי הראשון של המשכנתא או ההחזר החודשי שרוב הזמן תצטרכו לשלם בשנים הראשונות.

- משום מה אנשים אף פעם לא מתכוונים כשאומרים את המונח הזה כאל ההחזר החודשי המקסימלי שתצטרכו לשלם בחודש מסויים (או מספר חודשים רצוף) במשכנתא.

- שזה התייחסות יותר נכונה לזה, כי לפי זה אתם בוחנים את המשכנתא שלכם.

- כן ניתן להגיד/לשאול על החודש הקודם או כל חודש שכבר שילמתם (בעבר): "מה היה ההחזר החודשי למשכנתא לאותו החודש?"

- אבל כאשר אומרים לעתיד: "מה יהיה ההחזר החודשי למשכנתא?" אז מדברים על שיערוך בלבד ורק אחרי שתשלמו את ההחזר החודשי לחודש זה אז תוכלו להגיד מה היה ההחזר החודשי האמיתי לאותו החודש.

מה זה יחס החזר למשכנתא? ומה ההבדל בינו לבין החזר חודשי למשכנתא?

- לפני שנתחיל בכל ההסברים אז יש להסתכל על המונח יחס החזר למשכנתא שנהוג לבוא ביחד עם המונח החזר חודשי למשכנתא שהם דומים אבל שונים במהות שלהם (אותה הגברת בשינוי עדרת).

- החזר חודשי למשכנתא הוא הסכום בכסף שאתם בפועל משלמים בחודשי המשכנתא.

- לעומת זאת יחס החזר למשכנתא הוא היחס מההכנסה (*מהכנסה פנויה או מהכנסה נטו) שזה אומר אחוז מההכנסה שלכם ולא סכום כסף.

- כלומר יחס החזר יבוא תמיד במספר של אחוזים ולעומת זאת החזר חודשי יבוא תמיד בשקלים.

- כאשר מציינים יחס החזר אז מציינים גם מאיזה הכנסה (פנויה/נטו) ולא סתם כמספר.

- לדוגמא: יש לכם הכנסה נטו (לצורך דוגמא בלבד) של 10,000 ש"ח ואתם רוצים לקחת ביחס החזר של 30% ממנו כלומר אתם רוצים החזר חודשי למשכנתא של 3,000 ש"ח.

- * לפי בנק ישראל יחס ההחזר הוא מהכנסות נטו של הלווים אבל עבור הבנקים למשכנתאות יחס ההחזר מחושב מההכנסה הפנויה שיותר מחמיר מהחישוב של בנק ישראל ושניהם יוסברו בסעיפים הבאים.

מהי הכנסה פנויה? איך מחושב ונקבע הכנסה פנויה למשכנתא?

- לפני שמתחילים להבין כמה החזר חודשי למשכנתא כדאי לכם לקחת ומהו החזר משכנתא מקסימלי, אז יש להבין תחילה איך הבנקים למשכנתאות קובעים כמה החזר חודשי מותר לכם להשתמש לצורך לקיחת המשכנתא.

- הבנקים למשכנתאות מרשים לכם להשתמש עד אחוז מקסימלי מסויים מההכנסה הפנויה שלכם (יוסבר בהמשך).

- אינו תקף לגופי משכנתאות חוץ בנקאים שחיים בחוקים משלהם וכל אחד קובע בנפרד את אופן החישוב. רק שתדעו שזה קרוב לאופן חישוב של הבנקים למשכנתאות.

- ההכנסה הפנויה שלכם מוגדרת כסך ההכנסות נטו שלכם בניכוי החיובים החודשיים האחרים שיש לכם.

- מגדירים חיובים חודשיים כתשלומים על הלוואות ומשכנתאות אחרים שבבעלותכם שהם מעל שנה וחצי (18 חודשים).

- לוקחים את ההחזר החודשי הגבוה ביותר של ה-3 חודשים האחרונים עבור כל הלוואה או משכנתא ולפי זה מורידים מההכנסות נטו.

- תשימו לב:

- ההכנסה הפנויה שלכם היא לא הכנסות נטו שלכם!!!

- אלא, ההכנסה הפנויה מורכבת מחישוב של הכנסה נטו.

- ההכנסה הפנויה קטנה יותר מההכנסות נטו שלכם.

- רק אם אין לכם חובות אחרים אז שני סכומים אלו שווים.

- עכשיו נשאלת השאלה הבאה:

- איך מחושב ההכנסות נטו שלכם? (נושא הבא).

איך מחושב ההכנסות נטו שלכם? (חישוב הכנסות נטו מעבודה וחישוב הכנסות נטו שלא מעבודה)

- תחילה נסביר בקצרה (כי זה לא נושא המאמר) מהי הכנסה נטו (באופן כללי):

- הכנסה נטו היא ניכוי הכנסה מסכום מסויים (הנקרא הכנסה ברוטו) ממיסים וניכויים נלווים שמחויבים בחוק (כמו הפרשות לפנסיה וכו').

- כעת לעניינו, הגופים המלווים מחשבים ההכנסות נטו באופן הבא:

- סכום הכנסה נטו שלכם מעבודה בתוספת הכנסה נטו שאינה מעבודה (שנקראת הכנסה נוספת).

- איך מחושב הכנסה נטו מעבודה? דורשים שתגישו את המסמכים הבאים כדי לקבוע זאת:

- שכירים:

- יש להגיש 3 חודשי משכורת אחרונים. לפי משכורות אלו הגוף המלווה עושה ממוצע של 3 חודשים על הנטו שלכם.

- החודש עם ההכנסה נטו הנמוכה ביותר מבין חודשים אלו תיבחר כהכנסה נטו שלכם.

- עצמאים:

- יש להגיש את שנת המס האחרונה, ולפי שנת המס האחרונה הגוף המלווה עושה חלוקה ל-12 מהסכום בניכוי המס.

- כמובן שאם אין לכם שנה רציפה אז יבקשו ממכם גם משכורות של עד 12 חודשים אחרונים ואם לא עבדתם לפני שיצאתם לעצמאות אז ייתכן שתיתקלו בהתנגדויות (סירובים).

- תוכלו להיעזר בייעוץ משכנתאות כדי לקבל אישורים למשכנתא.

- יש להגיש 3 חודשים אחרונים של עובר ושב וזאת כדי לבדוק שבאמת נכנס הסכומים מסעיפים קודמים.

- הגשת מסמכים אלו באה גם כדי להבין אם יש עוד סכומים קבועים שאתם מקבלים שכן יכולים להיחשב כהכנסה שאינה מהעבודה שזה סעיף הבא.

- כמובן שאם יש לכם כמה עבודות (2 ויותר) כשכירים או כמה תיקים במס הכנסה או שילוב של שניהם (עצמאי ושכיר) אז תצטרכו להגיש עבור כל סוג עבודה את כל המסמכים והכנסה נטו תהווה סכום הנטו של כולם.

- שכירים:

- איך מחושב הכנסה נטו שאינה מעבודה (הכנסה נוספת)?

- הדברים הבאים נחשבים כהכנסה נוספת:

- מזונות, קצבאות, קבלת שכירות מדירה להשקעה, מלגות.

- כמובן שמחשיבים את ההכנסות בניכוי המיסים.

- אבל, הדברים הבאים לא נחשבים כהכנסה:

- הכנסות משוק ההון (אפילו אם הם על מספר חודשים רצוף), הכנסות חד פעמיות (פדיון קרן השתלמות, ירושה, כספי פיצויים, העברות כספיות ממשפחה וחברים).

- את הבדיקה שהאם באמת נכנס לכם הסכומים שאתם מדברים עליהם אז:

- אתם תגישו 3 חודשים אחרונים של עובר ושב (עו"ש).

- ותגישו גם מסמכים רשמיים/פורמליים שבאמת מצדיקים את ההכנסות האלו (נגיד אישור קבלת מזונות, הסכם שכירות של הדירה וכו').

- הדברים הבאים נחשבים כהכנסה נוספת:

גובה החזר חודשי מקסימלי למשכנתא

(הערה: לפני שממשיכים לקרוא אז מומלץ לקרוא את הסעיפים הקודמים כי החזר חודשי מקסימלי מסתמך על ההכנסה הפנויה שלכם)

- בנק ישראל קבע שההחזר החודשי המקסימלי למשכנתא הוא עד 50% מהנטו של הלווים (זה אינו כולל על ערב תומך/עוזר/פעיל/משלם).

- אבל, בנק ישראל אמר גם שהחזר חודשי של מעל 40% (כלומר 40.1% ומעלה) מנטו ההכנסות של הלווים יחשיב את הלווים בדרגת סיכון מקסימלית של 100% עבור הבנק.

- כל הבנקים נדרשים לדווח את רמות הסיכון של הלווים ולשים כסף נוסף בצד למקרה שהלווה לא מחזיר את המשכנתא (זה נקרא הקצאות הון סיכון).

- שזה יגרור לכך שבנק המשכנתאות (שממנו אתם לוקחים את המשכנתא) יביא לכם ריביות גבוהות יותר מאשר הלווים האחרים שלקחו 40% ומטה.

- אז הטווח בין 40.1%-50% הוא לא כל כך מציאה.

- תשימו לב:

- בנק ישראל קבע אחוז/שיעור מקסימלי על ההכנסות נטו שלכם ולא על ההכנסה הפנויה שלכם.

- הבנקים למשכנתאות לקחו זאת צעד קדימה ומחשבים לפי ההכנסה הפנויה שלכם שהיא קטנה יותר מההכנסות נטו שלכם.

- בפועל:

- הבנקים למשכנתאות נותנים נותנים לרוב עד 33% אבל גם הם יאשרו עד 35% ויש מצבים שגם ילכו אתכם עד 37% ועוד יותר מעט מצבים עד ה-40%.

- כל החישובים נעשים מההכנסה הפנויה שלכם.

- מבחינת ציפיות וחישובים אישיים בבית אז תחשבו עד 35% מההכנסה הפנויה שלכם וזה עוד צריך קצת לעמול בשביל שיאשרו לכם זאת כי לרוב זה עד 33%.

תקופת קורונה:

- בנק ישראל הודיע שעבור כל מי שנפגע בירידה בשכר כתוצאה מהקורונה אז הבנקים למשכנתאות יאפשרו עד 70% החזר חודשי מהמשכורת החדשה וזאת בתנאי שהבנק יודע שהשכר יעלה למה שהוא היה לפני משבר הקורונה.

- מי שאין לו משכורת נוכחית אז יהיה לו בעיה לקבל משכנתא.

- מי שיצא לחל"ת אז מחשיבים לו את המשכורות לפני החל"ת וזה לא פוגע בו בסיכויים לאישור משכנתא.

גובה החזר חודשי מינימלי למשכנתא

- בעקרון לא מציניים החזר חודשי מינימלי אבל הוא קיים גם על משכנתאות חדשות.

- מכיוון שלא שווה פיננסית ובירוקרטית לקחת משכנתא מתחת ל- 100,000 ש"ח, כי אפשר להשיג את זה בקלות ע"י הלוואה אחת או מספר הלוואות וגם מכיוון שהבנקים למשכנתאות לא יאפשרו לכם לקחת בפחות מהסכום הזה אז:

- אם נפרוס את הסכום הזה על מספר השנים המקסימלי שהוא 30 ולא משנה איזה מסלול תבחרו ועם ריבית של 1% (ריבית רצפה לא הגיונית כמובן עבור כל המשכנתא כולה) אז נקבל החזר חודשי של 322 ש"ח.

- אז נגיד שההחזר החודשי המינימלי הוא 300 ש"ח.

- זה בשביל שיהיה לנו טווח החזרים בראש.

- על משכנתאות קיימות אז יכול להיות מצב שתשלמו אפילו 1 שקל אחד אחרי כמה שנים שאתם מחזירים את המשכנתא. כלומר שזה מתחת ל-300 ש"ח.

- אבל במצב זה כבר עדיף לעשות פירעון מוקדם או לקחת הלוואה קצרת טווח כדי לצמצם ריביות.

טווח החזר חודשי למשכנתא

- ראינו לפי סעיפים קודמים מהו ההחזר החודשי המינימלי והמקסימלי ולכן הטווח שאתם יכולים לקחת את המשכנתא שלכם בהחזר חודשי כלשהו הוא:

- בין 300 ש"ח ל-40% מההכנסות נטו החודשיות של הלווים.

- בד"כ המקסימום הוא עד שליש 33% מההכנסה הפנויה שלכם (אפשר להשיג עד 35%. ומעל זה עד 37% או עד 40% זה כבר נהיה יותר קשה.

- בין 40.1% לבין 50% הם גם יכולים לתת אבל יש מניעה גורפת לתת זאת מכל הבנקים למשכנתאות.

- ואם במידה ותצליחו להשיג זאת באופן קסום (זה ברמה של קסם באמת) אז לא בטוח שתרצו לקחת את המשכנתא שיתנו לכם כי זה יהיה עם ריביות לא טובות בכלל.

- בסופו של יום הבנקים לא רוצים לקחת סיכון על עצמם רק בשביל להביא לכם מימון כלשהו.

החזר משכנתא ביחס למשכורת

- בגלל שרוב אזרחי המדינה הם שכירים אז הרבה שואלים מהו אחוז החזר משכנתא מהשכר?

- ובכן, אם דילגתם ישירות לכאן בלי לקרוא את הסעיפים הקודמים אז אתם החישוב של האחוז הזה לא תלוי רק במשכורת נטו שלכם מהעבודה (הברוטו לא משחק כאן תפקיד).

- אלא הבנקים מחשיבים גם הכנסות נטו שאינו מהעבודה: מזונות (כמובן שיבדקו עוד כמה שנים ישאר לתת לכם את המזונות – מעל חמש שנים זה יחשב לכם כהכנסה ומתחת לזה אז ישקלו זאת), קצבאות (נכות בריאותית, נפגעי צה"ל ועוד), שכירות מדירה להשקעה, (אחת או יותר) ומלגות (סיוע ללימודים).

- להרחבה במאמר ב: אופן חישוב הכנסות נטו.

- לגבי אחוזים בפועל אז אתם יכולים לקרוא סעיף קודם על טווחי החזרים.

הכנסה פנויה לנפש – מה זה? איך זה קשור להחזר החודשי למשכנתא?

- חלק מהדרך לקבוע החזר חודשי למשכנתא הוא להבין את צרכי המשפחה מבחינה כלכלית.

- זאת עושים ע"י חישוב וקביעת כמה כסף בממוצע יהיה פנוי לכל נפש/בנאדם שנמצא בבית גם לאחר שתיקחו את המשכנתא שאתם כרגע רוצים לקחת.

- כאן נכנס המונח הכנסה פנויה לנפש שמוגדרת כהכנסה פנויה למשק הבית בניכוי ההחזר החודשי למשכנתא הנוכחית/העתידית שתעשו ומחולקת במספר הנפשות בבית.

- (בין אם זה משכנתא חדשה או מחזור שאתם חפצים בו).

- הבנקים למשכנתאות דורשים לדעת כמה אנשים יש במשפחה: רווק/ה או הורה יחיד או זוג הורים וכמות ילדים עד גיל 18 (לא כולל).

- לכל נפש במשפחה הבנקים דורשים שצריך שישאר הכנסה פנויה לנפש של 1,500 ש"ח לפחות.

- כמובן שכל מקרה לגופו, והבנקים יכולים לאשר פחות מהסכום הזה וגם של סביבות ה-1,000 ש"ח, אבל לא להמר על זה.

- הבנקים יבחנו את חשבון העובר ושב שלכם של החודשים האחרונים ויבינו את ההוצאות החודשיות שלכם וגם הם יעשו חישובים שתצטרכו בעתיד.

בדיקת יכולת החזר משכנתא (כושר החזר)

- הדרך הכי טובה לדעת אם אם יש לכם כושר החזר משכנתא היא לפי שיטת: "פר מאה אלף".

- הכוונה היא שלכל 100,000 ש"ח שאתם רוצים לקחת במשכנתא שתהיה לכם סכום מינימלי של הכנסה פנויה.

- הסכום המינימלי שאתם צריכים בהכנסה הפנויה שלכם כדי להחזיר לכל 100,000 ש"ח במשכנתא הוא לפי ריבית של 2.7%* (קראו בהמשך למה ריבית זו) למשך 30 שנה.

- כמובן שעם שיטת החזר שפיצר ולא משנה איזה סוג מסלול, אבל כרגע נגיד שזה במסלול קבועה לא צמודה (קל"צ), ניישם את הריבית של ה-2.7%.

- * הריבית שהבנקים יוצאים איתה ברווח (כידוע בשם מרווח הבנק) מהמשכנתא שהלקוחות עושים הוא נכון להיום 2.7% ויכול להשתנות בעתיד.

- השיטה של פר מאה אלף לבדיקת יכולת החזר משכנתא לא תשתנה אבל הריבית לבדיקה יכולה להשתנות.

- היא יכולה גם להיות גבוהה יותר עבור לקוחות עם דירוג אשראי נמוך יותר או עם לקוחות שלקחו הון עצמי למשכנתא למעלה מ-60%.

- לכן נקבל שהמינימום שצריך בכל חודש לכל 100,000 ש"ח הוא 406 ש"ח החזר חודשי למשכנתא.

- האם זה משתלם? האם זה כלכלי? התשבה היא בפירוש לא! אבל המטרה כרגע היא שזה אפשרי! (המינימום).

- כדי שזה באמת יהיה משתלם וכלכלי אז עושים את אותו החישוב רק עם שינוי של תקופת זמן ל-20 שנה.

- לכן יוצא שעבור כל 100,000 ש"ח כדאי להקצות 540 ש"ח בכל חודש למשכנתא מאוזנת (לאו דווקא האידאלית).

- דוגמא: נגיד ולקחתם משכנתא של 700,000 ש"ח, כמות המאות אלפים שיש הוא 7 (700,000/100,000) אז תצטרכו לפחות 2,842 ש"ח (=406×7).

- וההחזר היותר טוב (לא בהכרח אומר שהוא מותאם אליכם/אידאלי): 3,780 ש"ח (=540×7).

- יש לשלב את השיטה הזו בהשארת סכום חודשי קבוע מההכנסה הפנויה לכל בנאדם (נפש) בבית. כלומר יש להתחשב בהכנסה הפנויה לנפש (כפי שהוסבר בסעיפים קודמים).

- כלומר יש להתחשב גם בשיטת החישוב של הבנקים של חישוב ההחזר החודשי וזה בהשארת כסף לכל נפש בבית.

- כל בנק והדרישות שלו. אבל בגדול עדיף שתשאירו נגיד 1,500 ש"ח לכל נפש בבית בממוצע מההכנסה הפנויה שלכם ביחד עם ההחזר החודשי של המשכנתא החדשה.

- דוגמא: נגיד ההכנסה הפנויה של זוג הוא 11,000 ש"ח ואתם צריכים לקחת משכנתא עם 4,000 ש"ח החזר חודשי ויש לזוג 2 ילדים, כלומר: 6,000 (=1,500×4) זה סך ההכנסה לנפש שצריך בשביל כל המשפחה שישאר.

- ההכנסה הפנויה + המשכנתא: 6,000 + 4,000 = 10,000 ש"ח הוצאות חודשיות ונשאר 1,000 ש"ח בחודש בנוסף.

האם כדאי לקחת משכנתא בהחזר חודשי נמוך בגלל הנוחות אבל בפועל אתם מסוגלים ליותר?

- התשובה: תלוי אבל עדיף שלא.

- זה תלוי בגלל שיכול להיות כמה סיטואציות שדווקא כדאי:

- אתם משקיעי נדל"ן: החזר חודשי נמוך יותר במשכנתא יכול לתת לכם אפשרות לקנות יותר דירות כי ההכנסה הפנויה שלכם תגדל.

- יש לכם אי וודאות גדולה בחיים בקשר לעתיד: אתם מצפים לעוד ילד (או הראשון), היה סיטואציה/תקופה בעבר שפגעה בכם כלכלית והיא יכולה לחזור שוב (מחלה, עסק פשט רגל, פיטורין ועוד).

- הסיטואציות שהכי הרבה תוהים לגביהן שעדיף לא לעשות זאת הן לגבי הסיטואציות הבאות:

- אם אתם רוצים כביכול חיים רגועים יותר או יש לכם ידיעה שבעתיד תעשו פירעון מוקדם או שילוב של שניהם.

- אז האם עדיף בסיטואציות אלו להוריד החזר חודשי?

- התשובה היא שמבחינה כלכלית זה לא עדיף.

- וגם בעתיד יכול להיות מצב שהריביות יעלו ולכן גם ההחזר החודשי יעלה ואז לא יהיה רגוע כמו בהתחלה.

- אם יש החזר חודשי ממש רגוע בשבילכם עכשיו אז עדיף שתחסכו תשלום על ריביות נוספות.

- אם בעתיד יש לכם יכולת לעשות פירעון מוקדם אז עדיף לעשות פירעון על קרן קטנה יותר ושישאר עוד כסף לדברים אחרים.

האם כדאי לקחת משכנתא בהחזר חודשי גבוה יותר ממה שאתם מסוגלים לקחת?

- התשובה: לא!!!

- אתם תהרסו את עצמכם כלכלית!

- תיכנסו למצב ללא חיים וללא נשימה: תיכנסו לחובות גדולות יותר, תחיו תמיד בחנק, לא תצליחו לגמור את החודש ותיכנסו למינוס גדול יותר.

- אתם צריכים לתכנן את ההחזר החודשי שלכם כך שלפחות תחיו ברוגע.

- אם אתם רואים שאתם לא מצליחים לעמוד בהחזר החודשי בסדר גודל של 450 ש"ח לכל 100,000 ש"ח לפחות אז אתם צריכים לקנות דירה אחרת ולקחת משכנתא יותר קטנה.

- עדיף לכם לתכנן את המשכנתא בצורה טובה כך שבעתיד לא תעשו מיחזור משכנתא ולא תיכנסו לחובות ותחיו חיים ברוגע.

- אפילו אם אתם חושבים שעוד כמה חודשים או עוד שנה שנתיים יהיה יותר טוב אז עדיין לא כדאי לעשות, כי מי יודע, אולי יהיה יותר גרוע.

- לא כדאי לקפוץ מעל הפופיק!

החזר לשקל במשכנתא (החזר על כל שקל במשכנתא)

- יש מונח נוסף שמודדים במשכנתאות והוא החזר לשקל למשכנתא או החזר על כל שקל במשכנתא – שתכלס אומר כמה אתם הולכים לשלם על כל שקל שתקחו.

- דוגמא: לקחתם משכנתא של 700,000 ש"ח (לא משנה שאר הפרטים כרגע) ותצטרכו להחזיר 322,106 ש"ח ריבית (מחישוב במחשבון משכנתא) כלומר סה"כ 1,022,106 ש"ח.

- שזה אומר על כל 1 שקל במשכנתא תשלמו 1.46 ש"ח: את השקל שלוויתם פלוס+ 0.46 ש"ח (=322,106/700,000) תוספת.

- כמובן שערך זה תמיד יהיה גדול מ-1 כי כל שקל שתלוו אז אתם תצטרכו לשלם אותו בחזרה.

- במשכנתא בריבית אפסית או שלילית ערך זה יכול להיות שווה או קטן מ-1 אבל זה מקרים נדירים מאוד ולא קיימים.

- כי הסיכוי לכך שתקופה מאוד גדולה יהיה ריבית אפסית ומטה היא לא הגיונית.

- כעת, נשאלת השאלה כמה רחוק מה-1 אתם תחזירו? ולפיה תמדדו אם המשכנתא שאתם לוקחים היא מותאמת ואופטימלית.

איך החזר לשקל קשור להחזר חודשי?

- כולם מתבלבלים בין החזר לשקל במשכנתא לבין יחס החזר שזה שני מונחים שונים מאוד.

- החזר לשקל קשור לסכום המשכנתא הכולל ולעומת זאת יחס החזר קשור לתשלומים של החזרים החודשיים של המשכנתא.

- ערכו של החזר לשקל הוא בשקלים (על כל שקל תשלמו **.1 שקלים) וערכו של יחס החזר הוא באחוזים והוא מהווה האחוז/היחס מההכנסה הפנויה.

- כמובן שההחזר לשקל מובא כאן בשביל סיבה, והסיבה היא שהחזר לשקל עוזר בלמדוד (בשום פנים ואופן לא לקבוע) האם ההחזר החודשי שאתם משלמים הוא טוב או לא.

- החזר חודשי שהמשכנתא שלו מעל 1.5 החזר לשקל (אפשר גם להגיד 1.4) אז יש פה חשש למשכנתא לא בנויה טוב שזה יכול לגרור (לא בהכרח, תלוי במשכנתא) להחזר חודשי לא נקבע/נלקח טוב.

- אם לקחתם משכנתא מעל 60% מימון אז מעל 1.7 החזר לשקל ומעלה של החזר החודשי יחשב כלא טוב.

- או שיש לכם דירוג אשראי לא טוב ואז 2 ומעלה לא יחשב טוב.

איך מחשבים החזר חודשי למשכנתא?

שאלה שיכולה להתפרש לכיוונים שונים. נציג את כל השאלות המקבילות/הדומות שמענינות אנשים:

- איך מחשבים בפועל את ההחזרים החודשיים למשכנתא בהינתן תמהיל משכנתא:

- פשוט ללכת למחשבון משכנתא ולראות את לוח הסילוקין של התמהיל ולעבור על ההחזרים החודשיים שהוא מחשב עבור כל חודש.

- יש לקחת בחשבון את הצמדות המדד ועליות הריבית ויש להבין שיש סיכוי גדול שההחזר החודשי יעלה במהלך המשכנתא.

- איך מחושב כושר החזר או יכולת החזר: זה כבר הוסבר במאמר, ראו יכולת החזר למשכנתא.

- איך לחשב החזר חודשי שמותאם/מתאים לכם? על זה נענה בעוד שתי סעיפים (קפיצה לסעיף).

- איך מחושב ההחזר החודשי לפי הבנקים למשכנתאות: זה עניין שיש לתת לו הסבר (סעיף הבא) כי יש צורות חישוב רבות וזה תלוי בנק וגם תלוי לקוח (כל מקרה לגופו).

צורות חישוב שונות להחזר חודשי למשכנתא:

- חישוב לפי בנק ישראל – הגבלה מהכנסות נטו (PTI). (הגבלה על הבנקים למשכנתאות)

- יש לאשר רק החזר חודשי של המשכנתא העתידית (המשכנתא שאתם כרגע רוצים לקחת) \עד 40% מההכנסות נטו ובין 40%-50% זה כבר נחשב סיכון והבנק צריך לקחת פעולות נוספות כדי לאשר לכם זאת (לידע כללי, הקצאת הון סיכון של 1%).

- לבנק ישראל יש פחות תנאים מחמירים על ההחזר החודשי שניתן לקחת מאשר לבנקים למשכנתאות.

- החישובים נעשים לפי הנטו ולא מההכנסה הפנויה שיותר מחמירה.

- צורות חישוב שונות לפי הבנקים למשכנתאות:

- ההחזר החודשי של המשכנתא העתידית (בלבד) לא תעבור מעל 40%(*) ממהכנסה הפנויה.

- סך ההחזרים החודשים של כל המשכנתאות הקיימות (בלבד) + המשכנתא העתידית לא יעברו את ה40%(*) מההכנסה הפנויה שלכם. זה לא כולל את ההלוואות הקיימות.

- סך ההחזרים החודשים של כל המשכנתאות הקיימות + ההלוואות הקיימות + המשכנתא העתידית לא יעברו את ה40%(*) מההכנסה הפנויה שלכם

- לאלו שרוצים להיכנס למונחים (מי שמסתבך אז שידלג): כלומר ה-DTI (הוסבר בהתחלת המאמר) בתוספת ה-PTI לא יעבור את ה-40%.

- הערות לגבי הבנקים למשכנתאות:

- (*) אצל חלק מהבנקים למשכנתאות זה אפילו יותר מחמיר מ-40% כי הבנקים למשכנתאות לא רוצים לתת מעל 33%/35%.

- אצל כל הבנקים למשכנתאות אין על מה לדבר מעל 40% כי הם לא רוצים לקחת סיכונים נוספים אפילו שבנק ישראל מרשה.

- הבנקים למשכנתאות עושים חישובים מההכנסה הפנויה ולא מההכנסות נטו. שזה יותר מחמיר!

- אפילו שזה יותר מחמיר זה יותר טוב גם בשבילכם שתהיו יכולים לחיות כלכלית בצורה טובה ולא בחנק וגם שלא יקרה מצב שאתם מפגרים בתשלומי המשכנתא, שזה טוב לבנקים.

- צורות החישוב משתנות מבנק לבנק ואפילו מלקוח ללקוח באותו הבנק. לאלו שיש יכולת פיננסית יותר גבוהה כמובן שיתנו לא יכולת לקחת יותר ולתת לו צורת חישוב פחות מחמירה.

- אם תשימו לב שבצורות החישוב של השתי אחרונות אז מגבילים משתי הכיוונים: קודם כל מורידים מההכנסה הפנויה את ההלוואת והמשכנתאות הקיימות וגם צריך שהסכום שלהם ביחד לא יעבור יחס החזר מסויים:

- נגיד יש לכם נטו של 15,000 ש"ח ו-40% מזה הוא 6,000. נגיד וגם יש לכם חובות של 3,000 ש"ח (לא משנה אם זה הלוואות או משכנתאות) אז ההכנסה הפנויה היא 12,000 ו-40% מזה הוא 4,800 ש"ח. אמור להיות לכם אישור להחזר זה אבל הבנקים למשכנתאות יכולים להגביל אתכם עדיין ב-3,000 ש"ח למשכנתא העתידית (3,000=6,000-3,000).

- נגיד יש לכם נטו של 10,000 ש"ח ו-40% מזה הוא 4,000. נגיד וגם יש לכם חובות של 3,000 ש"ח (לא משנה אם זה הלוואות או משכנתאות) אז ההכנסה הפנויה היא 7,000 ו-40% מזה הוא 2,800 ש"ח. אמור להיות לכם אישור להחזר זה אבל הבנקים למשכנתאות יכולים להגביל אתכם עדיין ב-1000 ש"ח למשכנתא העתידית (1,000=4,000-3,000).

גובה החזר חודשי למשכנתא מומלץ: כמה החזר משכנתא כדאי לכם לשלם? איך קובעים החזר חודשי למשכנתא שמתאים/תפור/כדאי לכם [תהליך]?

שלב 0: הבנה של התוצאה הסופית של התהליך

- תחילה נזכיר ונציין, שהחזר חודשי למשכנתא הוא לא ההחזר החודשי הראשון שכולם בד"כ מדברים עליו.

- החזר חודשי למשכנתא הוא החזר פר כל חודש במהלך חיי המשכנתא (הסתכלות כוללת פר חודש כלומר טבלה של החזרים) וברוב המקרים לא תדעו מהו ההחזר המדוייק בגלל שהמשכנתא היא דינימית (ריביות ומדדים משתנים).

- כאשר מדברים על קביעת החזר חודשי למשכנתא מומלץ ומותאם אליכם אז מדברים על מהו ההחזר החודשי שתשלמו בסביבות האזור שלו.

- עדיף להבין כמה בערך יהיה ההחזר המקסימלי באחד חודשי המשכנתא (הכל השערות והסתברויות שזה יקרה).

- המטרה של כל תהליך קביעת ההחזר החודשי היא לאו דווקא קביעת ההחזר החודשי עד רמת השקל המדוייק.

- אולי חלקכם יצאו מהתהליך כולו עד רמת השקל אבל חלקכם יצאו עם טווח החזר חודשי מצומצם ככל שניתן עד רמת של הפרש של 500 ש"ח (לדוגמא: 4,000 – 4,500 ש"ח).

- חלקכם יהיו נגיד לרמה של הפרש של 300/200 ש"ח.

- אחרי שתבחרו את הטווח המצומצם הסופי אז תוכלו להתחיל לבנות תמהילי משכנתא שמתאימים לכם.

- ברגע שבניתם תמהילי משכנתא אז המספרים שם סופיים ובהכרח יהיה לכם החזרים חודשיים עד לרמת השקל.

- תראו כמה אתם חוסכים והאם כדאי ללכת למקסימום של הטווח או להקל עליכם קצת (וללכת עד לרמת המינימום אבל לא לרדת ממנו).

- תזכרו להוסיף למסלולים של ריביות משתנות ריבית גבוה יותר כדי שתבינו מה ההחזר המקסימלי (נגיד ריבית פריים תחשבו גם לפי 5%).

- וגם מסלולים של המדדים עם שינוי שנתי של 1% במדד (כל שנה המדד עולה ב-1%) וגם עשיית חישובים שלפי 1.5% במדד.

- אם זה שילוב של שניהם אז לעשות גם שינוי בריבית וגם שינוי במדד.

שלב 1: חישוב ההחזר החודשי המינימלי:

- חישוב החזר מינימלי שאיתו אתם יכולים לקחת את המשכנתא שאתם צריכים והאם בכלל יש לכם כושר/יכולת החזר לקחת משכנתא בגובה הרצוי.

- זאת עושים לפי חישוב: החזר למאה אלף. צריך לפחות 406 ש"ח מההכנסה הפנויה לכל מאה אלף שאתם לוקחים.

- עבור לקוחות בגיל 51 ומעלה או עבור לווים עם רמת סיכון גבוהה יותר צריך יותר מ-406 ש"ח לכל מאה אלף.

שלב 2: חישוב וקביעת הכנסה פנויה לנפש:

- הבנקים דורשים שהכנסה פנויה לנפש תהיה 1,500 ש"ח (כמובן שכל מקרה לגופו אבל זה המקרה הכללי).

- גם לכם באופן אישי כדאי לעשות את הדרישה הזו כי יש לכם הוצאות חודשיות עבור כל אחד מבני המשפחה.

- זה לא שאתם משלמים רק על משכנתא בלבד לאחר שתיקחו אותה.

- אז לכן עבור כל אחד מבני המשפחה צריך לוודא שבהחסרה מההכנסה הפנויה של ההחזר החודשי המינמלי שקיבלתם משלב 1 יש לפחות סכום של נגיד 1,500.

- כלומר תכפילו במספר הנפשות בבית ב-1,500 ותחסירו את ההכפלה ואת ההחזר החודשי המינמלי מההכנסה הפנויה ותוודאו שהמספר שיצא הוא חיובי כלומר גדול מ-0.

- אם כמובן הוא קטן מ-0 אז אין לכם יכולת למימון המשכנתא (אבל יכול להיות שיהיו בנקים שיאשרו. זה תלוי במצב שלכם).

- לדוגמא: יש 4 נפשות בבית, אז צריך 4X1,500= 6,000 ש"ח שיהיה מוקצה מההכנסה הפנויה. ונגיד יש לכם 10,000 ש"ח הכנסה פנויה אז אתם יכולים לקחת מקסימום 4,000 ש"ח החזר חודשי משכנתא. מי שצריך משכנתא גבוהה בסיטואציה הזו לא יוכל לקבל אותה.

- אם יש לכם ערב משלם אז תוסיפו את ההכנסות הפנויות שלו חלקי 2 לסך ההכנסות הפנויות שלכם ואז תעשו את החיסורים.

שלב 3: חישוב החזר חודשי המקסימלי:

- עליכם להבין מהו ההחזר החודשי המקסימלי שאתם מוגבלים בו לפי הבנקים למשכנתאות שזה 35% מההכנסות הפנויות שלכם (ולא מהכנסות נטו).

- תחילה יש לרשום את ההכנסות נטו שלכם ולחבר את כולם למספר אחד (ראו חישוב הכנסות נטו).

- לאחר מכן יש לרשום את כל החובות החודשיים שלכם ולהחסיר מההכנסות נטו כדי לקבל את ההכנסה הפנויה.

- כלומר להחסיר את ההחזרים החודשיים של ההלוואות והמשכנתאות שאתם כבר לוקחים (אם הם קיימים).

- לבסוף יש לחשב את ההחזר החודשי המקסימילי וזאת ע"י יחס ההחזר של: 35% מההכנסה הפנויה. יש בנקים שיאשרו רק 33%/35%/37% ומעט מאוד 40% (לכל בנק למשכנתאות וההגבלות שלו לכלל הלקוחות או ללקוח עם רמת סיכון גבוהה יותר).

- יש לא לשכוח שאתם חייבים שההחזר החודשי המקסימלי לא יעבור את ההכנסה הפנויה לנפש. כלומר יש לקחת את המינימום של ההחזר החודשי המקסימלי לבין הפחתת ההכנסות לנפש מההכנסות נטו.

- שוב, אם יש לכם ערב משלם אז תוסיפו את חצי מההכנסות הפנויות שלו לסך החישוב של הכנסה פנויה.

שלב 4: חישוב החזר חודשי להווה:

- יש לכם את המינימום והמקסימום שבו אתם יכולים לקחת את ההחזר החודשי הגיע הזמן לקבע אותו בשלבים.

- עליכם לרשום על דף את הסכומים הבאים (או טווח עם הפרש של בין 500 – 1,000 ש"ח) בהתחשבות של רק 3 חודשים אחורה כך שיש לקחת בחשבון את ההחזר החודשי המקסימלי, מבלי מחשבה על העתיד ולא על העבר הרחוק יותר:

- מהו ההחזר החודשי (המקסימלי/הכי גבוה) שנוח לכם להחזיר בתקופת הזמן שבו אתם נמצאים (ההחזר החודשי הכי גבוה שאתם יכולים להחזיר והוא עדיין יחשב נוח עבורכם).

- איזה החזר חודשי ירגיש לכם שקשה טיפה להחזיר אבל עדיין אפשרי ונוח (שצריך טיפה מאמץ אבל הוא בסדר לחיות איתו).

- וגם תרשמו מאיזה החזר חודשי כבר חנוק לכם (ההחזר החודשי הכי נמוך שכבר אתם מרגישים שחנוק לכם וזה צריך להיות סכום מדוייק).

- יש אומרים ששכירות הדירה הנוכחית היא מדד להחזר המשכנתא העתידית אבל זה לא בהכרח נכון בהרבה מקרים ויש לראות את השכירות כנתון מספרי בלבד ולא מעבר לזה.

- להרחבה: שכירות והחזר חודשי.

שלב 5: הסתכלות על העבר:

- כאשר קובעים החזר חודשי אז יש בד"כ להסתכל רק על ההווה שזה ה-3 חודשים אחרונים ועל העתיד כי העבר הוא בעבר.

- אבל יש מקרים שאתם כן צריכים לקחת בחשבון והם דווקא המקרים הלא חיוביים. כלומר התקופות הלא טובות כלכלית או אישית שקרו לכם בעבר שאולי יש חשש שיקרו בעתיד.

- נגיד: פיטרוין, מצב בריאותי שלכם או של משפחתכם, אי סדר בהוצאות, פשיטת רגל, צ'קים דחוים, הגבלה בחשבון בנק או בכרטיס אשראי ועוד.

- התקופות הטובות של העבר אינן רלוונטיות כאן כי תקופות אלו לא יהיו לכם תמיד.

- תרשמו כמה כסף הייתם צריכים בתקופות אלו בכל חודש ותבחנו למה זה קרה והאם זה יקרה עוד בעתיד וכמה יש לשים בצד אם משהו יקרה (כלומר להוריד מההכנסה הפנויה).

שלב 6: הקצאת חסכון חודשי והוצאות לא ידועות

- יש להשאיר בצד חיסכון והוצאות לא ידועות ומרווח נשימה (כלומר להוריד מההכנסה הפנויה).

- נגיד הקצאה של סכום של בין 1,000 ש"ח ל-2,000 ש"ח בחודש.

- מתחת ל-1,000 ש"ח זה כבר מרגיש לחיות בחנק, ואתם לעולם לא יודעים מה יקרה.

- קביעת הכנסה פנויה לנפש כבר יכולה לכלול חישוב זה. תחשבו כמה אתם שמים בצד עבור כל בן משפחה בבית עבור הוצאות לא ידועות (נגיד בין 100 ל-500 ש"ח לכל בין משפחה).

שלב 7: חישוב החזר חודשי לעתיד:

- כעת עליכם לרשום על דף סכומי החזר חודשי וזה בהתייחס לדברים שיקרו בעתיד ויש להפריד לקבוצות:

- הוצאות:

- הוצאות על הילדים שיש כיום.

- הוצאות עליכם: אוכל, ביגוד, בילויים, ביטוחים.

- הוצאת ביטוח משכנתא.

- הוצאת שיפוצים וקניות לבית.

- חשבונות: חשמל, מים, ארנונה, גז, ועד בית, אינטרנט, טלווזיה, סלולר.

- הוצאות נוספות: דברים שתצטרכו להקצות מהמשכורת נטו שלכם בעתיד שכרגע אתם לא חושבים עליו. כגון:

- ילדים נוספים בעתיד (תהיו סגורים פחות או יותר על כמה ילדים אתם רוצים).

- טיפול בהורים שמגיעים לגיל הזהב.

- הוצאות שהיו בעבר (הקרוב וגם הרחוק) בגלל מצב כלכלי לא טוב שאולי תצטרכו בעתיד.

- הקצאות חסכון למצבים לא ידועים.

- חסכונות לפירעון מוקדם של המשכנתא שלפיו אתם מתכננים את המשכנתא.

- הוצאות שעלולות לקרות והוצאות שצריכות לקרות (חסכונות)

- הכנסות נוספות בעתיד: דברים שיכניסו עוד כסף בעתיד כגון:

- העלאה במשכורות.

- בונוסים.

- פדיון כספים עתידיים (קרן השתלמות) שישרתו לפירעון מוקדם של המשכנתא ובכך יוכל להוריד את ההחזר החודשי.

- הוצאות:

- (להרחבה בנושא הבא של המאמר: הוצאות נוספות למשק בית.)

שלב 8: קביעת טווח החזר

יש כמה טווחים של החזר משכנתא עיקריים שעליכם להתרכז בהם. יש לבחור אחד מהם או לבחור שתיים עוקבים כך שלכל היותר נוצר טווח של 1,000 ש"ח בלבד ביניהם (לדוגמא שיש 500 ש"ח מהטווח הנמוך ויש 500 ש"ח מהטווח הגבוה יותר).

- בחירת הטווח צריכה להיות עם ההחזר החודשי שיהיה הכי נוח עבורכם בעתיד וזה כמובן כבר חישבתם בשלב הקודם.

- לא לבחור 3 טווחים כי המטרה היא מיקוד וקביעת סכום החזר מדוייק בסופו של דבר.

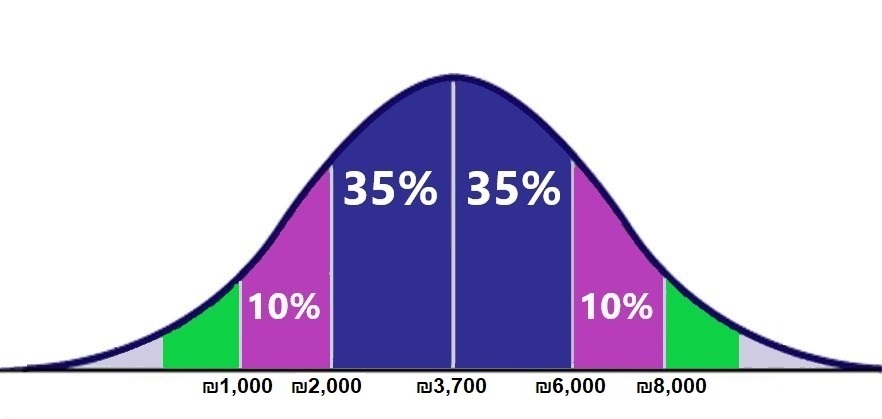

טווחי החזרי המשכנתא הם:

- מעל 6,000 ש"ח, ובצורת טווח: בין 6,000 ל-8,000 ש"ח (כמובן שיש טווחים שמעל 8,000 כמובן: 8,000-10,000, 10,000-12,000 וכן הלאה אבל זה לא מדבר לרוב המוחץ של המשפחות בישראל).

- טווח זה משתלם וכלכלי אבל משפחה לא תעמוד בהחזר החודשי בטווח זה לאורך זמן ארוך (העתיד לא ידוע והקורונה היא דוגמא טובה לכך).

- לא הרבה יקבלו אישור להחזר כזה אבל מי שיקבל לא כל כך כדאי לכם לקחת החזר כזה. אחת הסיבות שאולי תקחו החזר כזה הוא:

- אם זה ביחד עם ערב תומך/משלם למשכנתא.

- או אם גובה סכום המשכנתא המבוקשת לא יכול להרשות לעצמו פחות מהחזר זה.

- וכמובן, אם זה משכנתא להשקעה: אפילו אם אתם יכולים להרשות לעצמכם החזר חודשי כזה אתם צריכים לשאול האם בעתיד תרצו לקנות עוד דירה להשקעה נוספת אז אולי כדאי להשאיר קצת עוד החזר פנוי בצד לאישורי משכנתא נוספים.

- בין 4,000 ש"ח ל- 5,999 ש"ח:

- משתלם מבחינה כלכלית כלומר החזר לשקל וגם המשפחה יכולה לעמוד בו לאורך זמן.

- טווח זה הוא ההחזר האידאלי (אבל, כרגיל במשכנתאות, כל מקרה לגופו).

- (כמובן שאם זה חנוק לכם אז תיקחו בטווח הבא).

- בין 2,000 ש"ח ל-3,999 ש"ח:

- פחות משתלם מבחינת כלכלית (כלומר החזר לשקל גבוה) אבל כמובן המשפחה תעמוד בהחזר זה גם בעתיד.

- עבור משכנתאות שמעל 350,000 ש"ח יש לשקול החזר מעל 2,000 ש"ח ומעלה.

- בסדר לקחת עבור משכנתאות הבאות: (אבל עדיין צריך לבחון כדאיות)

- של עד 350,000 ש"ח.

- ועבור אנשים שרק רוצים להרשות לעצמם דירה ולא יכולים יותר מזה.

- ההסברים על הטווח שצויין מעלה חלים גם על טווח שבין 406 ש"ח ל-1,999 ש"ח. לא כדאי להיכנס לטווח שמתחת ל-2,000 כי זה ממש לא כלכלי.

שלב 9: קביעת ההחזר בפועל

נציג תחילה נקודות לקביעה ואחרי זה השיטה:

נקודות לקביעת ההחזר עצמו

- נקודות שיש להימנע מהם:

- לא לחשוב שאם בסדר היום אז בעתיד הכל יהיה בסדר: קורונה, מלחמה, פיטורין, מצב בריאותי, עסק לא מצליח ועוד יכול לשנות את כל התמונה.

- לא ללכת על ההחזר המקסימלי כי מותר: זה שמותר לא אומר שתעמדו בו לאורך זמן.

- החזר נוח לא בהכרח אומר שהוא טוב: תחשבו פעמים לפני שתלכו על החזרים נוחים כי זה לא כלכלי מבחינתכם לעשות זאת.

- נקודות שיש לקחת בחשבון:

- אתם חייבים שההחזר ישרת אתכם להרבה זמן.

- צריך שגם ההחזר יהיה כלכלי כלומר עם החזר לשקל נמוך (קרוב ל-1 ש"ח).

- תהיו בטווח ההחזר החודשי הנכון.

קביעת ההחזר עצמו

- השיטה לקביעת ההחזר היא מהטווח שבחרתם מהסעיף הקודם אז יש לצמצם את הטווח ל-500 ש"ח בלבד (לדוגמא: 4,200 עד 4,700).

- כך שהטווח שתקבלו יסמל: טווח תחתון של 300 ש"ח (60%) שנוח לכם לעמוד בו ועוד 200 ש"ח (40%) שטיפה מאמץ אבל תעמדו בזה.

- יש מצבים שלפעמים תתלבטו בהתחלה על שתי טווחים לבחור מהם: נגיד מהטווח של 2,000-3,999 והטווח של 4,000-5,999.

- במצב כזה אז יש לקחת הפרש של 500 משני הטווחים נגיד: 3,700-3,999 מהטווח התחתון ועד 4,000-4,200 מהטווח העליון.

- אחרי שיש טווח עם הפרש של 500 ש"ח אז תנסו עוד לצמצם לטווח של 300 ש"ח: 200 ש"ח (~60%) שנוח ו-100 ש"ח (~40%) שטיפה קשה.

- (לא חובה) אח"כ תנסו לצמצם לטווח של 200 ואח"כ לצמצם לטווח של 100 ש"ח.

- אחרי שאתם רשמתם את כל הנתונים וחישבתם את הטווח ההחזרים שמתאים:

- צריכים לבנות משכנתא כך שיתאים להחזר החודשי.

- לפעמים עדיף יהיה להוסיף כמה מאות שקלים להחזר החודשי בזמן הבניה של התמהיל כך שיהיה תמהיל יותר משתלם/אידאלי רק תוודאו שנוח לכם עם ההחזר.

- עדיף לבנות את המשכנתא שלא תצטרכו לעשות מיחזור משכנתא בעתיד אלא רק פירעונות מוקדמים למשכנתא.

האם השכירות הנוכחית היא מדד לקביעת החזר חודשי למשכנתא עתידית?

- יש שאומרים שכדאי להסתכל על השכירות שהייתה ולפי זה להבין אם כדאי לכם לקחת החזר חודשי נמוך או גבוה יותר.

- אבל יש כל כך הרבה מצבים שזה לא נכון ולא ניתן לחישוב עבור הרבה לווים:

- לא חישבתם מה ההוצאות שלכם לעומת ההכנסות שלכם, לא גרתם בשכירות, אם אתם זוג וגרתם בניפרד (ואיחוד השכיריות לא מעיד על ההחזר החדש העתידי), הוצאות העתיד שונות מהוצאות העבר.

- הכי טוב זה למחוק את העבר (אלא אם היה בו מצב כלכלי לא טוב) ולהסתכל על ההווה ועל העתיד:

- כמה הכנסה פנויה אתם מפנים לכל אחד מבני הבית? כמה ילדים אתם מתכננים? האם המשכורת אמורה לעלות או לרדת? כמה עלויות נוספות לבית אתם צריכים לשלם?

- הכי טוב זה "לראות את הנוחות דרך המספרים" כי שכירות ומשכנתא ארוכת טווח (וגם שתהיה משתלמת) זה שתי הסתכלויות שונות.

- השכירות לא תשקף את ההחזר החודשי העתידי שלכם כי המצב שלכם שונה לעתיד. לכן, אין להסתכל על השכירות שלכם אם היה לכם נוח או התאים לכם בדיוק (כלומר לא הכביד אבל גם לא היה פשוט לשלם).

- תסתכלו על השכירות רק אם הוא היה לא נוח או קשה לכם, ותבינו את המגבלות שלכם.

- כל סיטואציה אחרת לא נכונה כאשר עוברים למשכנתאות והעתיד.

הוצאות נוספות למשק בית בנוסף להחזר חודשי למשכנתא

- כאשר אתם עושים חישוב של ההחזר החודשי אז יש לקחת בחשבון את ההוצאות הנוספות שיש לכם.

- בפועל זה נכלל בהכנסה פנויה לנפש, אבל עדיף שיהיה לכם במפורש על מה אתם מוציאים את הכסף.

- התשלומים להוצאות דירה (מעבר למשכנתא):

- ביטוח משכנתא שכולל: ביטוח חיים למשכנתא + ביטוח דירה למשכנתא,

- ארנונה, ועד בית, חשמל, מים, גז.

- ריהוט/שיפוץ (ספה, כיריים, שיש ועוד), מוצרי חשמל (תנור, מקרר, מכונת כביסה ועוד).

- כמובן שיש לקחת בחשבון את ההוצאות הנוספות שאינן לדירה:

- ביטוחים נוספים שאינם ביטוח משכנתא (בריאות, חיים, רכב ועוד).

- ילדים (גנים/בתי ספר), הוצאות רכב (ליסינג/הלוואה לרכב), ביוטי/פארמה/היגיינה (שמפו, סבון, חומרי ניקוי, חומרי כביסה ועוד), אוכל ולבוש (שלכם ושל הילדים), תקשורת (אינטרנט, סלולר, טלפון, שידורי טלוויזיה), הנאה (יציאות, סרטים, חדר כושר, חוגים ועוד).

- עדיף שתחלקו את הקניות שלכם לתשלומים כי לעשות קניות עם סכום כסף מלא (בתשלום אחד) לא ישתלם לכם מאשר לעשות פירעון מוקדם על המשכנתא ולחסוך ריביות.

האם יש הבדל בקביעת החזר חודשי למשכנתא חדשה לבין קביעת החזר חודשי למיחזור משכנתא?

- אין שום הבדל בצורת קביעת ההחזר החודשי למשכנתא בין אם זה משכנתא חדשה או מיחזור משכנתא קיימת.

- אבל יכול להיות הבדל במשכנתא עצמה כי אתם בנקודת זמן שונה ולכן יכול להיות:

- שהשכר שונה ואתם מרוויחים יותר או פחות ממה שלקחתם את המשכנתא בהתחלה.

- שאתם לוקחים סכום משכנתא קטן או גדול יותר ממה שלקחתם בהתחלה וזה ישפיע על ההחזר החודשי.

- שיתנו לכם ריביות גדולות או קטנות יותר ממה שנתנו לכם בהתחלה.

- כל זה יכול להשפיע על ההחזר החודשי החדש שלכם כאשר תמחזרו את המשכנתא אבל שום דבר לא ישפיע על על איך תקבעו את ההחזר החודשי.

- ההחזר החודשי החדש יהיה חייב להיות מותאם אליכם בתקופת זמן שונה, ואתם לא הולכים לקבוע את ההחזר החודשי שלכם כמו שלקחתם בהתחלה!!!

האם ביטוח משכנתא נלקח כחלק מהחישוב של יחס ההחזר למשכנתא מההכנסה?

- התשובה היא לא, אבל… יש אבל :).

- בנק ישראל לא מחשיב את ביטוח המשכנתא כמשהו שצריך להתייחס אליו בחישוב של יחס החזר מהכנסה נטו (בנק ישראל מגביל לנטו ולא להכנסה הפנויה) של הלווים.

- גם הבנקים למשכנתאות שמחמירים עם דרישת בנק ישראל ליחס החזר מההכנסה הפנויה של הלווים אינם מחשיבים את ביטוח המשכנתא כחלק מהגבלת יחס ההחזר מההכנסה הפנויה.

- אבל הבנקים בד"כ מגבילים עד 33%/35% כיחס החזר מההכנסה הפנויה ולא ל-40% בגלל הצורך של תשלומים נוספים שקיימים בעת לקיחת משכנתא שהלווים לא תמיד מחשיבים אותם.

- כמו כמובן: עליית הריביות ועליית המדד וגם עליית ההכנסה לנפש (עוד נפשות בבית) וגם מירידת ההכנסה הפנויה עצמה (עוד הלוואות אחרות או פיטורין וירידת משכורת) וגם בין היתר תשלומי ביטוח משכנתא (שגם הם יכולים לעלות כאשר הלווים מגיעים לגיל 50 ומעלה אפילו שסכום המשכנתא קטן).

- כלומר הבנקים למשכנתאות משאירים מרווח מראש של 5% מה-40% להוצאות נוספות בעתיד של המשכנתא.

- אבל הבנקים בד"כ מגבילים עד 33%/35% כיחס החזר מההכנסה הפנויה ולא ל-40% בגלל הצורך של תשלומים נוספים שקיימים בעת לקיחת משכנתא שהלווים לא תמיד מחשיבים אותם.

התנהגות החזר משכנתא בסוגי משכנתאות "לא רגילים": משכנתא גישור/בלון/משכנתא הפוכה?

- החזר משכנתא בלון (בוליט):

- מכיוון שבמשכנתא בלון חלקי מחזירים רק את הריבית ולא את הקרן אז אתם תשלמו פחות בהחזר החודשי שלכם.

- אבל זה לא אומר שההחזר הכללי לא יהיה גבוה (אפילו יותר מהחזר שפיצר וקרן שווה)!

- על משכנתא בלון מלא אין מה לדבר כי גם הקרן וגם הריבית נדחית לסוף ואתם לא משלמים דבר בהחזר החודשי.

- החזר משכנתא גישור:

- מכיוון שרוב משכנתאות הגישור (זה לא תקף להלוואות גישור) נלקחות בצורת בלון חלקי אז אתם רשאים לקרוא את הסעף הקודם.

- לאלו שנלקחו בצורה של שפיצר או קרן שווה אז אתם במצב של סוג משכנתא רגיל כלומר "לא מיוחד" וההחזרים החודשיים מתנהג באופן רגיל.

- החזר משכנתא הפוכה:

- משכנתא הפוכה נלקחת בד"כ כבלון מלא, כלומר לא משלמים החזרים חודשיים בכלל במהלך המשכנתא.

- מעט מאוד לוקחים כבלון חלקי ואז המצב הוא כמו משכנתא בלון חלקי שמוסבר לפני שתי נקודות/סעיפים.

מהו החזר משכנתא ממוצע בישראל? מהו טווח ההחזרים החודשיים למשכנתאות?

- ההחזר החודשי הממוצע של המשכנתאות בישראל הוא 3,700 ש"ח.

- טווחי ההחזרים השכיחים הם בין 2,000 ש"ח לבין 6,000 ש"ח.

- כמובן שיש אנשים שמשלמים מתחת ל-2,000 ש"ח ומעל 6,000 ש"ח אבל זה פחות נפוץ.

- מי שמשלם סכומים נמוכים הם בד"כ אנשים שיש להם משכנתא הרבה זמן (שדרך אגב, כדאי להם לבדוק כדאיות מחזור משכנתא).

- גם יש אנשים שלקחו בכוונה החזר חודשי כזה כי זה מה המשק בית יכול להחזיר.

- והשאר הם אנשים שלקחו סכומים אלו כי הם טעו בבניית המשכנתא.

- מי שלוקח סכומים מעל סכומים גבוהים הם אנשים מעל ההכנסה נטו הממוצעת למשק בית בישראל. כי אחרת הבנק לא היה מאשר להם זאת.

- חלק מהאנשים מהאלה עשו זאת אולי בטעות כדי להחזיר את המשכנתא כמה שיותר מהר ולכן הם חונקים את עצמם חודש בחודשו.

החזר חודשי מייצג למשכנתא

- יש הרבה בלבולים כאשר אומרים החזר חודשי מייצג למשכנתא.

- מה שבטוח זה שכולם רוצים נתון מסויים, וגם כולם יודעים לעצמם לאיזה נתון הם מתכוונים אבל יכול להיות שזה לא בהכרח ההחזר החודשי המייצג האמיתי.

- מה שכולם רוצים לדעת כשהם אומרים מייצג זה איזה החזר חודשי איתו הם קובעים את המשכנתא שלהם או איך מתנהגת שאר האוכלוסיה ולפי זה הם יסיקו מסקנות לגבי המשכנתא שלהם.

- החזר חודשי מייצג בא מהביטוי מדגם מייצג (לינק) שמדבר על סטיטסטיקה: קבוצת פרטים (אנשים שנבחרו באופן רנדומלי) המהווה מודל (צורת התנהגות) לאוכלוסייה שאליה היא שייכת.

- לכן, החזר חודשי מייצג מציין החזר חודשי ממוצע של דמוגרפיה מסוימת (כלומר תת-אוכלוסיה) אשר נבחרה באופן בלתי תלוי (אקראי) לייצג אותה.

- במילים פשוטות: עושים ממוצע של החזרים חודשיים כאשר לוקחים קבוצת אנשים שנבחרו באופן אקראי/רנדומלי שמקיימים איזשהו מכנה משותף (נגיד אנשים בני 30 עד 40).

- דוגמאות נוספות:

- עושים החזר חודשי ממוצע מתוך קבוצת אנשים שנבחרו (נגיד 1,000 איש) מתוך כלל האנשים בארץ שהסכום של המשכנתא שהם לקחו הוא 500,000 ש"ח.

- או עושים קבוצת אנשים שלקחו משכנתא ל-30 שנה או אנשים שקנו דירת 4 חדרים או אנשים שמרווחים 10,000 ש"ח נטו או קבוצת אנשים שגרים בתל אביב וכו'.

- יכול להיות כל האוכלוסיה בארץ שמתוכם לוקחים אנשים שמייצגים את כלל המדינה ועל המשכנתא שלהם עושים החזר חודשי ממוצע.

- יש אינסוף אפשרויות!!!

- כעת, נציג מה לא/אינו החזר חודשי מייצג:

- החזר חודשי מייצג אינו ההחזר החודשי של החודש הראשון של תמהיל משכנתא מסויים/כלשהו שבניתם.

- הוא אינו ההחזר החודשי הממוצע של כל ההחזרים החודשיים של המשכנתא שלכם.

- אינו ההחזר הגבוה/המקסימלי או הנמוך/המינמלי של המשכנתא שלכם.

- גם לא ההחזר הממוצע של כל תמהילי המשכנתא שבניתם או בנו לכם.

- מסקנות:

- החזר חודשי מייצג אינו ההחזר האופטימלי!!!

- משכנתא צריכים לבנות באופן אישי/אינדבדואלי/ייחודי לכל משק בית והחזר זה נוגד לאופן בניית משכנתא בצורה נכונה.

- להתרחק ממנו כמו אש!!!

- לא ניתן להשתמש במחשבון משכנתא כדי לחשב אותו כי צריך לעשות מדגם/דגימה לקבוצת תיקי משכנתאות עם מכנה משותף כלשהו ואז לעשות עליהם ממוצע.

בלבולים במושגים של החזר חודשי

חלק מתבלבלים בין מושגים כאשר הם רוצים לתכנן את המשכנתא שלהם. יש לשים לב להגדרות. כל אחד מהמושגים הבאים נקבע בצורה אחרת כאשר אתם לוקחים משכנתא: (≠ מסמל לא שווה)

החזר חודשי למשכנתא ≠ יחס החזר למשכנתא

החזר חודשי למשכנתא ≠ החזר לשקל למשכנתא

יחס החזר למשכנתא ≠ החזר לשקל למשכנתא

החזר חודשי למשכנתא ≠ הון עצמי למשכנתא

החזר חודשי למשכנתא ≠ אחוז מימון למשכנתא

החזר חודשי למשכנתא ≠ החזרת משכנתא (סילוק משכנתא/פירעון מוקדם)

החזר חודשי למשכנתא ≠ החזר חודשי להלוואה

החזר חודשי למשכנתא ≠ שיטות החזר למשכנתא

החזר חודשי למשכנתא ≠ התנהגות מסלולי משכנתא

האם גובה החזר חודשי למשכנתא משפיע על הריבית?

- בנק ישראל נתן הגבלה לבנקים למשכנתאות (בלבד) שעד 40% שמשכנתא עם ההכנסה נטו של הלווים לא תיחשב למסוכנת.

- כאשר מדברים על מעל 40.1% מההכנסות נטו אז בנק ישראל אמר שלווים אלו ייחשבו מסוכנים.

- אם במידה והבנקים מאשרים לקוח מעל 40.1%-50% (שזה המקסימום) אז הם צריכים לגייס עוד את אותו סכום הכסף של המשכנתא ולשים בצד למקרה שהלווה לא יצליח לשלם את המשכנתא וכך למנוע סיכון מנפילת הבנק עצמו (שם נרדף: הקצאת הון/הקצאות הון סיכון).

- לכן כאשר אתם קובעים את ההחזר החודשי למשכנתא אז אין שום השפעה על הריבית עד גובה של 40% מההכנסה נטו.

- והבנקים למשכנתאות מחמירים עם זה וקובעים עד 40% מההכנסה הפנויה.

- אם תיקחו 1%/5%/10% ואפילו 40% מההכנסה הפנויה את ההחזר החודשי שלכם אז זה לא ישפיע על הריבית.

- אם במידה ויקרה מצב והבנקים למשכנתאות יתנו לכם מעל 40.1% כולל מההכנסה הפנויה (מקרים עד כדי לא קיימים) אז הבנקים יתנו לכם ריביות גבוהות יותר (כלומר פחות טובות).

- אבל זה במילא לא קורה אז עדיף לא להתייחס לזה.

- כמובן שזה לא תקף למשכנתאות חוץ בנקאיות שבנק ישראל בכלל לא מגביל את החברות הללו ובפרט על כמה החזר חודשי לתת ללווים.

- כמובן שזה לא תקף לתקופת הקורונה כי בנק ישראל נתן אישור לתת משכנתאות בגובה החזר חודשי של עד 70% מההכנסות נטו.

- הבנקים למשכנתאות בין 40% ל-70% מהשכר (אחזוים אלו מאשרים לאלו שניפגעו כלכלית מהקורונה) יכול להיות (לא בטוח) שיתנו רביות גבוהות יותר.

הפוך: האם הריבית משפיעה על ההחזר החודשי למשכנתא?

- מכיוון שההחזר החודשי למשכנתא מורכב מקרן וריבית אז בפירוש ניתן להגיד שהתנהגות הריבית משפיעה באופן ישיר על ההחזר החודשי למשכנתא.

- גם בשלב לפני לקיחת המשכנתא וגם בשלב שאתם חיים ומחזירים את המשכנתא עצמה.

- כמובן שאם אין לכם מסלולים שבהם הריבית משתנה אז לא ישתנה דבר. אבל רוב הגדול של המשכנתאות מורכב לפחות עם מסלול אחד משתנה שהוא מסלול הפריים.

שינויים שעלולים לקרות להחזר החודשי כתוצאה מריביות והצמדה למדד

- נזכיר ונאמר שהחזר חודשי למשכנתא הוא דבר משתנה מחודש לחודש (דינאמי) והוא מושפע מסוגי המסלולים שזה אומר מהריביות והמדדים שעולים ויורדים ולפעמים גם משיטות ההחזר השונות (למשל קרן שווה).

- כעת יש להבין שעבור מסלולים בריבית משתנה אז הריבית יכולה לפעמים לקפוץ אפילו ב-5% או ב-10% (כלומר בעשרות אחוזים).

- ואם אתם חושבים שזה לא קרה אז אתם טועים ובענק!!! היו מצבים למשל שריבית פריים עלה מ-5% (כן, היה זמן שזאת הייתה הריבית ובתכלס זאת הריבית שאמורה בפועל להיות ולא הריבית שקרובה לאפס שאנחנו חיים בה היום) ואז אחרי כמה חודשים ריבית פריים עלה ל-11%.

- אם אתם חושבים שזה לא יכול לקרות בגלל המצב של דירות יקרות אז אתם גם טועים.

- בקלות יכול להיות מצב שאתם לוקחים משכנתא ובעוד שנה מחירי הדירות יורדות ואיתן עולה הריביות למשכנתאות ואתם תמצאו את עצמכם משלמים ריבית יותר גבוהה (שתהיה אולי טובה יותר מהריבית לאותו המצב) אבל יהיה עליכם לשלם החזר חודשי גבוה יותר שלא תכננתם לעומת מי שלוקח באותו הזמן משכנתא.

- יש גם עליית מדדים שאתם צריכים לקחת בחשבון.

- כעת אולי המדד השנתי לא עולה מעל 3% בשנה אבל מצב זה יכול להשתנות בקלות.

- יכול להיות מצבים שהכל פתאום ייתיקר כתוצאה ממחסור של חומרי גלם נחוצים ואז מדד המחירים לצרכן יעלה פלאים ואז תצטרכו לשלם יותר במשכנתא כל חודש בחודשו.

- שאיפת בנק ישראל שהמדד יעלה בין 1%-3% מדי שנה.

מה עושים כאשר יש שינויים ב: הכנסות נטו/בהכנסה הפנויה/בהכנסה פנויה לנפש?

- החיים אינם שחור על גבי לבן ולפעמים קורים מצבים/דברים/אירועים/תקופות שלא תכננתם שגורמים לשינויים על החיים שלכם.

- ואתם צריכים להתאים את עצמכם לא רק מבחינת זמן, רוחנית ונפשית אלא גם כלכלית/פיננסית אז סביר להניח שתצטרכו לעשות שינויים גם במשכנתא שלכם כי שינויים אלו מורידים/נוגסים בהכנסות (נטו/פנויה/לנפש) שלכם.

- למשל: ילד נוסף/ראשון נולד, פיטורין, מחלה של אחד מהמשפחה הקרובה או שלכם, ירידה בהכנסות בגלל מיתון בענף התעסוקה שלכם ועוד.

- יש מצבים שבהם תרצו לעשות שינויים בגלל שקרו דברים שמקלים על החיים שלכם.

- למשל: אחד מילדכם המבוגר עזב את הבית ואינו תלוי בכם יותר, העלאה במשכורת, בונוסים שנתיים, שכירות מדירה חדשה ועוד.

- אבל, אם תכננתם את המשכנתא בצורה טובה אז חלק משינויים אלו היו היו צריכים להשפיע עליכם מבחינה כלכלית.

- אבל יש מצבים שלא משנה מה זה כן ישפיע כי העומס עליכם גדל או קטן בהרבה ולכן כן תרצו לעשות שינויים.

- כך או כך במצבים כאלו אז יש כמה אפשריות שנסביר בסעיפים הבאים באופן מפורט על איך לעשות שינויים בהחזר החודשי למשכנתא.

- גם אם אתרם רוצים להקטין (ולהקל עליכם) או להגדיל את ההחזר החודשי שלכם.

שינוי החזר חודשי למשכנתא (פעולות לשינוי)

- לווים עושים שינוי בהחזר חודשי למשכנתא מהרבה סיבות כפי שנראה בסעיף הזה והבאים.

- הרבה עושים שינוי בשביל הקטנת ההחזר החודשי כדי שלא יעיק עליהם. וזאת בגלל ליקויים בתכנון של המשכנתא שהם בנו בהתחלה.

- אבל יש עוד סיבות, ולאו דווקא הקטנה של ההחזר החודשי אלא הפוך הגדלה שלו.

- מחלקים את שינוי ההחזר החודשי באופן הבא (הם יוצגו לעומק בסעיפים הבאים):

בפועל ניתן לעשות ניתן לעשות הגדלה/הקטנה בהחזר החודשי ע"י:

- שינויים של ההחזר החודשי על משכנתא קיימת:

- פירעון מוקדם חלקי (או מלא ואז יהיה החזר חודשי של 0), ולאחר מכן לעשות קיצור תקופה עד להחזר הרצוי או להשאיר כפי שהוא לאחר הפירעון.

- מיחזור משכנתא: שינוי המשכנתא באופן חלקי (כלומר על מסלולים ספציפיים) או באופן מלא (כלומר כל המסלולים).

- דחיית/הקפאת/עצירת/פסק זמן ממשכנתא (יוסבר בעוד כמה סעיפים): דוחה את התשלומים או מקטין אותם לתקופת זמן קצרה.

- הוספת עוזרים בתשלומים (לא כערב אלא רק כמלווה): זאת בשביל להקטין את ההחזר החודשי בלבד ע"י הוספת בנאדם נוסף שישלם על המשכנתא.

- הכוונה היא שיעזרו לכם בתשלומים ע"י העברת כספים לחשבון שממנו לוקחים את החזרי משכנתא (אופציה מועדפת) או הרשמת חשבון נוסף על החזרי משכנתא שיגבו ממנו.

- לא ניתן לעשות הגדלת החזר חודשי בסיטואציה זו כי תנאי המשכנתא כבר סוכומו (המלווים והערבים, אם היו, כבר חתמו על המשכנתא בהתחלה).

- אם רוצים להוסיף ערבים מלווים אז צריך לעשות מיחזור משכנתא ואז הוספת ערב מלווה למשכנתא.

- אז נגיד שיש עוד דרך וזה עשיית מיחזור משכנתא (חלקי/מלא) ואז הוספת ערב מלווה למשכנתא.

- קביעת החזר חודשי על משכנתא חדשה:

- הוספת ערבים מלווים למשכנתא ובכך להגדיל את ההחזר החודשי.

- להאריך/לקצר את זמן המשכנתא בשביל החזר חודשי נמוך יותר או גדול יותר (בהתאמה).

- עשיית גרייס חלקי או מלא לדחיית התשלומים לפחות בהתחלת המשכנתא בשביל הורדת ההחזר החודשי.

הגדלת החזר משכנתא

- הגדלת החזר חודשי למשכנתא (בקיצור: הגדלת החזר משכנתא) שונה מהגדלת הסכום למשכנתא קיימת (בקיצור: הגדלת משכנתא).

- השונה הוא שהראשון מדבר על הגדלת ההחזר החודשי ולעומת זאת השני מדבר על הגדלת הסכום של המשכנתא.

- הדומה שניהם הם פעולות על משכנתא קיימת.

- עכשיו אתם בטח שואלים למה זה בכלל כדאי לעשות הגדלת ההחזר החודשי?

- התשובה היא בגלל שיש אנשים שהכנסתם נטו גדלה:

- קידום בעבודה, העלאה במשכורת, אחד הילדים שלהם פתאום לא מהווים נטל פיננסי עליהם, קנו דירה להשקעה והם מקבלים עליו שכירות, לווים סיימו לשלם הלוואות אחרות או על האוטו ועוד סיבות אחרות נוספות.

- ולכן הם יכולים לעמוד בהחזרים חודשיים גבוהים יותר שגורמות לכך שהנטו של הלווים יכול לעמוד בהחזרים חודשיים גדולים יותר של המשכנתא.

- הדרכים להגדלת החזר חודשי עבור משכנתא קיימת:

- עשיית פירעון מוקדם: ברגע שעושים סילוק מוקדם של המשכנתא אז הבנקים מאפשרים לקצר את תקופת המשכנתא ובכך מגידילים את ההחזר החודשי.

- בשיטה זו יש תחילה לחסוך כסף עד לקבלת 10% מיתרת המשכנתא שנותרה או 10% מיתרת מסלול מסויים שרוצים לפרוע (תלוי בנק).

- עשית מחזור משכנתא: יש לשקול את האופציה של מיחזור בגלל שעצם המצב שאתם צריכים לא אומר שכדאי.

- אם במידה ורואים שיש ריביות נמוכות יותר מאשר היה כמובן שיש לראות שיותר משתלם לעשות סילוק מוקדם בגלל עמלת פירעון המוקדם מאשר לחכות שיהיה כסף.

- עשיית מיחזור משכנתא ובנוסף הוספת ערב מלווה למשכנתא: בצורה זו אתם תוכלו להעלות את גובה ההחזר החודשי שמאשרים לכם ולהחזיר את המשכנתא יותר מהר.

- עשיית פירעון מוקדם: ברגע שעושים סילוק מוקדם של המשכנתא אז הבנקים מאפשרים לקצר את תקופת המשכנתא ובכך מגידילים את ההחזר החודשי.

- הדרכים להגדלת ההחזר חודשי עבור משכנתא חדשה:

- לקצר את תקופת המשכנתא ובכך לשלם יותר מהר את המשכנתא.

- לעשות מסלולים שיטת החזר קרן שווה ובכך תשלמו יותר על ההתחלה ולאט לאט זה ירד ובכך המשכנתא תהיה יותר ריווחית.

- הוספת ערבים תומכים/משלמים: בכך הבנק יתחשב גם במחצית ההכנסות הפנויות של הערבים ובכך תוכלו להגדיל את תשלום ההחזר החודשי.

הקטנת החזר משכנתא

- הקטנת החזר חודשי למשכנתא (בקיצור: הקטנת החזר משכנתא) שונה מהקטנת הסכום למשכנתא קיימת (בקיצור: הקטנת משכנתא).

- השונה הוא שהראשון מדבר על הקטנת ההחזר החודשי ולעומת זאת השני מדבר על הקטנת הסכום של המשכנתא.

- הדומה שניהם הם פעולות על משכנתא קיימת.

- למה לווים רוצים לעשות הקטנת החזר משכנתא?

- מכיוון שהכנסתם נטו/פנויה קטנה כתוצאה מפיטורין, התפטרות בגלל מצב בריאותי או כל מצב כלכלי רעוע אחר.

- או שההוצאות שלהם גדלו אבל הנטו שהם מרוויחים נשאר אותו הדבר. זאת כתוצאה מילד חדש שנולד, עזרה לילדים בשכר לימוד, עזרה למשפחה הקרובה ועוד.

- הלווים לא תכננו את המשכנתא שלהם בצורה טובה בהתחלה והריביות והמדדים עלו בהרבה ולכן גם ההחזר החודשי שלהם ולכן הם לא יכולים עכשיו לעמוד בו.

- בגלל שהם רוצים לעשות השקעה/ות חדשים. למשל קניית דירה שנייה או פתיחת עסק וכו'.

- ויש אנשים שפשוט רוצים להוריד את ההחזר החודשי כדי להרגיש יותר נוח ופחות חנוק או בשביל לחסוך כסף בשביל דברים אחרים כמו שיפוץ, קניית חופשה, מימון לימודים לילדים ועוד (אם זה האופציה השניה אז יש משכנתא לכל מטרה או משכנתא לשיפוץ).

- הדרכים להקטנת ההחזר החודשי עבור משכנתא קיימת:

- עשית פירעון מוקדם:

- עבור אותם המצבים שיש לכם את הכסף המינימלי כדי לעשות פירעון מוקדם ואז לפחות להשתלט על ההחזר החודשי.

- וגם יש מצבים שכדאי לחכות ולחסוך את הכסף הדרוש ואז להוריד את ההחזר החודשי בעזרת פירעון חלקי.

- מצבים אלו הם כאשר יש לכם כבר סכום כסף כלשהו בצד ונשאר לכם נגיד עוד 30% מהסכום המינימלי לפירעון.

- או מצב שבו אתם חוסכים לאיזשהו מטרה (נגיד חופש) ואז במקום שהכסף יילך למטרה הרצויה אז הוא ישמש כפירעון והמטרה לשמה חסכתם תדחה במעט זמן.

- ניתן לקחת הלוואה כדי להגיע לפירעון המינימלי ואז להוריד את ההחזר החודשי (כמובן יש לשקול מיחזור משכנתא במקביל וכפי שיוצג בסעיף הבא).

- במצב הקטנה החזר חודשי ועשיית פירעון מוקדם חלקי יש לא לקצר את תקופת המשכנתא. יש פשוט להשאיר את תקופת המשכנתא כפי שהיא.

- עשיית מיחזור משכנתא:

- לתכנן משכנתא מחדש ולעשות עליה מיחזור.

- אולי כדאי לקחת הלוואה קטנה במקום המיחזור ולעשות פירעון מוקדם.

- כי מיחזור יכול לעלות יותר כסף מפירעון חלקי.

- כדאי לתכנן את תמהיל המשכנתא בקפדנות יתרה לפני המיחזור כדי שלא יהיה צורך במיחזור משכנתא נוסף בעתיד.

- הוספת עוזרים בתשלומים (לא כערב אלא כמשלם בלבד):

- אם אתם יכולים שמישהו ישלם לכם על חלק מההחזרים החודשיים של המשכנתא שלכם אז אתם יכולים שהוא יעביר כסף לחשבון שממנו יורד ההחזרים במשכנתא (עדיף) או לרשום חשבון בנק נוסף על המשכנתא שממנו יועבר חלק מהתשלומים.

- בלי קשר לערבות על משכנתא, רק שישלם ויעזור לכם בתשלומים.

- דחיית/הקפאת משכנתא (סעיף הבא):

- יש אנשים שרוצים פיתרון זמני בתשלומי המשכנתא אז יש אפשרות בתוך הבנקים למשכנתאות לדחות/להקפיא את ההחזר החודשי וזאת במקום לעשות מיחזור משכנתא או פתרונות אחרים שהובאו בסעיפים הקודמים.

- עשית פירעון מוקדם:

- הדרכים להקטנת ההחזר החודשי עבור משכנתא חדשה: (אם עדיין לא חתמתם על המשכנתא)

- אז אתם יכולים להוסיף ערב מלווה/משלם למשכנתא שיקל לכם על התשלומים החודשיים.

- להאריך את תקופת המשכנתא עד לזמן המקסימלי (בבנקים למשכנתאות עד 30 שנה וחוץ בנקאי עד 40 שנה) ובכך להוריד את התשלומים החודשיים.

- לעשות גרייס חלקי/מלא ולהוריד את התשלומים לפחות בתחילת המשכנתא.

הקפאת/עצירת/פסק זמן/דחיית החזר חודשי למשכנתא

- את ההחזרים החודשיים למשכנתא ניתן לדחות.

- יש שתי סוגי דחויות שההבדל ביניהן הוא מתי לוקחים אותן (נציין שעדיף לא לעשות דחיות משכנתא כי אתם תשלמו על הדחיות האלו יותר):

- דחיה בהתחלת המשכנתא שנקראת גרייס.

- את הדחיה הזו יש לקחת בחשבון כבר בשלב התכנון הראשוני של המשכנתא.

- ניתן לדחות את הריבית והקרן ביחד (גרייס מלא) או רק את הקרן ולשלם על הריבית (גרייס חלקי).

- דחייה באמצע המשכנתא שקוראים לדחיה זו פעולת הקפאה/דחייה/עצירה/פסק זמן משכנתא (לחצו על הלינק למאמר מורחב).

- את הדחיה/הקפאה של המשכנתא באמצע לא מתכננים. זה רק למקרה הצורך כפי שקרה בקורונה.

- בפעולה דחיית החזר חודשי באמצע המשכנתא ניתן לדחות את הזמן של המשכנתא (תלוי בנק), מסלולים יחידים (תלוי בנק) או כמו בפעולת הגרייס (שבהתחלת המשכנתא) אז את הקרן והריבית במלואה (הקפאה/דחייה מלאה) או רק את הקרן ואת הריבית לשלם (הקפאה/דחייה חלקית).

- דחיה בהתחלת המשכנתא שנקראת גרייס.

מועד החיוב החודשי של המשכנתא

- בד"כ, מועדי החיוב האפשריים למשכנתא מהחשבון בנק שלכם אצל רוב הבנקים הם:

- 1, 10 או 15 של החודש.

- אתם צריכים להחליט זאת כאשר אתם חותמים על המשכנתא שלכם.

- אתם רשאים לשנות את מועדי החיוב הללו מתי שאתם רוצים במהלך חיי המשכנתא תמורת עמלה.

- אין הבדל בין המועדים, תבחרו מתי שנוח לכם. בד"כ בוחרים באותו יום שנכנס המשכורת מהעבודה או אחריו.

למה משלמים בחודש הראשון של המשכנתא שלקחתם תשלום שונה (גבוה/נמוך יותר) מההחזר החודשי שתכננתם?

- בסימולטור משכנתא רשום לכם החזר חודשי התחלתי שהוא מציג לכם את התשלום הראשוני למשכנתא כאשר תיקחו את המשכנתא שלכם.

- אבל בפועל יכול להיות שתשלמו בחודש הראשון לתשלום (בלבד) הרבה יותר ממה שיוצג או פחות ממה יוצג. בתשלום של החודש השני למשכנתא זה יהיה יותר תואם למה שרשום.

- אחרי חתימה על חוזה המשכנתא, הבנק למשכנתאות עצמו אמור להגיד לכם באופן מפורש בע"פ ובכתב מה יהיה הסכום לתשלום הראשון שאותו תשלמו ומתי יהיה התאריך הראשוני המדויק לתשלום.

- והיה ואם הוא לא אמר לכם אז תשאלו בעצמכם כדי שאתם לא תהיו מופתעים (למרות שכיום לא יתכן שבנק למשכנתאות לא יגיד זאת).

אופן קביעת התאריך הראשוני לתשלום המשכנתא

- דרך קביעת התאריך:

- אם במידה וקיבלתם את המשכנתא ביום שבין 1-15 של החודש אז תחוייבו כבר בחודש העוקב (בחודש הבא).

- אם במידה וקיבלתם את המשכנתא ביום שבין 16-31 של החודש אז תחויבו בחודש שלאחר החודש העוקב (כלומר עוד חודשיים).

- דוגמאות לקביעת התאריך של תשלום המשכנתא הראשוני:

- אם במידה ובחרתם מועד חיוב של ה-10 לחודש ולקחתם את המשכנתא ב-7 לחודש ינואר אז תשלמו ב- 10/02 (פבואר) את התשלום הראשוני למשכנתא שלכם.

- אם במידה ובחרתם מועד חיוב של ה-10 לחודש ולקחתם את המשכנתא ב-22 לחודש ינואר אז תשלמו ב-10/03 (מרץ) את התשלום הראשוני למשכנתא שלכם.

אופן קביעת סכום התשלום הראשוני למשכנתא

תחילה נסביר למה הסכום הראשוני לא בדיוק כפי שתוכנן:

- סביר להניח שלא תנטלו/תקחו את הכסף של המשכנתא עצמה בראשון לחודש (לדוגמא: הראשון ליוני 01/06) אלא תקחו את המשכנתא בימים אחרים בחודש שהם לאו דווקא היום הראשון באותו החודש.

- יכול להיות שתקחו ביום הרביעי או ביום השבעה עשר (למשל: 04/06, 17/06, 29/06 וכו').

- לכן הבנק חייב להחסיר כמה ימים מהחודש שאותם לא תצטרכו לשלם (כי לא לקחתם את כספי המשכנתא בימים אלו).

כעת נציג את השיטה ואת הדוגמאות:

- דרך קביעת הסכום הראשוני:

- אם במידה וקיבלתם את המשכנתא ביום שבין 1-15 של החודש אז תחוייבו בחודש העוקב לחודש הנוכחי.

- אם במידה וקיבלתם את המשכנתא ביום שבין 16-31 של החודש אז תחויבו בחודש שלאחר החודש העוקב (כלומר, בעוד חודשיים) את תשלום המשכנתא של החודש העוקב בתוספת מספר הימים שנשארו של החודש הנוכחי מהיום שבו לקחת את המשכנתא.

- דוגמאות לקביעת התאריך של תשלום המשכנתא הראשוני:

- נניח שהתשלום הראשוני שתוכנן הוא 4,000 ש"ח (כולל קרן וריבית והצמדה למדד) אז אם במידה ובחרתם מועד חיוב של ה-10 לחודש ולקחתם את המשכנתא ב-7 לחודש ינואר אז תשלמו ב- 10/02 (פבואר) תשלום ראשוני של 3,226 ש"ח.

- וזה בגלל שלא צריך לשלם על 6 ימים, בגלל שלקחתם משכנתא ב-7 לחודש. ומכיוון שבחודש ינואר יש 31 יום אז יש לשלם על 25 ימים (31-6=25). ומכיוון שמשלמים על כל יום בחודש 129.04 (=4,000/31) אז נקבל 3,226 (= 129.04 * 25).

- נניח שההחזר החודשי שתוכנן בפועל הוא 4,000 ש"ח (כולל קרן וריבית והצמדה למדד) אם במידה ובחרתם מועד חיוב של ה-10 לחודש ולקחתם את המשכנתא ב-22 לחודש ינואר אז תשלמו ב-10/03 (מרץ) את התשלום הראשוני למשכנתא שלכם.

- וזה בגלל שלא צריך לשלם על 21 ימים, בגלל שלקחתם משכנתא ב-22 לחודש. ומכיוון שבחודש ינואר יש 31 יום אז יש לשלם על 9 ימים (31-22=9). ומכיוון שמשלמים על כל יום בחודש 129.04 (=4,000/31) אז נקבל 1,161.36 (= 129.04 * 9).

- נניח שהתשלום הראשוני שתוכנן הוא 4,000 ש"ח (כולל קרן וריבית והצמדה למדד) אז אם במידה ובחרתם מועד חיוב של ה-10 לחודש ולקחתם את המשכנתא ב-7 לחודש ינואר אז תשלמו ב- 10/02 (פבואר) תשלום ראשוני של 3,226 ש"ח.

סיבות נוספות ללמה התשלום הראשוני יכול להיות גדול יותר

יש לווים עבור בנקים מסוימים שישלמו תוספת נוספת מהסכום שנקבע להם לתשלום הראשוני וזאת כתוצאה מעמלות על פעולות נוספות שהם (הלווים) לא שילמו במהלך לקיחת המשכנתא. כמו:

- עמלת פתיחת תיק (שזה יכול להוסיף כמה אלפים טובים, אז עדיף שתתמקחו או תקחו יועץ משכנתאות פרטי שיעשה לכם זאת).

- שמאות.

- אגרות: טאבו, רשם המשכונות.

למה הבנקים עושים את הפיצול הזה לחודשיים?

- בגלל שינויים בקביעת הריביות של בנק ישראל.

- ניתן לגבות עד 45 יום על חוב כלשהו.

- כי הבנקים מתחלים ליישם את הוראות הקבע בראשון לכל חודש. ובכדי למנוע את שמישהו בחר תשלום בראשון לכל חודש אז באופן גורף דחו את זה לחודש הבא.

חובת הודעת תשלום מצד הגופים המלווים

- על הבנקים והגופים המלווים להודיע על כמה תשלמו בחודש הראשון של המימון ובחודש השני.

- יודיעו לכם עם נתוני הריביות והמדדים של אותו הרגע שאתם חותמים על הטפסים.

- כמובן שזה יכול להשתנות אם לקחתם ריביות משתנות והמדה למדד.

- אבל חייב שיודיעו לכם וגם מה כולל התשלום (רק החזר חודשי או גם תשלומים נוספים).

לסיכום

- ראינו את הההיבטים להחזר חודשי למשכנתא והחזרי משכנתא: איך הגופים המלווים מחשבים אותה (הכנסה פנויה מהמשכורת והכנסות נטו) ואיך מחשבים וקובעים אותה כך שתהיה מותאמת לכם.

- הסברנו על איך לבדוק אם בכלל יש לכם כושר/יכולת החזר וכמה כסף כדאי לכם להשאיר בחודש עבור כל אחד מאנשי הבית הקיימים היום שיהו בעתיד (הכנסה פנויה לנפש).

- יש לא להתייחס לנתוני החזרי משכנתא ממוצעים/מייצגים כי משכנתא בונים ע"י תכנון מותאם לכם ואתם שונים מכלל האוכלסיה ומכל משק בית אחר בארץ.

- ניתן בכל שלב (לפני או אחרי עשיית המשכנתא) לעשות שינוי להחזרי משכנתא החודשיים. בין אם זה הגדלה או הקטנת החזר החודשי למשכנתא.

- תשימו לב שההחזר החודשי הראשון למשכנתא הוא לאו דווקא מה שמחשבוני המשכנתא אומרים לכם. הוא משתנה לפי היום שבו אתם לוקחים את המשכנתא לחודש מסוים.

אין הערות. יהיו הראשונים לרשום תגובה!