אינדקס מחשבוני משכנתא: במאמר זה תמצאו סקירה על מחשבוני משכנתא שקיימים ברשת.

אינדקס מחשבוני משכנתא: במאמר זה תמצאו סקירה על מחשבוני משכנתא שקיימים ברשת.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

תוכן עניינים (קיצורים בדף)מחשבון לאומי למשכנתא לפי מסלולים [סקירה]

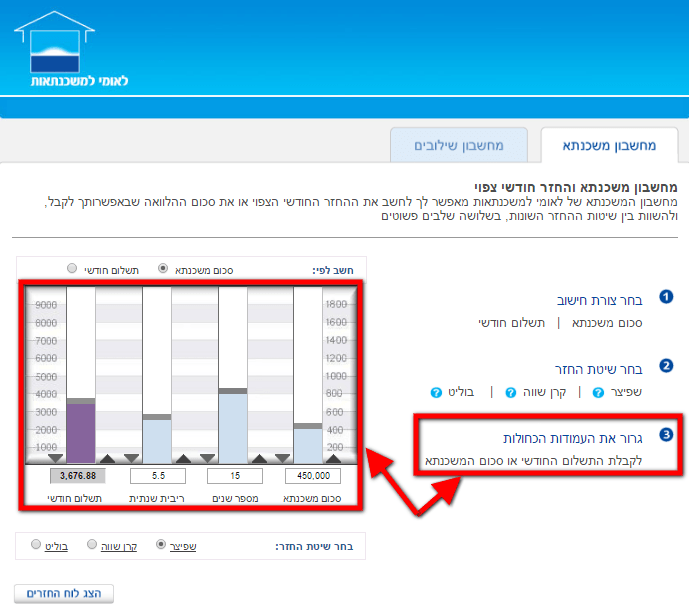

מחשבון לאומי למשכנתא לפי מסלולים (לחץ כאן למחשבון) הוא מחשבון מתוצרת בנק לאומי למשכנתאות שהוא סוג של הרחבה למחשבון לאומי למשכנתא גרסת העמודות שמאפשר מסלול אחד בלבד.

מחשבון לאומי למשכנתא לפי מסלולים (לחץ כאן למחשבון) הוא מחשבון מתוצרת בנק לאומי למשכנתאות שהוא סוג של הרחבה למחשבון לאומי למשכנתא גרסת העמודות שמאפשר מסלול אחד בלבד.

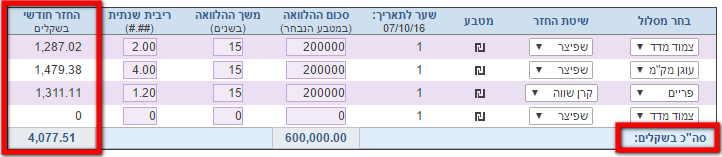

התכונה הכי בולטת שלו הוא חישוב מספר מסלולים כלומר בניית תמהיל משכנתא. בעצם, בארצנו הקטנה, כך נראית משכנתא טיפוסית במדינת ישראל.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

רקע

המחשבון קרוי בשם מחשבון משכנתא לאומי שילובים / מסלולים וגם מחשבון שילובים לאומי. השם הכי נכון מבחינתנו הוא מחשבון לאומי למשכנתא לפי מסלולים שכן הוא מורכב מתרכובת של כמה מסלולים ביחד והשם שילובים לא אומר הרבה, שכן, אפשר להגיד שמסלול אחד הוא שילוב ריבית משתנה עם הצמדה למדד.

נביא סקירה מלאה על מחשבון לאומי למשכנתא לפי מסלולים: ציון הפורטל על המחשבון, יתרונות, חסרונות, אופן השימוש, אזהרות והמלצות לשיפור.

דירוג

ציון מחשבון לאומי למשכנתא לפי מסלולים

- פשטות

- ידידותי למשתמש

- עיצוב

- מתאים לכל סוגי הלווים

- פונקציונאליות

- גוף סמכותי

- דינמיות

- מותאם לכל המסכים

- תואם למציאות

- מהירות טעינה

- שקיפות למשתמש

דירוג משוכלל

הממוצע המשוכלל של כל הפרמטרים שמחשבון משכנתא אמור לקיים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

יתרונות וחסרונות מחשבון לאומי למשכנתא לפי מסלולים

יתרונות מחשבון לאומי למשכנתא לפי מסלולים:

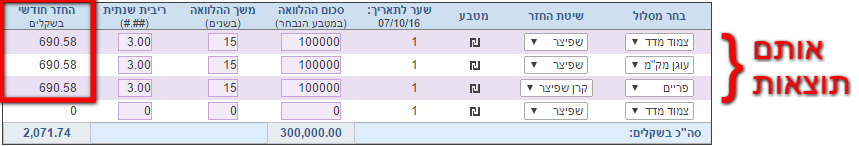

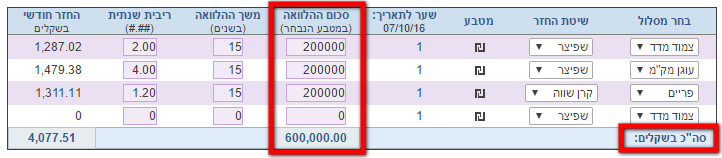

- אחד היתרונות הבולטים של מחשבון לאומי למשכנתא לפי מסלולים הוא היכולת לחשב כמה מסלולים במקביל עם פרמטרים שונים כמו הריבית.

- מאפשרת שיטות החזר של משכנתא שונות: שפיצר / קרן שווה / בוליט.

- ללוקחי משכנתא בריבית של דולר/יורו יש המרה מידית לשקלים לפי השערים שבנק לאומי מציעה. סכום ההלוואה רושמים במטבע שהם עובדים אתו ובסוף מקבלים תוצאה שקלית.

בד"כ אנשים שלוקחים משכנתא במסלול מטבע זר יהיו אלו אנשים מחו"ל שרוצים לרכוש דירה בארץ או אנשים בארץ שפרנסתם באה ממקורת מחוץ למדינה ובכסף זר.

חסרונות מחשבון לאומי למשכנתא לפי מסלולים:

- המחשבון אינו מותאם למסכי מובייל (סמארטפון) אלא רק למסכי מחשב וטאבלט, כלומר לא ניתן לעשות חישובים בסמארטפון בצורה נוחה. אתם יכולים ללכת למחשבון לאומי למשכנתא לפי עמודות (לחצו על הלינק לסקירה באתר) אם אתם מעוניינים להשתמש בסמארטפון שלכם לצורך חישוב המשכנתא.

- לא ניתן להוסיף מסלולים ממה שכבר קיים. יש ארבעה מסלולים מקסימום בתמהיל וכאשר ממלאים את כל הנתונים במסלול (שורה בטבלה) מסוימת אז המסלול נכלל בחישוב המחשבון.

נציין שניתן לעשות יותר מסלולים כאשר לוקחים משכנתא בפועל (אפילו 10), ושההגבלה במחשבון אינה תואמת למציאות.

לפחות המחשבון מאפשר להוסיף יותר ממסלול אחד שזה יותר טוב מהמצב ממחשבון לאומי למשכנתא לפי עמודות. - אין אפשרות לראות לוח סילוקין / טבלת החזרים. במחשבון מחשבון לאומי למשכנתא לפי עמודות כן היה אפשר לראות.

זה נראה שהם פשוט שכחו או חסכו בעלויות, כי זה אחד מהנתונים שהכי חשובים לנוטלי המשכנתאות. - אין הבדל בתוצאות אם הזנתם בעמודת המסלול את סוגי המסלול הבאים: צמוד למדד, פריים או עוגן מק"מ – תיווכחו בעצמכם, תשנו את סוג המסלול לאחר שהזנתם את הפרמטרים הנחוצים באותו שורת המסלול לאחד מהמסלולים שציינו ותראו שאין שום הבדל.

- חסר מסלול ריבית קבועה לא צמודה באפשרויות הבחירה של המסלולים. הפתרון הוא בחירת האפשרות בשם עוגן מק"מ שבא "כביכול" לכסות את החסר שכן עוגן מק"מ היא ריבית משתנה לאורך תקופה של כמה שנים (בד"כ 5) והיא עומדת כמסלול נפרד שנקרא ריבית משתנה לא צמודה.

(לפי סעיף קודם ניתן לראות שגם מסלול פריים וגם המסלול צמוד למדד יעשו בעצם את אותו החישוב. אמרנו את עוגן מק"מ כי הוא הכי קרוב לריבית קבועה לא צמודה מבחינת התפיסה שלו). - המסלול עוגן מק"מ הוא מינוח יותר מדי בומבסטי ומקצועי לאנשים שרק התחילו את הדרך שלהם בלקיחת משכנתא, ואפשר להגיד שאפילו לאנשים שהרבה זמן בתחום המשכנתאות זה מבלבל ואפילו במידת מה מאיים.

במקום לשים את השם עוגן מק"מ במסלול היה אפשר לשים את השם "ריבית משתנה לא צמודה" ובסוגריים לכתוב שהריבית משתנה לפי עוגן מק"מ, כפי שהתכוון המשורר.

למרות שיש אנשים שיחשבו שהשם "ריבית משתנה לא צמודה" זה גם לא השם הכי מובן, אז נייעץ להם שתמיד טוב לדבר במונחים של אם הריבית משתנה או לא ואם הקרן צמודה למדד או לא, ורק אח"כ לדבר לפי מה מחשבים את השינוי של הריבית. זה עושה סדר בראש והבנה איך המסלול של המשכנתא יתנהג והשם עוגן מק"מ לא אומר הרבה ישר על ההתחלה.

יש אנשים שאפילו שיש להם ידע בתחום יחשבו שזה מסלול חדש בעולם המשכנתאות וירוצו לגוגל לחפש עליו. - המחשבון לא מחשב בתוצאה שלו שינויים של הצמדה למדד (אינפלציה):

– גם לא באופן אוטומטי, כלומר אין למחשבון אחוז מוגדר מראש בחישוב, נגיד 3%, לצפי שינוי מדד שהוא יכול היה לחשב את השינויים במדד לפיו.

– וגם לא באופן ידני, כלומר אין למחשבון שדה בשורת המסלול צמודה למדד המאפשרת להזין צפי שינוי מדד, כך שהמחשבון היה מחשב את השינוי במדד לפי הערך שהיו אמורים להזין לתוך השדה החסר הנ"ל. - מסקנה אחת שאפשר לומר על מחשבון לאומי למשכנתא לפי מסלולים זה שהוא קיים בשביל לבנות תמהיל שיהיה לתצוגה בלבד.

אם בחרנו צמוד מדד אז אנחנו אמורים להגיד לעצמנו בראש שההחזר החודשי יכול לעלות וגם הקרן, שזה ממש לא איך שמחשבון משכנתא אמור להתנהג. אנחנו רוצים לדעת איך המשכנתא תהיה (עד כמה שאפשר כמובן, ותמיד לזכור שזה סימולציה בלבד).

בסופו של דבר אנחנו מדברים על הכסף שאנחנו מרוויחים ונרוויח כל חודש ושנה במהלך החיים שלנו. - בשורה התחתונה, כתוצאה מהחסרונות של סעיפים קודמים, נוצר מצב שהיה אפשר לצמצם את מספר אפשרויות לבחירה בעמודת המסלול לשלושה בלבד:

דולר, יורו וריבית קבועה לא משתנה (לאחד את המסלולים: צמוד למדד, פריים ועוגן מק"מ למסלול אחד שבלאו הכי מחושבים בדיוק כמו ריבית קבועה לא צמודה).

במקום לעשות סדר במסלולים לנוטלי המשכנתאות שלא הכי מבינים במסלולים שעומדים לרשותם (וכן זה לרשותכם) אז המחשבון שם אותם ביותר בלבול כתוצאה מסוגי המסלולים. - ניתן להזין ערכים יותר גדולים מ-30 שנה בשדה משך ההלוואה והמחשבון יעשה חישוב לפי הערך שהוזן.

לנוטלי משכנתאות חדשים שלא יודעים שבכל הבנקים המקסימום של משך התקופה היא 30 שנה בכל המסלולים, יעשו את החישובים לפי כמות יותר גדולה של שנים, שכן, יותר שנים משמעו החזר חודשי מופחת יותר.

לנוטלי משכנתאות חדשים שלא יודעים שבכל הבנקים המקסימום של משך התקופה היא 30 שנה בכל המסלולים, יעשו את החישובים לפי כמות יותר גדולה של שנים, שכן, יותר שנים משמעו החזר חודשי מופחת יותר.

כאשר אנשים בבית מכינים את עצמם לדבר עם יועץ המשכנתאות של הבנק (איש מכירות המשכנתא של הבנק יותר נכון להגיד) ומנסים לגבש דעה לגבי המשכנתא שלהם הם יגידו לעצמם: "ניקח את משך ההלוואה ב-45 שנים ונפחית את ההחזר החודש שלנו". למה לא? שהרי מחשבון המשכנתא מייצג את אחד הבנקים המרכזיים בארץ למשכנתאות, ובגלל שלאומי למשכנתאות מאפשר זאת אז זה אפשרי.

אבל לאומי למשכנתאות לא הגבילו את משך התקופה למקסימום הנכון אז זה אפשרי מבחינתם.

אנשים אלו יגלו הפתעה גדולה שכמות השנים מוגבלת ב-30 שנים וכאשר הם יהיו אחד מול אחד עם איש המכירות של המשכנתאות של הבנק ואז הם יצטרכו לחזור הביתה ולעשות שוב חישובים נוספים (לשבור את הראש, מה שנקרא).

נציין שהערך המקסימלי ששדה זה מאפשר הוא 99 שנים שזה רחוק פי 3 מהאמת. - לאנשים במסלולים של מטבע זר (דולר/יורו) מופיע התוצאה כשקלים (למרות שאת הנתונים מזינים כערך מטבע הזר).

ניתן היה לרשום בסוגריים בתוצאה בנוסף לתוצאה שקלית את הערך של מטבע הזר. - אין התחשבות בשינוי ריבית הליבור וגם לא בשינוי של ההצמדה לדולר או האירו (החישוב נעשה ע"פ ערך קבוע מראש), אז יש לקחת את החישוב כעירבון מוגבל מאוד, שהרי מסלולים הצמודים למט"ח יש סיכון יותר גבוה.

איך להשתמש במחשבון לאומי למשכנתא לפי מסלולים

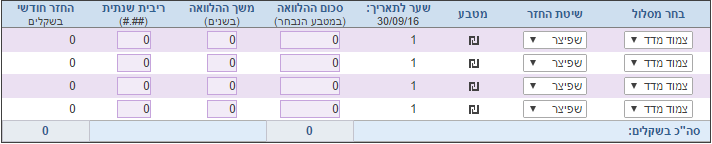

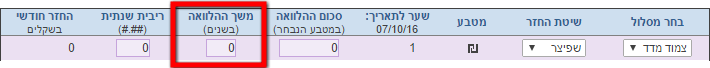

ניתן לחלק את מחשבון לאומי למשכנתא לפי מסלולים ל-4 חלקים:

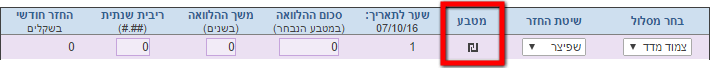

- כותרות עמודות הטבלה:

כל עמודה בטבלת המסלולים ייחודית בפני עצמה. בחלק מהעמודות ניתן להזין נתונים וחלקן הן לתצוגה בלבד.

כמובן שיש תלות בין העמודות, חלק מהעמודות משתנות ומחושבות לפי הערכים של עמודות אחרות.

ניתן הסבר על כל עמודה והערכים שניתן להזין לתוכן בהמשך, וזאת לפי הכותרת של העמודות. - רשימה של המסלולים שניתן לערוך:

יש לכל היותר ארבעה מסלולים (אין אפשרות הוספה של מסלולים).

יש להתייחס לכל שורה בנפרד ואין תלות בין השורות.

כל שורה מהווה מסלול אחד בלבד כלומר הלוואה אחת מתוך כמה הלוואות שמרכיבות את המשכנתא כולה.

להרכבה של המסלולים ביחד קוראים תמהיל משכנתא שכך בעצם נראית משכנתא טיפוסית בארץ. - שורת סכום הנתונים:

שורת הסכום מהווה סכימה מספרית בשקלים של כל הערכים לאותה העמודה. - פעולות כלליות:

יש שתי כפתורים מתחת למחשבון שרק נציין אותן בשמן ואת תפקידן (ולא נזכיר אותן יותר):

כפתור "נקה" – פשוט עושה טעינה מחדש של הדף. זה שקול לכפתור הטעינה מחדש של הדפדפן או F5 מהמקלדת. לאחר הטעינה מחדש של הדף כל נתוני המחשבון מתאפסים.

כפתור "הדפס" – מדפיס את התמהיל. שקול לכפתור הדפס של הדפדפן או בלחיצה מהמקלדת על: Ctrl + P.

הסבר על העמודות בטבלה לפי כותרות העמודות:

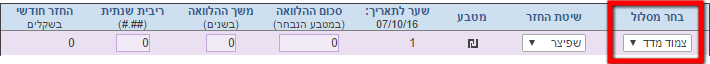

- "בחר מסלול":

בעמודה זו בוחרים את סוג המסלול של ההלוואה. ניתן לבחור לפי אחת מהאפשרויות הבאות:

– צמוד מדד

– דולרי

– אירו

– פריים

– עוגן מק"מ

בעולם המשכנתאות יש מספר גדול יותר של מסלולים שניתן לבחור מההם וזו רשימה מצומצמת ממנה. נציין שכל בנק מציע ללקוחותיו סוגי משכנתא שהוא בוחר והלקוח רשאי לבחור מהרשימה המוצעת ואם לא מתאים לו אז הוא רשאי לעשות את המשכנתא בבנק אחר.

לאומי למשכנתאות בעצמה מציעה רשימה גדולה יותר של סוגי הלוואות (לחץ כאן לרשימה).

כמובן שכל מסלול הוא ייחודי בפני עצמו. אבל כפי שציינו בסעיף החסרונות המסלולים:

צמוד מדד, פריים, עוגן מק"מ בעצם מתנהגים אותו הדבר וכולם עושים את אותו החישוב שריבית קבועה לא צמודה עושה.

הערך ההתחלתי של העמודה הוא צמוד מדד. אין זה אומר שאתם חייבים שיהיה לכם במשכנתא מסלול צמוד מדד וגם נציין שהמסלול אינו מובא כהמלצה כלשהי מתאם הבנק אלא זה שם כי היה צריך להתחיל עם משהו כתצוגה.

במחשבון לאומי למשכנתא לפי מסלולים לא לוקחים בחשבון ריביות משתנות ולא עם הצמדת הקרן למדד. זה לתצוגה בלבד.

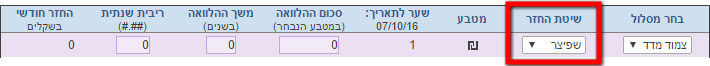

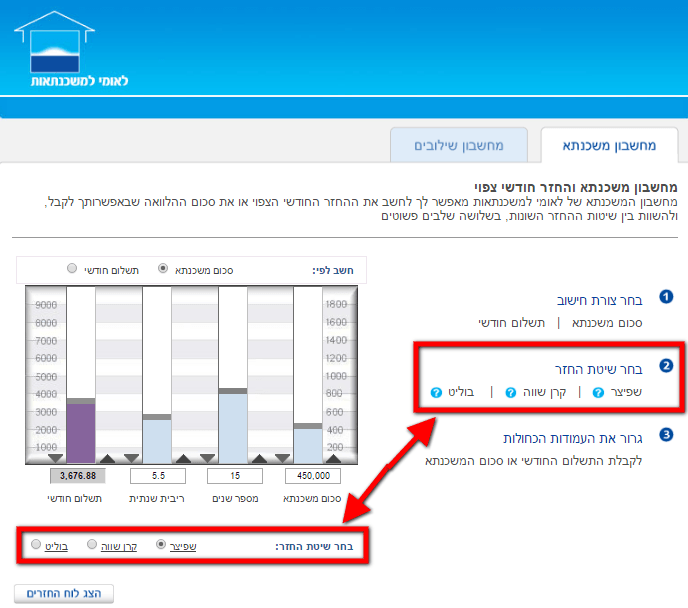

נציין שעדיין טוב להשתמש ולבנות תמהיל במחשבון עם סוגי מסלולים השונים כי לכל מסלול יש את הריביות ותקופה שונה, אבל יש לזכור בראש שלנו שהרביות משתנות וזה רק מחשבון והוא מהווה סימולציה בלבד והוא לא יודע איך המשכנתא תתנהג ותשתנה לאורך חיי ההלוואה. - "שיטת החזר":

בעמודה זאת בוחרים את שיטת ההחזר של ההלוואה במסלול. ניתן לבחור את שיטת ההחזר לפי אחת מהאפשרויות הבאות:

– שפיצר / קרן שפיצר

– קרן שווה

– בוליט

כאשר בוחרים מסלול פריים בעמודת המסלול אז השם שמופיע בשיטת ההחזר הוא קרן שפיצר.

הערך ההתחלתי של העמודה היא שיטת ההחזר שפיצר והסיבה לכך היא שרוב המשכנתאות נעשות ע"י שיטת שפיצר בגלל האופי שלו להחזיר קצת פחות על ההתחלה, אבל אין זה אומר שכדאי להשתמש בשיטת החזר זו וכמובן שזה לא בא כהמלצה מטעם בנק לאומי, זה שם בגלל הפופולריות כנראה וגם ובגלל שהיה צריך להתחיל עם משהו.

בגדול אלו שיטות ההחזר המקובלות והנהוגות בכל הבנקים. לכל שיטה יש את היתרונות והחסרונות שלה.

אתם רשאים לקרוא על ההסבר המקיף על שיטות החזר משכנתא השונות באתר. - "מטבע":

המטבע אתו מזינים את הערך סכום הלוואה ולפיו עובדים החישובים. ערך זה מוצג למשתמש לפי סמל המטבע.

נציג את סמל המטבע והמטבע בהתאמה לפי סוג המסלול:

– ₪ שקל: צמוד מדד, פריים, עוגן מק"מ.

– $ דולר: דולרי.

– € אירו: אירו.

הערך ההתחלתי של העמודה הוא סמל המטבע ₪ שקל שכן הערך ההתחלתי של סוג המסלול הוא צמוד מדד.

כמובן שעמודה זו היא לתצוגה בלבד והיא באה בשביל הנוחיות של המשתמש שלא יתבלבל בחישובים ובהשוואות שהוא עושה עם מסלולים אחרים, תחשבו שבלי עמודה זאת המשתמש היה רואה רק מספרים, זה נותן לו הקלה ויזואלית וחישובית.

כאשר אנו משתמשים במחשבון אז נוצר מצב שיש עוד כוח חישוב שפועל ומעבד את הנתונים וזה המוח שלנו, לכן תמיד טוב שיש עמודות תמיכה שמקלות על החישובים בראש כמו עמודת המטבע.

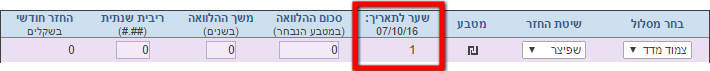

עמודות המטבע והשער (העמודה הבאה) רלוונטיות רק למסלולי המט"ח דולר / אירו, אז מי שאינו משתמש במסלולים אלו יכול פשוט לא להתייחס אליהם. - "שער לתאריך: [תאריך שהשער נקבע]":

המרת הערך של המטבע המקומי והזר שנמצא בעמודת "המטבע" לשקלים לפי השער שבנק לאומי נותן. זה הצד החזק בשימוש במחשבון משכנתא של בנק, הוא נותן שער יציג למטבע שאתו המשתמש עובד מבלי לפתוח אתר פיננסים ובירור שער המטבע וביצוע חישובים נוספים על מנת להמשיך לעבוד עם מחשבון המשכנתא.

זה הצד החזק בשימוש במחשבון משכנתא של בנק, הוא נותן שער יציג למטבע שאתו המשתמש עובד מבלי לפתוח אתר פיננסים ובירור שער המטבע וביצוע חישובים נוספים על מנת להמשיך לעבוד עם מחשבון המשכנתא.

הערך ההתחלתי של העמודה הוא 1 שכן הערך ההתחלתי של סוג המסלול הוא צמוד מדד שהוא שקלי.

אנשים מחו"ל שעובדים עם מטבע זר בד"כ ייקחו מסלול עם הצמדה למטבע זר (מטבע חוץ – מט"ח) או אנשים שמתפרנסים עם דולרים בארץ (כן, יש אנשים כאלו).

יש לציין שהמחשבון לא לוקח בחשבון את הצפי לשינוי של ריבית הליבור ולא את הצפי לשינוי של שער המט"ח (דולר/אירו בהתאם למסלול שבחרתם), אז תזהרו מראש כאשר אתם עושים חישוב עם המחשבון.

נציין שהמסלולים בהצמדה לשער המט"ח הם עם רמת סיכון גבוהה ולאומי למשכנתאות בטח הביאה את המסלולים הללו למשקיעים מחול או פשוט לנפנף ברמת שער המט"ח של הבנק לאומי עצמו (לאומי עשו פרסומת בחדשות ששער המט"ח שלהם הכי נמוך מכל הבנקים).

מסלול הצמדה למט"ח לא נמצא במשכנתא טיפוסית, וגם עדיף שלא תהיה אלא רק בנסיבות מיוחדות.

בכותרת יש את התאריך ששער המט"ח נקבע, אז לשים לב שהוא מכוון להיום.

נציין שכאשר המטבע הוא שקלי אז הערך בעמודה זו הוא תמיד 1, שכן:

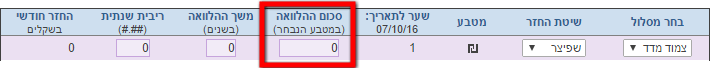

1 שקל = 1 שקל, ולעולם לא ישתנה. - "סכום ההלוואה (במטבע הנבחר)":

כאן רושמים את סכום ההלוואה של המסלול. (וזאת לפי המטבע שנבחר אם עובדים במט"ח, כלומר 100,000$). הערך ההתחלתי והמינימלי הוא 0. הערך המקסימלי הוא 9,999,999 (לא ברור אם בכלל מישהו ירצה לקחת משכנתא בערך הזה ואם כן אז האם בכלל לאומי למשכנתאות יאשרו לו את המשכנתא ובאיזה ריביות).

הערך ההתחלתי והמינימלי הוא 0. הערך המקסימלי הוא 9,999,999 (לא ברור אם בכלל מישהו ירצה לקחת משכנתא בערך הזה ואם כן אז האם בכלל לאומי למשכנתאות יאשרו לו את המשכנתא ובאיזה ריביות).

נציין שוב שהערך המוזן הוא תלוי מטבע: אם רשמנו 500,000 והמסלול שבחרנו הוא פריים אז זה 500,000 ₪.

אם בחרנו במסלול דולר / אירו אז הערך הסופי הוא: 500,000$ / 500,000€ בהתאמה.

בשורת הסיכום של המחשבון ניתן לראות את סכום כל סכומי ההלוואות שזה בעצם יהווה את סכום המשכנתא שתיקחו והוא אמור להיות שווה לסכום המשכנתא שתכננתם מראש (אל תשכחו הוצאות נוספות והגבלות של הבנק).

נציין שסך סכומי המשכנתא מוצג בשקלים ואחרי המרה מהמטבע הזר (מט"ח) לשקל ישראלי. יש להמיר בחזרה ע"י מחשבון רגיל, אם אתם מעוניינים, למטבע שאתם השתמשתם במסלול המט"ח לפי שער המטבע של הבנק שנמצא בעמודה הרביעית. - "משך ההלוואה (בשנים)":

כמות הזמן שאותו אתם לוקחים את ההלוואה בשנים. ערך התחלתי ומינימלי הוא 0. ערך מקסימלי הוא 99.

ערך התחלתי ומינימלי הוא 0. ערך מקסימלי הוא 99.

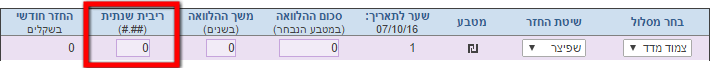

נציין שלאומי למשכנתאות אינו מאפשר לקחת הלוואה יותר מ-30 שנה והגבלה זו גם מחלחלת לכל הבנקים למשכנתאות מההגבלות של בנק ישראל על הבנקים המשכנתאות. אז נא לא להזין ערך גדול מ-30 כי זה יהיה ערך לא תקני. - "ריבית שנתית (##.#)":

הריבית שאנו משלמים על כך שאנו נוטלים את ההלוואה. הריבית הינה ריבית שנתית עבור המסלול שאותה הזנו את ההלוואה.

ניתן להזין עד שתי ספרות אחרי הנקודה ובערך העשרוני ניתן להזין שתי ספרות בלבד כלומר – ##.## (למרות שבכותרת רשום ##.# כלומר מספר אחד בערך העשרוני, אבל זה לא המקרה בפועל).

הערך ההתחלתי והמינימלי הוא 0. הערך המקסימלי הוא 99.99 (##.##).

אם תשימו ערך גדול מ- 99.99 אז תקבלו הודעה בתחתית המחשבון בצבע אדום/בורדו:

"!שעור הריבית שהקלדת אינו סביר", והערך שהוזן יתחלף אוטומטית ל-0.08 (לא ברור למה דווקא לערך הזה, כנראה סתם זרקו מספר עם שבר עשרוני).

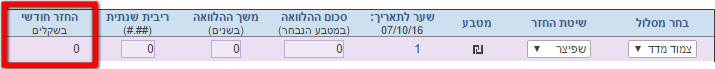

טיפ: תמיד טוב לעשות חישוב עם ריבית 3%-4% יותר ממה שהבנק מביא כדי לקחת בחשבון שינויים עתידיים בריבית, וזאת עבור מסלולים עם ריבית משתנה. - "החזר חודשי בשקלים":

מציג את החישוב של ההחזר החודשי ההתחלתי של המסלול לפי הנתונים שהזנתם בעמודות הקודמים.

בסופו של יום, ערך זה יהווה אינדיקציה לגבי כדאיות המסלול.

כדאי מאוד לעשות השוואה בין החזר החודשי שקיבלתם במסלול לבין ההחזר החודשי של אותו המסלול עם תוספת לריבית של 3%-4% יותר בשביל מניעת הפתעות עתידיות.

נציין שערך זה מוצג בשקלים בלבד, ולכן אנשים שלקחים הלוואה צמודת מט"ח (דולר/אירו) יש להמיר בחזרה ע"י מחשבון רגיל למטבע שאתם מעוניינים בו לפי שער המט"ח של לאומי בעמודה הרביעית.

בשורת הסיכום של המחשבון ניתן לראות את סכום כל ההחזרים החודשיים של כל ההלוואות, כלומר ההחזר החודשי ההתחלתי של כל תמהיל המשכנתא.

סך כל ההחזרים החודשיים יהווה את האינדיקציה הסופית אם אתם יכולים לעמוד בתמהיל המשכנתא שנבנתה (עדיף לקחת משכנתא עד רבע מסך ההכנסה נטו שלכם בבית).

אזהרות על מחשבון לאומי למשכנתא לפי מסלולים

- יש לקחת את מחשבון המשכנתא כעירבון מוגבל בלבד כי המחשבון מהווה סימולציה ולא כדבר האמתי!!!

המחשבון הוא רק אומדן אישי מבחינתכם, וכל מה שהוזן בו וחושב בו אינו מחייב אף בנק למשכנתאות ובפרט לאומי משכנתאות. - הערכים ההתחלתיים של העמודות סוג המסלול ושיטת ההחזר אינם המלצה!.

הערכים נועדו רק בשביל הצגת נתונים כלשהם כבר על ההתחלה ולא יותר מכך. - מה שיחתם ביניכם לבין הבנק והטפסים שאתם תקבלו לאחר החתימה זה מה שנחשב ולא מה שהזנתם וקיבלתם במחשבון.

- מחשבון המשכנתא אינו לוקח בחשבון שינויים במדד (מדד המחירים לצרכן, תשומות בנייה), בריבית פריים, בריבית משתנה (אג"ח, מק"ם, דולר / יורו), ריבית ליבור, ריבית פיגור תשלומים, גרייס (מלא או חלקי), תשלומים נלווים (ביטוח חיים למשכנתא, ביטוח מבנה, ביטוח אשראי למשכנתא EMI), עמלות (פתיחת תיק, עמלות מט"ח ועוד), הוצאות נלוות ועוד.

הצעות לשיפור מחשבון לאומי למשכנתא לפי מסלולים

- הוספת לוח סילוקין / לוח החזרים. המחשבון אמור להוות שיפור ממחשבון לאומי למשכנתא גרסת העמודות ולא ירידה ברמה.

- להוסיף שדה בשם צפי שינוי מדד ולעשות את החישובים כלפיו.

- להוסיף את סוג המסלול הכי פופולרי בעולם המשכנתאות שהוא ריבית קבועה לא צמודה (קל"צ).

- להגביל את משך תקופת ההלוואה ל-30 שנים.

- להוסיף שדה צפי שינוי מט"ח (דולר/יורו). ובאותה הנשימה של מסלולי המט"ח היה כדאי להוסיף שדה צפי שינוי ליבור.

כמובן שהיה כדאי גם שהיה מוצג תוצאות נתוני החישוב ההחזרים החודשיים וסכום כל ההלוואות גם במטבע החוץ הנבחר. - שתהיה היכולת להוסיף עוד מסלולים. יש משכנתאות שעם 5-6 מסלולים ואף יותר, כי יש לווים שעם האידאולוגיה של פיזור סיכונים או רק בשביל הנוחות של להשוות החזרים חודשיים של מסלולים מבלי לנקות נתונים שכבר הוזנו.

בשורה התחתונה

מחשבון לאומי למשכנתא לפי מסלולים הוא כלי שימושי לחישוב החזר חודשי התחלתי המסתמך על כמה מסלולים.

היה מאוד עוזר אם היה יכולת לראות לוח סילוקין של תמהיל המשכנתא.

יש להתייחס למחשבון כערבון מוגבל שכן הוא לא לוקח בחשבון הצמדות למדד למרות שיש מסלול כזה במחשבון, אז להיזהר.

אם יש לך הערות נוספות שלא כוסו בסקירה על המחשבון או כל טענה או מחשבה כלשהי על המחשבון אתה ראשי לכתוב בתגובות.

מחשבון לאומי להוצאות נוספות [סקירה]

מחשבון לאומי להוצאות נוספות לרכישת דירה (לחץ כאן למחשבון) לא בא להיות מחשבון מתוחכם שעושה הרבה חישובים לתכנון משכנתא אלא הוא בא למטרה גדולה ונעלה יותר שכל רוכש דירה צריך להשתמש בו עוד לפני שהוא בכלל ניגש במטרה לנטול משכנתא.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

רקע

מחשבון לאומי להוצאות נוספות בא להביא את הרוכש לידיעה שיש הרבה הוצאות שיש להתחשב בהם מעבר רק להוצאה הגדולה של רכישת הדירה עצמה.

מחשבון לאומי להוצאות נוספות מתחשב באחד הנושאים הכי חשובים ברכישת דירה אבל גם אחד הנושאים שהכי פחות מדולגים עליו. להגיד: "יהיה בסדר", "נסתדר", "העיקר לקנות דירה" זה לא הפתרון. לתכנן ולהיות מוכנים לכל דבר מבחינה כספית.

כדאי להשתמש במחשבון עוד לפני שניגשים למחשבון משכנתא כלשהו. צריך תחילה להבין כמה משכנתא אנחנו בכלל צריכים לקחת.

ההון העצמי, מחיר הדירה וההוצאות הנוספות לרכישת הדירה הם מה שיקבעו את גובה המשכנתא שנצטרך לנטול.

דירוג

ציון מחשבון לאומי להוצאות נוספות

- פשטות

- ידידותי למשתמש

- עיצוב

- מתאים לכל סוגי הלווים

- פונקציונאליות

- גוף סמכותי

- דינמיות

- מותאם לכל סוגי המסכים

- תואם למציאות

- מהירות טעינה

- שקיפות למשתמש

דירוג משוכלל

הממוצע המשוכלל של כל הפרמטרים שמחשבון הוצאות נוספות אמור לקיים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

יתרונות וחסרונות מחשבון לאומי להוצאות נוספות

יתרונות מחשבון לאומי להוצאות נוספות:

- מהות המחשבון: נוגע בנושא מאוד חשוב לרכישת דירה.

- נותן כברירת מחדל הוצאות מאוד חשבות שיש להתחשב בהם כגון: עורך דין, מתווך, שיפוצים ועוד.

- ניתן להוסיף ידנית הוצאות שמעניינות את הרוכש באופן פרטי.

- גרסת ההדפסה של המחשבון היא ללא הסחות מסביב ומתרגזת במחשבון.

חסרונות מחשבון לאומי להוצאות נוספות:

- המחשבון היה צריך לכלול עוד נושאים חשובים שכל נוטל משכנתא צריך לכלול אותם: דמי פתיחת תיק, שמאות ועוד.

- המחשבון לכוד בתוך קובייה קטנה שמצריכה גם גלילה מיותרת. כתוצאה כמגבלת הגובה לא רואים במבט כולל את ההוצאות.

- לא מותאם לסמארטפון.

- לא נותן לינקים(קישורים) רלוונטיים בעמודת ההסבר(פרטים) על ההוצאות.

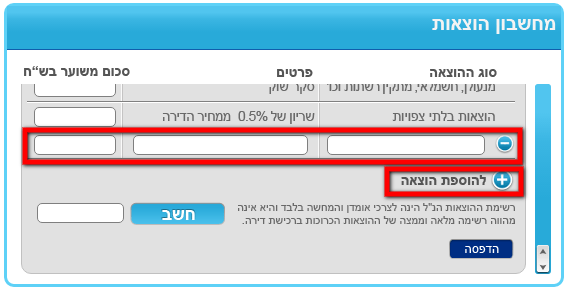

איך להשתמש במחשבון לאומי להוצאות נוספות

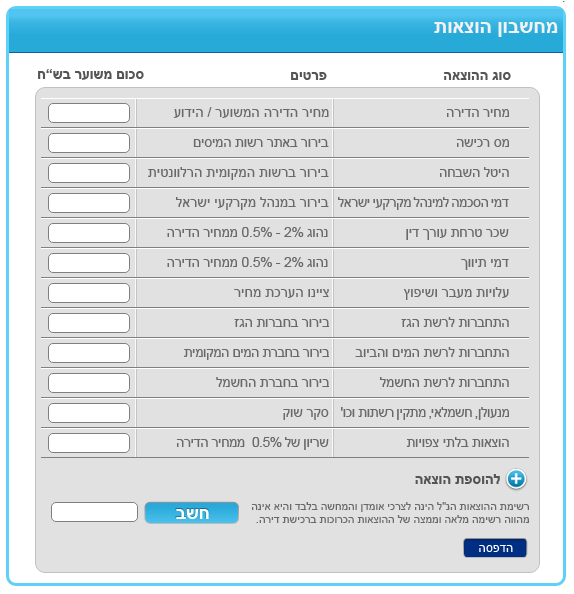

ניתן לחלק את מחשבון ההוצאות באופן הבא:

(לצרוך תצוגה גללנו את המחשבון לתחתית, עם סרגל הגלילה בחלק מספר 5, כדי להציג את החלוקה)

- טבלת ההוצאות

- כפתור להוספת הוצאה

- חישוב ההוצאות (כפתור חישוב סך ההוצאות ותצוגת החישוב)

- כפתור הדפסה

- סרגל גלילה של תצוגת המחשבון

טבלת ההוצאות

כל שורה בטבלה מייצגת הוצאה נוספת למחיר רכישת הדירה חוץ מהשורה הראשונה בטבלה שמייצגת את מחיר הדירה עצמה.

המחשבון מחולק לשלושה עמודות:

- סוג ההוצאה.

- פרטים: הסבר קצר על איך לחשב את מחיר ההוצאה או הבאת טווח המחירים של ההוצאה.

- סכום משוער בש"ח: שדה להזנת הערך של ההוצאה הנוספת.

- ניתן להזין רק ערכים מספריים מ-0 עד 9.

- הערך המוכנס הוא בשקלים בלבד.

- אם במידה ואתם לא משתמשים בהוצאה זו אז יש להתעלם מהשדה ולא להזין שום ערך לתוכה.

- התו הראשון שמוזן אינו יכול להתחיל עם 0, ולא ניתן להכניס את הערך שכולל את הספרה "0" בלבד. פשוט להשאיר את השדה ריק מתוכן למקרה שאתם לא משתמשים בו.

- הערך המקסימלי שניתן להכניס הוא: 9,999,999.

לא ברור למה לאומי למשכנתאות החליטו לצמצם את גובה טבלת ההוצאות הנוספות והכריחו את המשתמשים לגלול בקובייה הקטנה שמופיעה במסך.

השערה אחת היא בגלל הוספת ההוצאות הדינמית שהמחשבון מאפשר. היה יותר נוח לקבל את כל השורות בטבלה בתצוגה אחת במקום הגלילה ורק את מה שדינמי היה אפשרי לגלול.

במיוחד בשביל זה ערכנו את תצוגת המחשבון לגובה שיכלול את כל שורות ההוצאות מבלי הצורך לגלול:

אם תשימו לב, מחשבון ההוצאות לאחר העריכה נכנס בכל מסך הגדול ממסך טאבלט, וזה יותר מחזק את העניין שלאומי למשכנתאות היו צריכים להגדיל את המחשבון לגודל המקסימלי.

לחלק מההוצאות רשום בעמודת הפרטים שיש לברר את המחירים באתרים הרלוונטיים וזאת במקום להביא את הלינקים לדפים שמכילים את המידע הנחוץ. במקום לסגור מעגל ולתת שקיפות מלאה למשתמש, המשתמש כעת צריך לשוטט באינטרנט ולמצוא את הדפים בעצמו. המשתמש יכול למצוא את עצמו במקומות שהוא לא אמור להימצא בהם ולהסתמך עליהם לחישובים שלו. עדיף היה להביא את הלינקים הישירים בתוך עמודת הפרטים.

הכנו טבלה עם הלינקים הרלוונטיים (והסברים בקטנה):

| מחיר הדירה | מחיר הדירה המשוער / הידוע. |

| מס רכישה | בירור באתר רשות המסים. לחץ כאן לסימולטור מס הרכישה. |

| היטל השבחה | בירור ברשות המקומית הרלוונטית. ( בקצרה, משלמים אותו אם במידה ומוספים חלק חדש לדירה במ"ר: מרפסת, קומה וכו'. אפשר לקרוא לזה: מס על שיפור הדירה). |

| דמי הסכמה למנהל מקרקעי ישראל | בירור במנהל מקרקעי ישראל. דמי הסכמה בעיקרון חלה על מוכר דירה שלא סגר את חובותיו עם רשות מקרקעי ישראל. דמי הסכמה עולה שליש מרווח על הדירה. אז אם במידה ואתם משפרי דיור תבדקו שאין לכם חובות ברשות מקרקעי ישראל ולחצו כאן. |

| שכר טרחת עורך דין | נהוג 2% – 0.5% ממחיר הדירה. ברכישת דירה בפרויקט יחסית חדש אמורים להיות שתי עורכי דין: עורך דין שמייצג את הפרויקט + עורך דין שמייצג אתכם. אתם תצטרכו לשלם לכל עורן דין בנפרד!!! אל תסמכו על עורך דין של הפרויקט ותשכרו עורך דין מטעמכם. |

| דמי תיווך | נהוג 2% – 0.5% ממחיר הדירה. |

| עלויות מעבר ושיפוץ | ציינו הערכת מחיר. |

| התחברות לרשת הגז | בירור בחברות הגז. תתחברו רק לאחת מספקי הגז המורשים בישראל. לחצו כאן לרשימה. |

| התחברות לרשת המים והביוב | בירור בחברת המים המקומית. לרשימת תאגידי המים והביוב המלאה בישראל לחצו כאן. |

| התחברות לרשת החשמל | בירור בחברת החשמל. לחצו כאן ללכת לאתר החברה. |

| מנעולן, חשמלאי, מתקין רשתות וכו' | סקר שוק. |

| הוצאות בלתי צפויות | שריון של 0.5 ממחיר הדירה. |

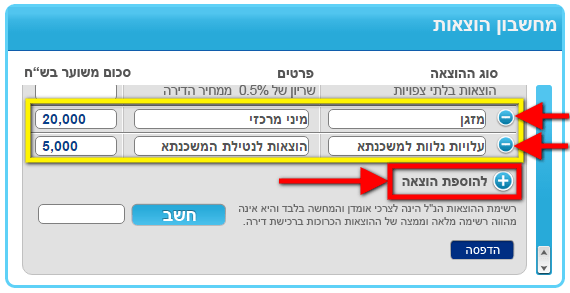

הוספת הוצאות שלא נמצאים במחשבון לאומי להוצאות נוספות

על מנת להוסיף הוצאה יש ללחוץ על הכפתור "+ להוספת הוצאה" ושורה חדשה תתווסף לטבלת ההוצאות. השורה מכילה בכל עמודה פקד טקסט ריק מתוכן שמוכן להזנה בהתאם לעמודה לסוג העמודה.

נרשום את שם סוג ההוצאה הנוספת ואם נרצה גם נזין פרטים נוספים בעמודת הפרטים ולבסוף נזין את הסכום המשוער שלה.

אין גבול לכמות הטקסט שניתן להכניס גם בעמודת סוג ההוצאה וגם בעמודת הפרטים. מכיוון שהרוחב של פקד הטקסט קבוע אז עדיף לשים מקסימום 18 תווים כדי שתוכלו לראות את סוג ההוצאה והפרטים שלו. גם בשביל לראות מה ההוצאה עצמה כשעוברים ברפרוף על ההוצאות וגם בשביל שגרסת ההדפסה של המחשבון תוכל להכיל את הטקסט שתכתבו.

נביא לדוגמה שני הוצאות נוספות שרובנו נצטרך לשלם: מזגן ועלויות נלוות לנטילת משכנתא:

נשים לב שאנו יכולים למחוק שורה לא רצויה ע"י לחיצה על הכפתור העגול עם הסימן מינוס "–" שנמצא בתחילת כל שורה חדשה שאינה באה כשורה מוגדרת מראש ע"י מחשבון לאומי להוצאות נוספות.

רצוי לשים גם בשורה של הוצאות בלתי צפויות ערך, נגיד שריון של 0.5% מערך הדירה, כי בסופו של יום אנחנו לא נביאים ולא הכל הולך כמו מרגרינה.

רצוי לעשות את הרשימה כמפורטת וממצה ככל שניתן שנדע להעריך בדיוק עד כמה שניתן לאיפה הכסף ילך ולהיערך בהתאם.

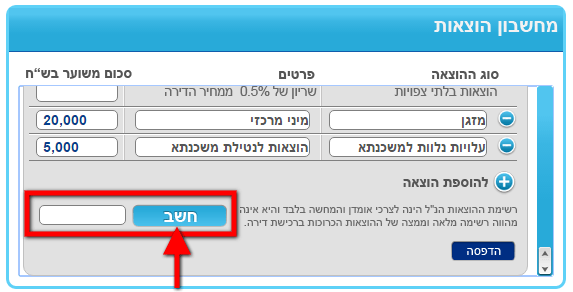

חישוב ההוצאות

לאחר שרשמנו את הסכומים המשוערים/הידועים והוספנו עוד רשימת הוצאות שלא כלולות ברשימת ברירת המחדל במחשבון, הגיע הזמן לעשות את החישובים הסופיים.

על מנת לחשב את סך ההוצאות יש ללחוץ על הכפתור "חשב" ומשמאלו מופיע פקד טקסט שלא ניתן לעריכה אלא לתצוגה בלבד ובו יופיע את סך ההוצאות.

במעמד נטילת המשכנתא אף אחד משום מה לא חושב או זוכר על ההוצאות נוספות ומתעלמים לחלוטין מההוצאות הנוספות. העיקר לקנות דירה, ולא מחלקים את ההון העצמי כמו שצריך.

יש עוד טעות שמחשיבים רק את ההוצאות הנוספות הגדולות כמו עו"ד ומתווך ושוכחים שסך ההוצאות הנוספות הקטנות יותר יכול להגיע גם לסכום מכובד בפני עצמו.

נמליץ לעשות שני חישובים:

- חישוב 1: לחשב את ההוצאות הנוספות בלבד.

הכי טוב תחילה לא לשים את מחיר הדירה כבר על ההתחלה. עדיף למלא את כל שאר ההוצאות הנוספות ולקבל את סכום ההוצאות רק לפי זה. תרשמו את המספר בשלב זה בצד ובעיקר שיהיה לכם את המספר חקוק בראש. - חישוב 2: לחשב את כלל ההוצאות.

לאחר שחישבתם את ההוצאות הנוספות בנפרד של הדירה יש להוסיף את מחיר הדירה ואת החישוב הסופי יש לשים בדף בצד ולזכור אותו בראש שלכם (שבטעות לא תפלטו את החישוב למוכר).

ככה יהיה לכם 4 מספרים חשובים מראש:

- מחיר הדירה (הסכום שתשלמו למוכר).

- סכום ההוצאות הנוספות בלבד (חישוב 1).

- סכום ההון העצמי.

- סכום כלל ההוצאות (חישוב 2): מיעוד בשביל תכנון המשכנתא.

החסרה של סכום כלל ההוצאות בשני הסעיפים הקודמים (סכום ההוצאות הנוספות בנפרד וסכום ההון העצמי) יביא את גובה המשכנתא שאתם צריכים לנטול.

לאחר לחיצה על חישוב נקבל ששורות הוצאות שהוספנו באופן ידני נהיו באותו העיצוב כמו שורות ברירת המחדל שהמחשבון סיפק. כמובן שעדיין נשאר כפתור המינוס המוחק את שורת ההוצאה מן הטבלה.

טיפ: (שכנראה ידעתם אותו אבל בשביל נקודה למחשבה)

נזכיר לכם שכל הוצאה הניתנת לעשות בתשלומים בכרטיס האשראי יטיב לכם אבל להיזהר לא להתפרע עם התשלומים כי יש כמובן מסגרת, הוצאות מחייה, תשלומים של העבר וכמובן שהתשלום הראשון לכל הוצאה תרד בחודש הראשון ובחודשים לאחריו.

חשוב לזכור שאתם לא נפטרים מלשלם כשאתם משלמים בתשלומים!!!.

אם הלכתם על תשלומים אז סכום כל התשלומים לחודשים הראשונים של נטילת המשכנתא הוא זה שיחשב בחישובים מעלה.

אפשר גם לעשות עסקאות בכרטיס האשראי עם ריבית והצמדה ולעשות השוואה עם ריביות המשכנתא. זה כמובן יסבך את העניינים אבל כדאי לכם לראות מה יותר משתלם.

כמובן שעניין התשלומים זה אישי לכל לווה כי יש כרטיסים שונים עם מסגרות אשראי שונות (Platinum, Silver, Gold וכו').

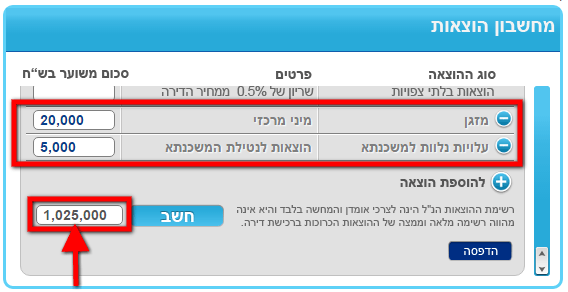

הדפסת המחשבון

במחשבון לאומי להוצאות נוספות קיים כפתור "הדפסה" בתחתית המחשבון אשר נותן גרסת הדפסה ייחודית למחשבון.

כפתור ההדפסה דואג לכך שרק המחשבון יודפס כולל הוספת ההוצאות הידנית, וכל שאר האלמנטים מסביבו יעלם.

הנה בפניכם גרסת ההדפסה:

כדאי להדפיס שתי דפים המהווים את שני החישובים שעשינו בסעיף חישוב ההוצאות:

- הדפסה של חישוב ההוצאות הנוספות בלבד בלי מחיר הדירה.

- הדפסה של חישוב סך ההוצאות כולל מחיר הדירה.

שתי דפי העזר שהדפסתם יהיו קמצוץ קטן מאוד מכמות הדפים שאתם הולכים לבנות בתיק המשכנתא ובקניית הדירה.

סרגל גלילה

כמובן שבאופן אינטואיטיבי ניתן לראות שאפשר לגלול את המחשבון. סרגל הגלילה מופיע בצידו הימני של המחשבון.

במקום להוסיף סרגל גלילה היה עדיף שהגלילה של המחשבון תהיה כחלק מהגלילה של הדף שמכיל אותה. כך גם היינו רואים את כל ההוצאות כמו שרואים בגרסת ההדפסה והיינו מקבלים מבט כללי יותר על ההוצאות.

הצעות לשיפור מחשבון לאומי להוצאות נוספות

- להציג חישוב של שתי תוצאות:

- חישוב הוצאות נוספות נטו.

- חישוב כלל ההוצאות דירה + הוצאות נוספות.

- לכלול הוצאות של נטילת משכנתא.

- לעשות חלוקה לחלקים לוגיים ומרכזיים ולהציג את חישוב ההוצאות של כל חלק בנפרד ובסוף תוצאה של כלל החלקים.

ניתן היה לעשות חלוקה באופן הבא:- חלק 1 יכלול רק את מחיר הדירה (הוצאה אחת, אבל חתיכת הוצאה).

- חלק 2 יכלול את כל ההוצאות הנוספות של מחיה בדירה (שיפוץ דירה, התקנות: גז/מים/חשמל וכו').

- חלק 3 יכלול הוצאות נוספות לנטילת משכנתא (פתיחת תיק, רישומים בגופים שונים וכו').

- חלק 4 יכלול הוצאות לרכישה עצמה של הדירה (מס רכישה).

- לתת לינקים ישירים לדפים הרלוונטיים בעמודת הפרטים בטבלת ההוצאות במקום לתת הסבר ושהמשתמש יצטרך לחפש ולאתר בגוגל את הדפים (יש מצבים שמגיעים למקומות הלא נכונים).

- להגדיל את גובה המחשבון כך שיכלול את כל השדות בתצוגה אחת מבלי לגלול את קוביית המחשבון.

- שהדף שבו שוכן קוביית המחשבון יגדל כאשר מוספים ידנית עוד הוצאות במקום שהמחשבון יצטרך גלילה נוספת.

- שהמחשבון לאומי להוצאות נוספות יהיה מותאם לסמארטפון.

לסיכום

מחשבון לאומי להוצאות נוספות הוא מחשבון קרטי לפני לקיחת המשכנתא שכדאי לחשב אתו את כל ההוצאות לרכישת דירה כולל הדירה עצמה ופיה לעשות את ההחלטות לגבי רכישת הדירה.

כדאי מאוד לחשוב באופן ממצה על כל העלויות האפשריות שיבואו לנו בעת ולאחר רכישת הדירה ולהוסיף למחשבון את ההוצאות הללו.

אם אתם רואים עוד רעיוניות לשיפור / יתרונות / חסרונות, הוסיפו אותם כתגובה. מעניין גם איזה הוצאות אתם חושבים שחייב להוסיף לכל חישוב של רכישת דירה.

מחשבון טפחות למשכנתא [סקירה]

מחשבון טפחות למשכנתא (לחץ כאן למחשבון) הוא מחשבון מאוד חשוב מכיוון שהגוף שיצר אותו, הרי הוא בנק טפחות למשכנתאות, מוכתר בארץ כבנק המוביל ביותר למשכנתאות.

מחשבון טפחות למשכנתא (לחץ כאן למחשבון) הוא מחשבון מאוד חשוב מכיוון שהגוף שיצר אותו, הרי הוא בנק טפחות למשכנתאות, מוכתר בארץ כבנק המוביל ביותר למשכנתאות.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

רקע

המחשבון קרוי ע"י הבנק בשם "מחשבון החזר משכנתא" לפי הלשונית הנבחרת כאשר נכנסים לדף המחשבון.

יש למחשבון שתי יתרונות מאוד חשובים ושניהם מכוונים למטרה אחת וזה לתת אומדן השוואה למשכנתא שהולכים לקחת. שתי התכונות הם לוח הסילוקין והשוואת החזרים חודשיים.

דירוג

דירוג מחשבון טפחות למשכנתא

- פשטות

- ידידותי למשתמש

- עיצוב

- מתאים לכל סוגי הלווים

- פונקציונאליות

- גוף סמכותי

- דינמיות

- לוח החזרים

- מותאם לכל סוגי המסכים

- תואם למציאות

- מהירות טעינה

- שקיפות למשתמש

דירוג משוכלל

הממוצע המשוכלל של כל הפרמטרים שמחשבון משכנתא אמור לקיים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

יתרונות וחסרונות מחשבון טפחות למשכנתא

יתרונות מחשבון טפחות למשכנתא:

- פשוטה וקלה להבנה.

- יש חישובים של הצמדה למדד.

- ניתן לראות לוח סילוקין.

- ניתן לראות השוואת החזרים חודשיים בקירוב לנתונים שמזינים.

חסרונות מחשבון טפחות למשכנתא:

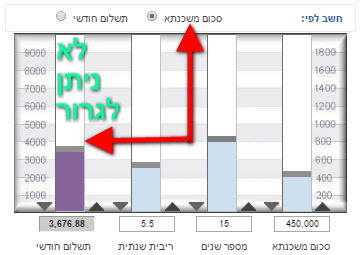

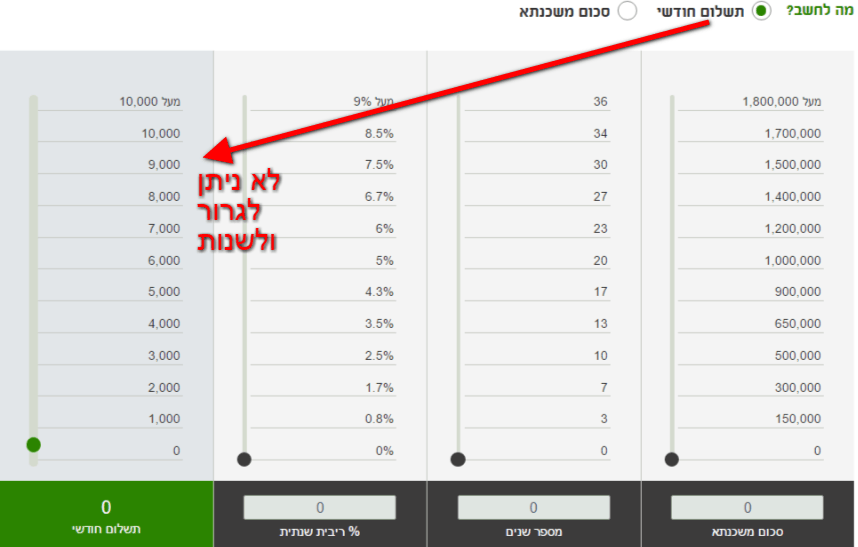

- גרירת הפרמטרים אינה נוחה להצבת מספרים (מזל שיש את פקדי הטקסט שניתן להזין בהם נתונים).

- תוצאת החישוב לא מופיעה מיד בעת גרירה של פרמטרים אלא יש ללחוץ על כפתור "חשב".

- לוח סילוקין לא מציג לפי שנים אלא רק חודשים בלבד.

- נותן השוואה של החזרים חודשיים לפי תקופה וריביות בקירוב לנתונים שהזנתם.

- קורסת אחרי שמשנים כמה פעמים את צורת החישוב או את שיטת ההחזר. קורסת גם אחרי כמה חישובים.

איך להשתמש במחשבון טפחות למשכנתא

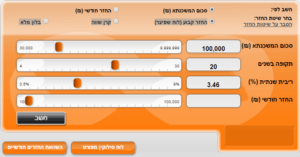

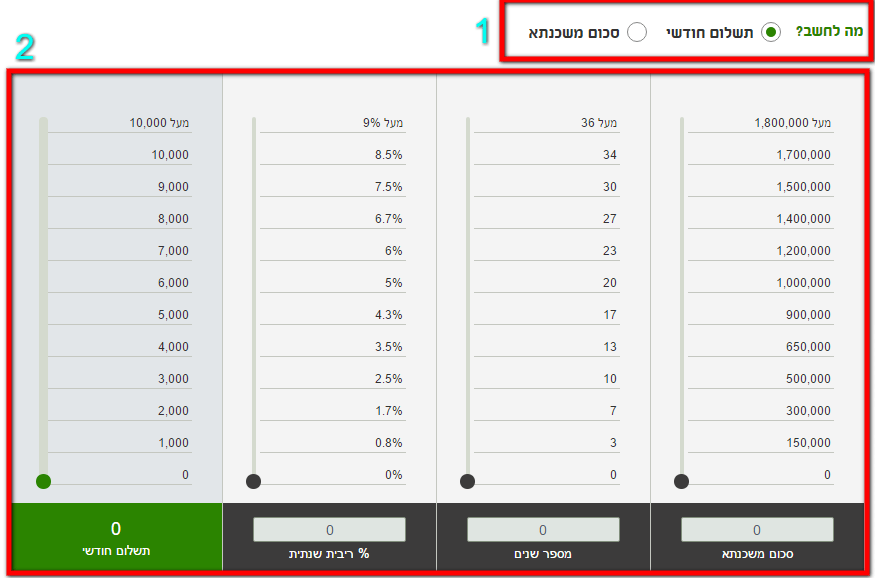

ניתן לחלק את תצוגת המחשבון לכמה חלקים:

- בחירת צורת החישוב.

- בחירת שיטת ההחזר.

- כוונון הפרמטרים לחישוב התוצאה שבחרתם בסעיף 1.

- כפתורי פעולה.

חלק 1: בחירת צורת החישוב (מה לחשב)

מחשבון טפחות למשכנתא נותן לנו לבחור בין שתי צורות החישוב הסטנדרטיות שעל בסיסו יעשה החישוב:

- חישוב לפי סכום המשכנתא: (המהווה את ברירת המחדל)

אם בחרתם לחשב לפי סכום המשכנתא זאת אומרת שמעניין אתכם לדעת מה יהיה ההחזר החודשי בתחילתה של המשכנתא.

כאשר אפשרות זו נבחרה אז שורת ההחזר החודשי מנוטרלת ומשתנה בהתאם לערכים שמזינים לפרמטרים האחרים, ושורת סכום המשכנתא פעילה. - חישוב לפי החזר חודשי.

אם בחרת לחשב לפי ההחזר החודשי זאת אומרת שמעניין אתכם לדעת איזה סכום משכנתא אתם יכולים לקחת בהתאם להחזר החודשי שלכם.

כאשר אפשרות זו נבחרה אז שורת ההחזר החודשי מנוטרלת ומשתנה בהתאם לערכים שמזינים לפרמטרים האחרים, ושורת ההחזר החודשי פעילה.

לא להתבלבל: ברגע שעוברים מצורת החישוב "סכום המשכנתא" ל-"החזר חודשי" אז השורה הראשונה והאחרונה מתחלפות בחלק של כוונון הפרמטרים.

ניתן לראות תצוגה התחלתית עם שיטת ההחזר סכום משכנתא:

ולאחר השינוי לשיטת החזר חודשי ניתן לראות את החלפת השורות:

הערה: אתם יכולים להיתקל בשגיאות מערכת מוזרות כאשר תעברו מצורת חישוב אחת לאחרת ולהיפך ויהיה עליכם לרענן את הדף על מנת לקבל את המחשבון בחזרה. אז לא להיבהל.

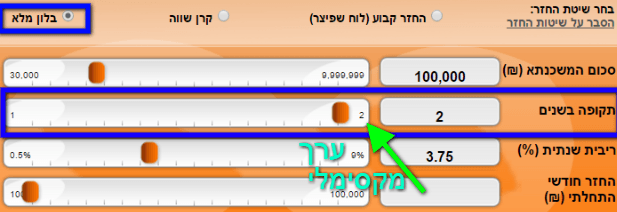

חלק 2: בחירת שיטת ההחזר

יש לבחור את שיטת ההחזר שלפיה אתם רוצים לחשב את מסלול המשכנתא.

מחשבון טפחות למשכנתא מאפשר לחשב לפי שלושה שיטות:

- שפיצר* (המהווה את ערך ברירת המחדל)

- קרן שווה

- בלון מלא

(*להיזהר: בתצוגת המחשבון מצוין ששפיצר הוא החזר קבוע אבל זה לא נכון עבור מסלולים עם ריביות משתנות כמו פריים וגם למסלולים צמודים למדד!!!)

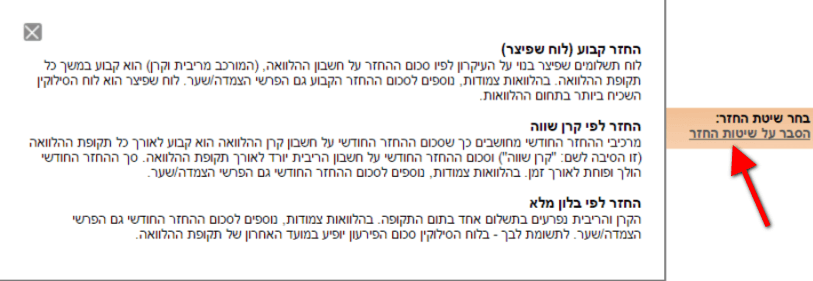

ניתן לקבל הסבר על כל אחד מהשיטות בלחיצה על הכפתור שדומה ללינק שעם הטקסט "הסבר על שיטות החזר".

לאחר הלחיצה יופיע ריבוע לבן עם טקסט המכיל הסברים:

מעברים בין שיטות ההחזר:

- כאשר עוברים משיטת ההחזר שפיצר לשיטת ההחזר קרן שווה וליהפך אין שום שינוי בפרמטרים.

- אבל, כאשר עוברים משיטות ההחזר שפיצר או קרן שווה לבלון מלא יש שינוי מהותי:

תקופת השנים משתנה לערך 2 ולמעשה הערך המקסימלי שלה הוא 2. וזאת מכיוון שכנראה לא ניתן לקחת הלוואה ארוכה יותר מ-2 בבנק טפחות למשכנתאות עם שיטת החזר בלון מלא.

דרך אגב הערך המינימלי הוא 1, למרות שאפשר לדבר בחודשים כאשר מתיישבים בבנק. - כאשר עוברים משיטת בלון מלא בחזרה לשפיצר או קרן שווה אז התקופה בשנים חוזרת להיות 20, ולא משנה מה היה הערך הקודם.

- אתם יכולים להיתקל בשגיאות מערכת מוזרות ויהיה עליכם לרענן את הדף על מנת לקבל את המחשבון בחזרה.

הערות:

- כאשר צורת החישוב היא "החזר חודשי" אז שיטת ההחזר "בלון מלא" מנוטרלת כלומר לא ניתנת לבחירה לא ברור למה טפחות למשכנתאות החליטו לוותר על האופציה הזאת היא די פשוטה למימוש כי זה בדיוק הכיוון ההפוך כאשר צורת החישוב "סכום המשכנתא" נבחר.

- משום מה, כאשר שיטת ההחזר היא "בלון מלא" אז התוצאה שמופיעה בתחתית כאשר לוחצים על חשב היא תמיד עם ערך 0. רק כאשר לוחצים על לוח סילוקין רואים את התוצאה בתחתית הטבלה.

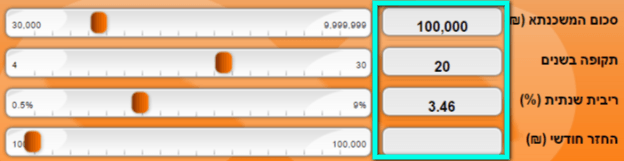

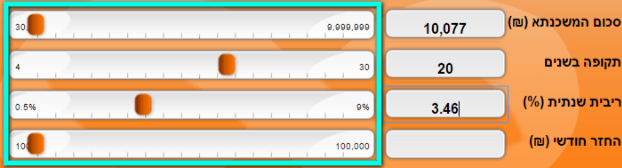

חלק 3: כוונון הפרמטרים לחישוב המשכנתא

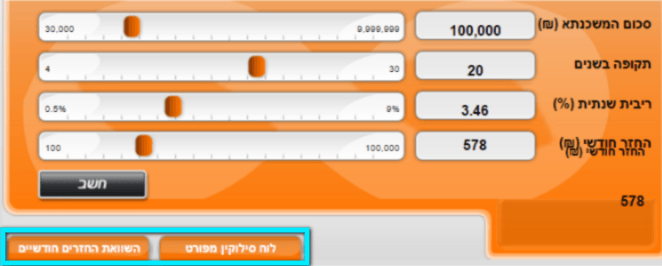

במחשבון טפחות למשכנתא יש ארבעה פרמטרם:

- סכום משכנתא (ערך מינימלי והתחלתי: 30,000 ₪, ערך מקסימלי: 9,999,999 ₪, קפיצות גרירה: בערך 1813 ₪).

- תקופה בשנים (ערך מינימלי והתחלתי: 4 שנים, ערך מקסימלי: 30 ₪, קפיצות גרירה: 1 שנים).

- ריבית שנתית (ערך מינימלי והתחלתי: 0.5%, ערך מקסימלי: 9%, קפיצות גרירה: בערך 0.09%).

- החזר חודשי (ערך מינימלי והתחלתי: 100 ₪, ערך מקסימלי: 100,000 ₪, קפיצות גרירה: בערך 7 שנים).

(ראוי לציין לטובה שרשום "החזר חודשי התחלתי" במקום "החזר חודשי" כאשר שיטת ההחזר היא "קרן שווה" או "בלון מלא").

ניתן לשנות את כל אחד מהערכים באופן הבא:

- פקד לעריכת טקסט:

עבור כל פרמטר ניתן להכניס את המספר הרצוי בפקד עורך הטקסט שנמצא משמאלו של תווית הפרמטר.

כמובן שניתן להכניס רק ערכים מספריים בלבד ופרמטר ריבית שנתית ניתן להכניס גם שברים עשרוניים.

- פקד טווח גרירה:

גרירה של הכפתור הכתום משמאל לימין לערך הרצוי.

צריך לעשות שיפור בערכים של הגרירה, לא נוח להשתמש בגרירה כי יש הקפצה של ערכים למספרים לא נוחים:- את הפרמטרים "סכום משכנתא" ו-"החזר חודשי" הערכים לא קופצים בערכים שלמים שמתחלקים ב-10.

- הפרמטר ריבית שנתית לא קופצת בגרירה בערך של 0.1%.

כשלא תטעו זה עדיין טוב שיש את אופציית הגרירה והצגתה בטווח ערכים כי ככה ניתן לאמוד את הערך אותו אנו מזינים.

הערות:

- כמובן שכאשר צורת החישוב היא לפי סכום משכנתא אז לא ניתן לערוך את ההחזר החודשי.

- כאשר צורת החישוב היא לפי החזר חודשי אז לא ניתן לערוך את סכום משכנתא.

- השורה הראשונה בפרמטרים היא צורת החישוב שהגדרנו והשורה האחרונה היא ההפוכה לה.

כפתור החישוב

על מנת לקבל את תוצאת החישוב יש ללחוץ על כפתור "חשב" שמופיעה מתחת לשורות הפרמטרים ואת התוצאה ניתן יהיה לראות בשורת הפרמטר האחרונה (סכום משכנתא/החזר חודשי – תלוי מה בחרתם) וגם בתחתית המחשבון (יש דפדפנים כמו Chrome ו-IE שהתוצאה מופיע בצורה מעוותת).

לא ברור למה הכפתור מופיע בכלל. היה צריך לקבל את תוצאת החישוב בעת גרירת הפרמטרים האחרים. לא ברור גם למה הציגו את תוצאת החישוב הנוספת בצד ימין, שהרי מקבלים את תוצאת החישוב כבר בשורה האחרונה. יצא כפל של נתונים.

חלק 4: כפתורי הפעולה

מתחת לכפתור "חשב" מופיעים שני כפתורים הנהיים פעילים רק כאשר לוחצים על כפתור "חשב".

כפתורי הפעולה לא פעילים כאשר צורת החישוב הוא לפי "החזר חודשי".

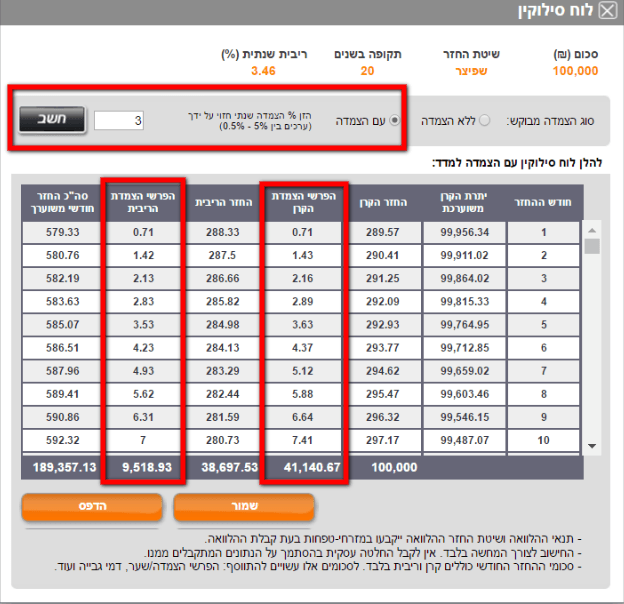

לוח סילוקין מפורט

אחד התכונות הנהדרות במחשבון טפחות למשכנתא הוא היכולת לראות את לוח הסילוקין של המשכנתא שחישבתם בצורה ברורה.

- בתחילת הדף מופיע סיכום קצר של ערכי הפרמטרים שהזנתם.

- לאחר מכן ניתן לעשות חישוב של הצמדה למדד. להרחבה.

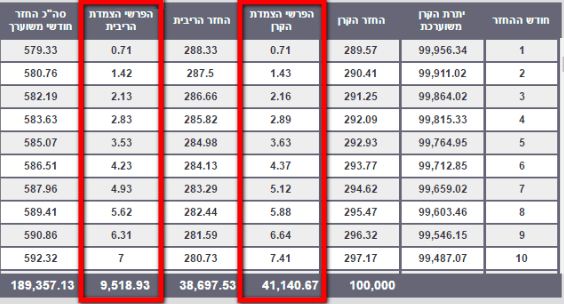

- לטבלת לוח הסילוקין יש את העמודות הבאות:

- חודש ההחזר (מוצג חודש בחודשו במהלך המשכנתא. לא לחשוב ולהתבלבל שזה לפי שנים!!!)

- יתרת הקרן (הסכום שנשאר לשלם למשכנתא לאותו החודש)

- החזר הקרן (הסכום לתשלום שילך באותו החודש עבור הקרן)

- החזר הריבית (הריבית לתשלום לאותו החודש)

- סה"כ החזר חודשי (הסכום של שני הההחזרים הקודמים לאותו החודש)

סך כל הריביות של כל החודשים מהווה לכם אינדיקציה האם כדאי לקחת את המשכנתא או לא. לפי נתון זה כדאי לכם להשוות את המשכנתאות.

חבל שאין תצוגה לפי שנים כך שהיה אפשר לראות את הקפיצות של הסכומים של המשכנתא משנה לשנה ולהבין באמת איך המשכנתא מתנהגת.

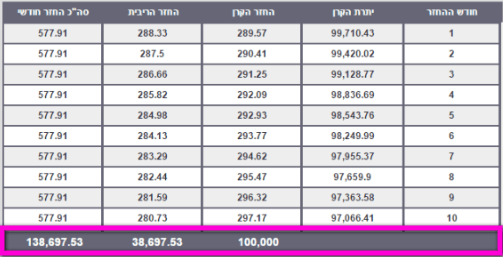

לוח סילוקין צמוד מדד

אפשרות מאוד טובה שיש במחשבון טפחות למשכנתא היא היכולת לקבל חישובים לפי הצמדות למדד. ככה ניתן לקחת את המסלול ללא כיסוי עיניים ולראות איך המסלול באמת מתנהג.

- תחילה יש ללחוץ על אופציה "עם הצמדה" כדי לקבל פקד עורך טקסט שניתן להכניס בתוכו את אחוז ההצמדה השנתי.

לאחר מכן להכניס ערך בין 0.5% ל-5% כפי שמופיע בהערה מימין לפקד ולבסוף ללחוץ על הכפתור "חשב".

- לאחר הזנת צפי שינוי המדד נקבל טבלת לוח סילוקין מחודשת עם הוספת שני עמודות לטבלה ושינוי בעמודת:

- חודש החזר – נשאר אותו הדבר.

- יתרת הקרן משוערת – במקום יתרת הקרן קבועה נתון זה הפך למשוער!!! כי כעת יש הצמדה למדד ולא ידוע במדויק איך הקרן תתנהג.

- החזר הקרן – נשאר אותו הדבר.

- הפרשי הצמדת הקרן – כמה תשלמו בנוסף לקרן כתוצאה משינוי עליית המדד.

- החזר הריבית – נשאר אותו הדבר.

- הפרשי הצמדת הריבית – כמה תשלמו בנוסף לריבית כתוצאה משינוי עליית המדד.

- סה"כ החזר חודשי משוערך – במקום החזר חודשי קבוע נתון זה הפך למשוער!!! כי כעת יש הצמדה למדד ולא ידוע במדויק איך ההחזר החודשי יתנהג.

שימו לב: הפרשי הצמדה למדד עולים גבוה מאוד ככל שהשנים עוברות בעיקר על הקרן.

כפתורי שמירה של לוח הסילוקין

ניתן לשמור את לוח הסילוקין כקובץ PDF ע"י לחיצה על "שמור" שזה נחמד כי ניתן להשוות סוגי משכנתאות שונים ע"י פתיחת קבצים במקום להזין מחדש את הנתונים כל פעם.

ניתן גם להדפיס את לוח הסילוקין עם כפתור "הדפס".

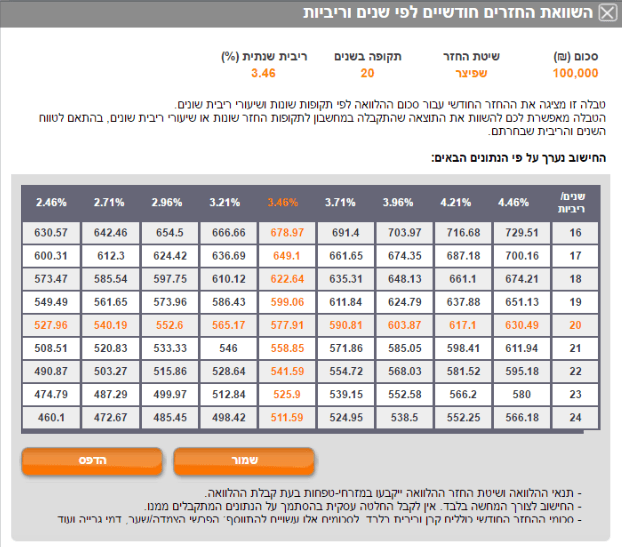

השוואת החזרים חודשיים

ניתן לראות בתצוגה טבלאית מה ההחזרים החודשיים עבור ריביות קטנות וגדולות יותר מהריבית שהזנתם בפרמטר "ריבית שנתית" במחשבון. גם ניתן לראות את ההחזרים החודשיים של כל הריביות הללו עבור שנים קטנים וגדולים יותר מהערך שהזנתם בפרמטר "תקופת שנים".

טבלה זאת נועדה כדי להקל עליכם לכתוב ולחשב כל פעם מחדש ערכים חדשים שאתם רוצים לבדוק בפרמטרים של המחשבון ולקחת משכנתא עם החזר חודשי שהכי מתאים לכם.

אזהרות על מחשבון טפחות למשכנתא

- יש לקחת בחשבון שתוצאות החישוב הן רק סימולציה ולא יותר מזה. המשכנתא שנקבעת היא החוזה בנכם לבין הבנק.

- אם אתם רוצים חישוב תוצאות של הצמדה מדד אז ניתן לקבל אותן רק דרך חלון לוח הסילוקין. תוצאת החישוב של המחשבון עצמה היא בריבית קבועה לא משתנה.

הצעות לשיפור מחשבון טפחות למשכנתא

- גרירה של הפרמטרים לפי מספרים שלמים. ופרמטר הריבית לפי 0.1%.

- לא להחליף את שורות הפרמטרים כאשר משנים את תצורת החישוב (זה מבלבל)

- להסיר את טקסט התוצאה שמופיע בתחתית המחשבון כאשר עושים חישוב סופי. יש כפילות של הצגת נתונים ואין צורך בטקסט זה.

- לעשות חישובים בזמן אמת מבלי ללחוץ על כפתור "חשב".

- תצוגה שנתית של לוח הסילוקין.

- טיפול בהודעות המוזרות והתקלות שמתקבלים במחשבון בעת השימוש בו.

בשורה התחתונה

אפשר להגיד שתפקוד מחשבון טפחות למשכנתא עצמו לא הכי להיט אבל יש לו שתי תכונות שנותנות לו יתרון על פני אחריהם שדומים לו והם ראיית לוח הסילוקין (שנותן גם אופציית ראייה של הצמדה למדד) והשוואת החזרים חודשיים.

אם יש לך הערות לגבי המחשבון או הוספת נקודות לשיפור המחשבון אז ניתן לכתוב אותן בתגובות.

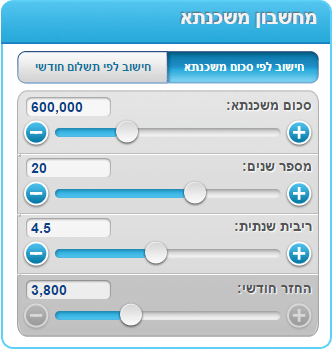

מחשבון לאומי למשכנתאות שדומה לאפליקציה [סקירה]

מחשבון לאומי למשכנתאות שדומה לאפליקציה (לחץ כאן למחשבון) הוא מחשבון משכנתא חדש מבית לאומי למשכנתאות. מגיעים למחשבון בד"כ בלי כוונה כי היא לא בלינק ישיר באתר לאומי למשכנתאות (לאתר).

מחשבון לאומי למשכנתאות שדומה לאפליקציה (לחץ כאן למחשבון) הוא מחשבון משכנתא חדש מבית לאומי למשכנתאות. מגיעים למחשבון בד"כ בלי כוונה כי היא לא בלינק ישיר באתר לאומי למשכנתאות (לאתר).

אתם תוהים האם הוא שימושי?

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

רקע

ובכן כן בשביל ההתחלה של ההתחלה בלקיחת המשכנתא, כלומר בשלב שבו אתם החלטתם שאתם רוצים לקנות דירה ואתם במצב השאלה "עכשיו מה?".

ברגע שאתם גיבשתם דעה על גובה המשכנתא אז אתם תצטרכו לעבור למחשבון עם הרבה יותר פונקציונאליות ממה שיש למחשבון לאומי למשכנתאות החדש להציע.

דירוג

ציון מחשבון לאומי למשכנתאות שדומה לאפליקציה

- פשטות

- ידידותי למשתמש

- עיצוב

- מתאים לכל סוגי הלווים

- פונקציונאליות

- גוף סמכותי

- דינמיות

- מותאם לכל סוגי המסכים

- תואם למציאות

- מהירות טעינה

- שקיפות למשתמש

דירוג משוכלל

הממוצע המשוכלל של כל הפרמטרים שמחשבון משכנתא אמור לקיים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

יתרונות וחסרונות מחשבון לאומי למשכנתאות שדומה לאפליקציה

יתרונות מחשבון לאומי למשכנתאות שדומה לאפליקציה:

- ממש פשוט וקומפקטי.

- נוח לשימוש כאשר אתם רוצים לדעת רק את גובה המשכנתא שאתם יכולים לקחת או רק לדעת כמה אתם צריכים לשלם כל חודש לפי גובה המשכנתא שאתם רוצים לקחת.

- למחשבון יש קו עיצוב שברור איזה גוף בנה אותו, וגם שהוא מנסה להיות דומה לאפליקציה וכך אנשים יבינו יותר בקלות איך להשתמש בו, כי כל ישראל נמצאת בסמארטפון.

חסרונות מחשבון לאומי למשכנתאות שדומה לאפליקציה:

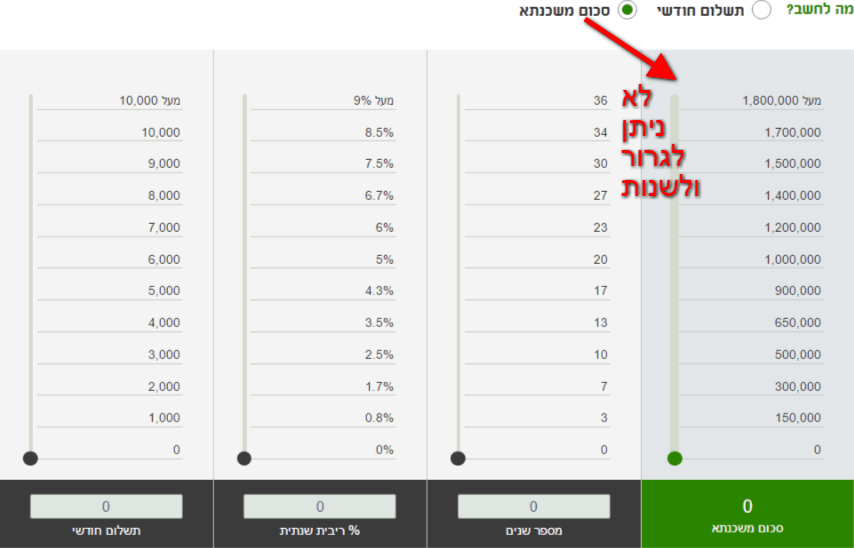

- לא ניתן לשנות את שיטת ההחזר (שפיצר/קרן שווה/בוליט).

- אין לוח סילוקין.

- לא ניתן לראות כמה בסה"כ נשלם על המשכנתא וגם כמה ריבית בסה"כ נשלם.

- המחשבון לא מתייחס למדד גם לא באופן אוטומטי וגם לא באופן ידני (אין שדה של צפי שינוי המדד).

- לא ניתן להשתמש בו בסמארטפון בצורה נוחה למרות שהוא כזה קומפקטי.

איך להשתמש במחשבון לאומי למשכנתאות שדומה לאפליקציה

את מחשבון לאומי למשכנתאות ניתן לחלק באופן הבא:

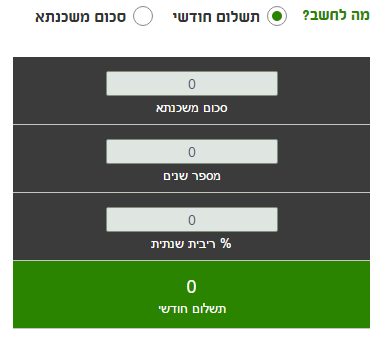

צורת חישוב המשכנתא

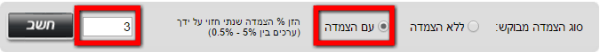

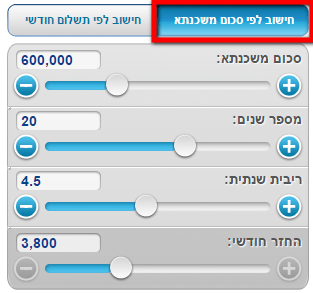

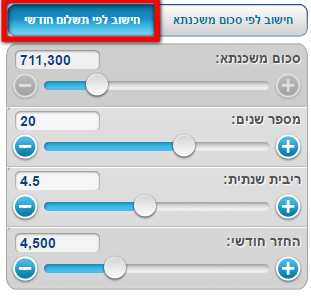

תחילה יש לבחור את צורת החישוב של המשכנתא. מחשבון לאומי למשכנתאות שדומה לאפליקציה מאפשרת לנו לבחור לפי השיטות:

- חישוב לפי סכום משכנתא.

- חישוב לפי שלום חודשי.

לכל צורת חישוב יש לשונית משלו.

שיטת החישוב ההתחלתית היא האופציה "חישוב לפי סכום משכנתא".

בעת המעבר מלשונית אחת למשנהו משתנים ערכי הפרמטרים וגם חלקם לא ניתנים לעריכה.

כאשר פרמטר לא ניתן לעריכה אז הצבע רקע שלו נהיה אפור כהה. במצב רגיל הצבע רקע של פרמטר הוא אפור בהיר.

כאשר לוחצים על לשונית "חישוב לפי סכום משכנתא" אז לא ניתן לשנות את הפרמטר "החזר חודשי".

כלומר אתם מעוניינים לדעת כמה יהיה ההחזר החודשי שלכם לאורך חיי המשכנתא.

כאשר לוחצים על לשונית "חישוב לפי החזר חודשי" אז לא ניתן לשנות את הפרמטר "סכום משכנתא".

כלומר אתם מעוניינים לדעת מה גובה המשכנתא שאתם יכולים לקחת.

ברגע שעוברים משיטת חישוב אחת לאחרת אז ערכי הפרמטרים משתנים לערכים המוגדרים מראש במחשבון.

שני שיטות החישוב נעשות עבור אותו סוג המסלול שהוא ריבית קבועה ולא צמודה.

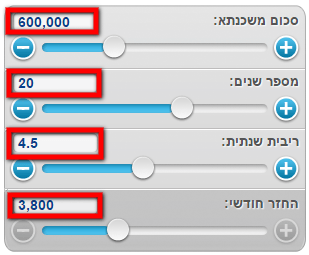

הזנת פרמטרים

מחשבון לאומי למשכנתאות מסתמכת על הפרמטרים הבאים לחישובים שלה:

- סכום משכנתא.

מציין את גובה ההלוואה שאתם רוצים לקחת כאשר בוחרים חישוב לפי סכום משכנתא.

מציין את גובה ההלוואה שאתם יכולים לקחת כאשר בוחרים חישוב לפי תשלום חודשי.

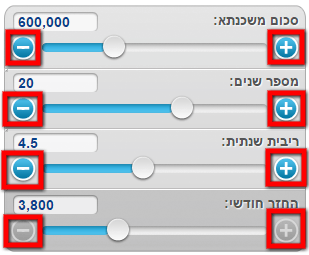

ערך התחלתי: 600,000 ₪ / 711,300 ₪. ערך מינימלי: 10,000 ₪. ערך מקסימלי: 2,000,000 ₪. קפיצות: 10,000 ₪. - מספר שנים.

ערך התחלתי: 20 שנים. ערך מינימלי: 1 שנים. ערך מקסימלי: 30 שנים. קפיצות: 1 שנים. - ריבית שנתית.

ערך התחלתי: 4.5%. ערך מינימלי: 0.1%. ערך מקסימלי: 10%. קפיצות: 0.1%. - החזר חודשי.

מציין את ההחזר החודשי שאתם יכולים לקחת כאשר בוחרים חישוב לפי סכום משכנתא.

מציין את ההחזר החודשי שאתם רוצים לקחת כאשר בוחרים חישוב לפי תשלום חודשי.

ערך התחלתי: 3,800 ₪ / 4,500 ₪. ערך מינימלי: 1,000 ₪. ערך מקסימלי: 12,000 ₪. קפיצות: 10 ₪.

ישנם שני ערכים התחלתיים לסכום המשכנתא וההחזר החודשי וזה תלוי בשיטת החישוב שבחרתם.

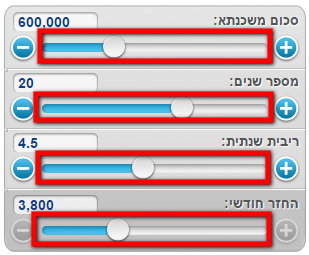

ניתן לשנות את הערכים של הפרמטרים בשלושה דרכים:

- שינוי ערך לפי פקד עורך הטקסט:

פקד עורך הטקסט נמצא למעלה בצד שמאל בשורת הפרמטר ומוצג בו ערך הפרמטר.

פקד עורך הטקסט נמצא למעלה בצד שמאל בשורת הפרמטר ומוצג בו ערך הפרמטר.

ברגע שמשנים את הפקד אז פקד טווח הגרירה (סעיף הבא) מתמקם במקום התואם לערך שהוקלד.

אם במידה והזנתם ערך לא תקין: קטן מהמינימלי, גדול מהמקסימלי וערך לא בטווח הקפיצות של הפרמטר אז עורך הטקסט משנה את הערך שהוכנס לערך תקין באופן אוטומטי. - שינוי לפי פקד טווח הגרירה:

פקד טווח הגרירה נמצא באמצע של שורת הפרמטר בין כפתורי +/- והוא תופס את רוב שטח שורת הפרמטר.

פקד טווח הגרירה נמצא באמצע של שורת הפרמטר בין כפתורי +/- והוא תופס את רוב שטח שורת הפרמטר.

ברגע שגוררים ימינה/שמאלה את הפקד בעזרת העיגול המודבק עליו אז ערך הפרמטר עולה/יורד בהתאמה. את השינוי ניתן לראות בפקד עורך הטקסט. - שינוי לפי כפתורי +/- העלאה והורדה (בהתאמה):

בעת לחיצה על כפתורי +/- ערך הפרמטר עולה/יורד בהתאמה ואת השינוי ניתן לראות בפקד עורך הטקסט ופקד טווח הגרירה משנה מיקום בהתאם. כל העלאה וירידה מתבצעת לפי קפיצת ערך שמוגדר מראש, למשל ערך הריבית השנתית קופץ בערך 0.1% כל לחיצה.

בעת לחיצה על כפתורי +/- ערך הפרמטר עולה/יורד בהתאמה ואת השינוי ניתן לראות בפקד עורך הטקסט ופקד טווח הגרירה משנה מיקום בהתאם. כל העלאה וירידה מתבצעת לפי קפיצת ערך שמוגדר מראש, למשל ערך הריבית השנתית קופץ בערך 0.1% כל לחיצה.

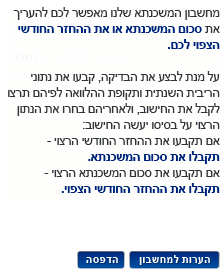

טקסט הסברה כללי וכפתורי פעולה

טקסט ההסברה הכללי מפרט במקצת על המחשבון ועל אופן החישוב.

בלחיצה על כפתור "הערות למחשבון" ניתן לראות את אזהרות לאומי לגבי השימוש במחשבון.

מומלץ לקרוא, מביא אזהרות שכדאי שתיקחו בחשבון בעת ביצוע החישובים.

כמובן שהיה אפשר לוותר על האנימציה ולשים מסגרת סביב ההערה.

ניתן לחזור בחזרה למחשבון בעת לחיצה על כפתור "חזרה למחשבון".

ניתן כמובן להדפיס את מחשבון לאומי משכנתאות בלחיצה על כפתור "הדפסה" אבל אין צורך.

המחשבון לא מציג חישוב שאי אפשר לזכור אותו וגם שחשוב עד כדי כך לזכור אותו.

אפשר לשים את האינפורמציה שאתם צריכים בפתקית בצד או אפילו לשלוח אותו באימייל לעצמכם.

אזהרות על מחשבון לאומי למשכנתאות שדומה לאפליקציה

- יש להתייחס למחשבון כסימולציה בלבד כמובן.

- לקרוא את ההודעה שמופיעה כאשר לוחצים על כפתרו "הערות למחשבון".

- לא להתייחס לערכים ההתחלתיים כהמלצה.

הצעות לשיפור מחשבון לאומי למשכנתאות שדומה לאפליקציה

- שיציג לוח סילוקין ושאפשר יהיה לראות כמה ריבית וכמה בסה"כ צריכים להחזיר לבנק.

- שניתן יהיה לחשב לפי שיטות החזר שונות משפיצר כפי שידוע בעולם המשכנתאות קרן שווה ובוליט.

- שיתייחס למדד.

- שיהיה מותאם לסמארטפון.

בשורה התחתונה

מחשבון לאומי למשכנתאות החדש שדומה לאפליקציה מנסה איכשהו להחליף את במחשבון לאומי למשכנתא הישן והמפורסם אבל בלי הצלחה של ממש. הדבר היחידי שהמחשבון החדש יותר טוב מהמחשבון ישן הוא בעיצוב.

למחשבון החדש יש פונקציונאליות מופחתת מהמחשבון החדש.

אם אתם משתמשים במחשב נייד/נייח או על טאבלט אז עדיף להשתמש במחשבון לאומי למשכנתא הישן והמפורסם.

אם אתם משתמשים בסמארטפון אז עדיף להשתמש באפליקציית לאומי למשכנתאות לפי הורדה מהחנות של הסמארטפון.

מה שזה אומר זה שבכל מכשיר שתבחרו קיים מחשבון משכנתא של לאומי יותר טוב מאשר מחשבון לאומי למשכנתאות החדש.

זה יוצר מצב של חוסר צורך במחשבון.

עדיף היה להביא את כל הפונקציונאליות שיש בתוך אפליקציית לאומי למשכנתאות לתוך המחשבון החדש ובכך לבטל את הצורך בשימוש מחשבון משכנתא לאומי הישן.

עצם זה שיש שני מחשבונים עם אותו מטרה מאותו גוף זה רק מבלבל את המשתמשים.

לפחות היה מקום שאומר למשתמשים איזה מהמחשבונים כדאי להשתמש ולאיזה מטרה.

אם יש לך הערות או מחשבות כלשהן על המחשבון אז ברשותך לרשום אותם בתגובות.

מחשבון לאומי לתכנון תקציב [סקירה]

מחשבון לאומי לתכנון תקציב (לחץ כאן למחשבון) לקניית דירה באמצעות לקיחת משכנתא בא במטרה להביא אותך למציאות (להוריד אותך לקרקע, מה שנקרא).

מחשבון לאומי לתכנון תקציב (לחץ כאן למחשבון) לקניית דירה באמצעות לקיחת משכנתא בא במטרה להביא אותך למציאות (להוריד אותך לקרקע, מה שנקרא).

המחשבון מנסה להגיד לך בפרצוף האם יש לך יכולת לקנות את הדירה המבוקשת או אין לך יכולת.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

רקע

אנשים שלא יודעים את כוח הקנייה שלהם נמנים באחד מהקטגוריות הבאות:

- אנשים שעולם המשכנתאות חדש להם (כנראה אנשים שזו דירתם הראשונה).

- אנשים שבשבילם משכנתא זה נושא ותיק והם צריכים לבדוק איך דברים ישתנו.

(כנראה אנשים שקונים לילדים שלהם דירה). - אנשים שחיים בסרט!!! שהם יכולים לקנות דירה מעבר ליכולת הכלכלית שלהם.

עדיף לקנות דירה שלא תהרוס/תפרק את המשפחה שלכם כלכלית.

דירוג

ציון מחשבון לאומי לתכנון תקציב

- פשטות

- ידידותי למשתמש

- עיצוב

- מתאים לכל סוגי הלווים

- פונקציונאליות

- גוף סמכותי

- מותאם לכל סוגי המסכים

- תואם למציאות

- מהירות טעינה

- שקיפות למשתמש

דירוג משוכלל

הממוצע המשוכלל של כל הפרמטרים שמחשבון תכנון תקציב אמור לקיים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

יתרונות וחסרונות מחשבון הוצאות נוספות לאומי

יתרונות מחשבון הוצאות נוספות לאומי:

- מהות המחשבון: מנסה לידע את הלווה בכוח הקנייה שלו.

- פשוט מאוד, עד כדי כך שאשפר לומר שהלווה והמחשבון מנהלים את תסריט שיחה הבאה:

לווה: שלום מחשבון, אני רוצה לרכוש דירה ששווה סכום X. אני יכול?

מחשבון: כן/לא.

חסרונות מחשבון הוצאות נוספות לאומי:

- החיסרון העיקרי של המחשבון (סופר חשוב):

יש מקרים שבו המחשבון יציג שאין ללווה יכולת לקנות את הדירה המבוקשת למרות שבפועל יש ללווה יכולת ע"י עשיית חישוב שונה משל המחשבון. לחצו להרחבה. - ליקויים באופן הצגת הטקסטים.

איך להשתמש במחשבון לאומי לתכנון תקציב

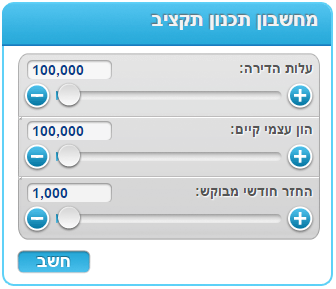

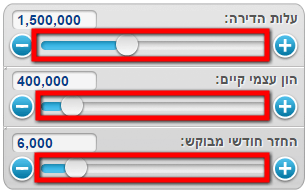

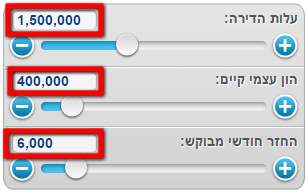

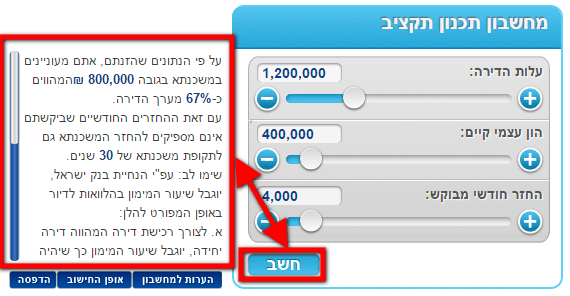

ניתן לחלק את מחשבון לאומי לתכנון תקציב ל-3 חלקים:

- הזנת ערכי הפרמטרים לחישוב תכנון תקציב.

- כפתור החישוב.

- תצוגת החישוב והסבר התחלתי על המחשבון.

- כפתורי פעולה שונים.

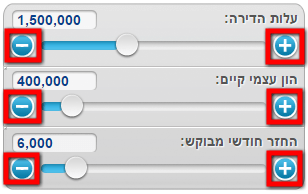

הזנת הפרמטרים

יש שלושה פרמטרים שמחשבון לאומי לתכנון תקציב דורש על מנת להגיד לך את תוצאת החישוב לאם יש לך יכולת לקנות את הדירה או לא:

(כל הפרמטרים הם מספריים והם מהווים ערכים שקליים בלבד)

- עלות הדירה: מהווה את סכום ההון העצמי (סעיף הבא) + גובה המשכנתא שיש לך לקחת.

לא מחשיבים פה הוצאות נוספות לקניית הדירה כפי שיש לקחת בחשבון (ראה מחשבון לאומי הוצאות נוספות).

הערך התחלתי והמינימלי הוא: 100,000 ש"ח. ערך מקסימלי: 4,000,000. עובד בקפיצות של: 10,000 ש"ח. - הון עצמי קיים: ההון עצמי הקיים שמוקצה לדירה (תשימו בצד את ההוצאות הנוספות).

ערך התחלתי והמינימלי הוא: 10,000 ש"ח. ערך מקסימלי: 4,000,000. עובד בקפיצות של: 1,000 ש"ח. - החזר חודשי: ההחזר החודשי ההתחלתי שיש לך יכולת לעמוד בו. זה אמור להיות גג 40% מהכנסה נטו של הלווים).

ערך התחלתי והמינימלי הוא: 1,000 ש"ח. ערך מקסימלי: 50,000. עובד בקפיצות של: 100 ש"ח.

כל פרמטר ניתן לשנות באמצעות 3 דרכים:

- גרירת הכפתור העגול של פקד טווח הגרירה:

פקד טווח הגרירה הוא אחד האלמנטים הבולטים במחשבון, סוג של מזהה למחשבון.

הוא נמצא באמצע של כל שורת פרמטר שונה.

בעת גרירה ימינה בטווח הגרירה ערך הפרמטר עולה.

בעת גרירה שמאלה בטווח הגרירה ערך הפרמטר קטן.

את הערך שמתקבל כתוצאה מהזזת פקד טווח הגרירה ניתן לראות בפקד עורך הטקסט (סעיף הבא) מעל פקד טווח הגרירה. - עריכת עורך הטקסט של הפרמטר:

פקד עורך הטקסט נמצא בחלק העליון בצד שמאל של כל שורת פרמטר שונה.

פקד עורך הטקסט נמצא בחלק העליון בצד שמאל של כל שורת פרמטר שונה.

בעת השינוי של פקד עורך הטקסט משתנה מיקום פקד טווח הגרירה.

ניתן לרשום רק מספרים. הפסיקים של המספרים הגדולים באים באופן אוטומטי בעת הזנת ערכים בפקד.

כאשר מוציאים את פקד עורך הטקסט מפוקוס (נגיד לוחצים על רקע הדף או לוחצים על פקד אחר בדף) והערך שבפקד עורך הטקסט אינו תקין אז יקרה אחד מהמצבים הבאים:

– אם במידה והזנת ערך קטן מהערך המינימלי שהוגדר עבור אותו הפרמטר אז הפקד ישנה את הערך לערך המינימלי באופן אוטומטי. לדוגמא: אם רשמת בפרמטר עלות הדירה 75,0000 אז פקד עורך הטקסט ישתנה בחזרה ל-100,000.

– אם במידה והזנת ערך שלא תואם לקפיצות של הפרמטר אז הפקד יעגל את הערך המוזן כלפי מעלה או כלפי מטה באופן אוטומטי. לדוגמא: אם בעלות הדירה הזנת את הערך 507,000 אז הפקד יעגל את הערך ל 510,000. הערך 507,000 לא בקפיצות של 10,000. אם הזנת את הערך 503,000 אז הפקד ישתנה באופן אוטומטי ל500,000.

– אם במידה והזנת ערך הגבוה מהמקסימום שהפרמטר מרשה אז פקד עורך הטקסט ישנה אותו למספר כלשהו שעומד בטווח המתאים לאותו פרמטר. - לחיצה על כפתורי העלאה והורדה של ערך הפרמטר +/- מימין ומשמאל בהתאמה לפקד טווח הגרירה:

כאשר לוחצים על הכפתור + ערך הפרמטר עולה.

כאשר לוחצים על הכפתור – ערך הפרמטר יורד.

את השינוי ניתן לראות בפקד עורך הטקסט שמציג את הסכום וגם בפקד טווח הגרירה שמשנה מיקום.

לחיצה על הכפתור + כאשר ערך הפרמטר במקסימום שלה לא משנה דבר.

לחיצה על הכפתור – כאשר ערך הפרמטר במינימום שלה לא משנה דבר.

כל העלאה או ירידה מתבצעת בהתאם לקפיצות שהוגדר עבור אותו פרמטר.

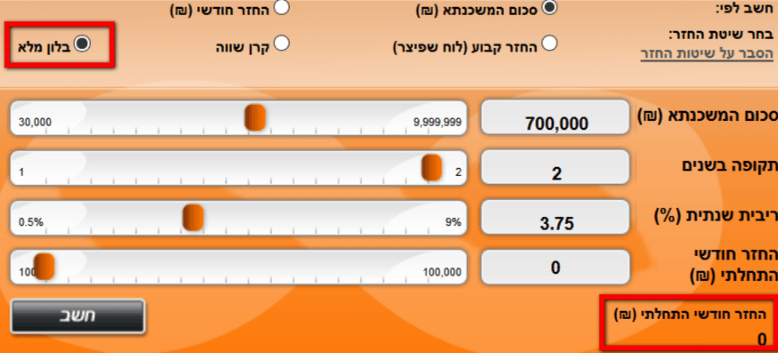

אז יש לך יכולת קניית דירה או עגבנייה? חישוב תכנון התקציב ותצוגת התוצאה

אחרי שסיימת להכניס את ערכי הפרמטרים, עליך ללחוץ על הכפתור "חשב" שנמצא מתחת להגדרה של הפרמטרים.

תוצאת החישוב מופיעה בצד שמאל בבלוק קטן מעל כפתורי הפעולה.

מחשבון לאומי לתכנון תקציב בא במהותו להגיד האם יש לך יכולת לקנות את הדירה המבוקשת או אין לך יכולת לקנות את הדירה המבוקשת (המחשבון אומר זאת כמובן בגדר המלצה). בנוסף המחשבון מחשב ומציג:

- את גובה המשכנתא שיש לקחת בשקלים כדי להגיע לעלות הדירה.

- האחוז שגובה המשכנתא מהווה ביחס לעלות הדירה.

- לכמה שנים להערכת המחשבון המשכנתא צריכה להילקח/להתפרס (זה הערכה של אופן החישוב של המחשבון בלבד!!!).

כעת נסביר את החיסרון העיקרי של המחשבון:

מחשבון לאומי לתכנון תקציב מתייחס למקרה קיצון שבו כל גובה המשכנתא נלקח במסלול אחד בלבד שהוא ריבית קבועה לא צמודה.

מכיוון שכל גובה המשכנתא הוא על מסלול אחד ועוד בריבית שידועה להיות גדולה יותר (לא תמיד) מכל שאר המסלולים הקיימים בעולם המשכנתאות אז המחשבון יכול לטעות בכמה מקרים ובהמלצות שהוא נותן.

יכול להיות שיהיה לך אפשרות לרכוש את הדירה אם יהיה לך שילובים של המסלולים הבאים:

- פריים + קבוע לא צמודה

- צמוד מדד + קבועה לא צמודה

(אולי יכולת הפיתוח של חישוב כמה מסלולים על אוטומט היוותה בעיה ולאומי למשכנתאות לא עשו את החישוב עם מסלול נוסף של ריבית משתנה.)

יש לווים שזה עניין קריטי בשבילם.

אם במידה והמחשבון אמר אין לך יכולת קנייה, עליך לנסות לעשות את החישוב עם ממחשבון לאומי למשכנתא לפי מסלולים שבו יש שני מסלולים כמו שצוין מקודם.

לדוגמא, עבור הזנת הפרמטרים, עלות דירה: 1,200,000 ₪, הון עצמי קיים 400,000 ₪, החזר חודשי 4,000.

המחשבון יציג לך את הטקסט הבא:

על פי הנתונים שהזנתם, אתם מעוניינים במשכנתא בגובה 800,000 ₪ המהווים כ-67% מערך הדירה. עם זאת ההחזרים החודשיים שביקשתם אינם מספיקים להחזר המשכנתא גם לתקופת משכנתא של 30 שנים.

(…)

אבל אם תעשו את תמהיל המשכנתא הבא:

– פריים, 260,000 ₪, שפיצר, 30 שנים, % 1.2 ריבית.

– קבועה לא צמודה, 540,000 ₪, שפיצר, 24 שנים, % 4.55 ריבית.

תקבלו החזר חודשי של 3,928 כאשר רוב המשכנתא הוא ב-24 שנים במקום 30 שנה.

ולכן הנתונים שצוינו כן מספיקים להחזר המשכנתא.

נביא בפניכם את רשימת שלבים לאיך להתמודד עם תשובה שלילית מטעם המחשבון:

ברגע שהמחשבון מראה שתקופת המשכנתא שצריכה להילקח גדולה מ-30 שנה, וגם המחשבון ממליץ להגדיל את סכום ההחזר החודשי או להגדיל את ההון העצמי לקניית הדירה או לרכוש דירה בסכום נמוך יותר, אז יש לקחת את הצעדים הבאים:

- לנסות להגדיל את ההחזר החודשי.

נא לא להגדיל את ההחזר החודשי אם הוא כבר ב40% מההכנסה נטו שלכם. - לנסות להגדיל את ההון העצמי לדירה.

נא לא להגדיל את ההון העצמי שלכם ע"י לקיחת/קיצוץ חלק מסכום מההוצאות הנוספות שלכם לקניית דירה או בעוד הלוואה נוספת שלא תוכלו לעמוד בה. זה לא יועיל לכם בסופו של דבר. - אם אין בידכם יכולת להגדיל את ההחזר החודשי או להגדיל ההון העצמי שלכם מבלי לעבור את הסעיפים הקודמים אז בצעו חישוב עם מסלול פריים או צמוד מדד במשכנתאון – מחשבון משכנתא שנמצא באתר. אם תצליחו כן להרכיב תמהיל משכנתא שעומד בריביות והשנים המתאימים אז יש לכם יכולת קנייה של הדירה המבוקשת.

- אם לא הצלחתם בשלושת הסעיפים הקודמים אז תנסו ללכת ליועץ משכנתאות שאולי כן יצליח להוריד ריביות מהבנקים ולבנות תמהיל משכנתא שמותאם לכם כך שיהיה לכם יכולת לקנות את הדירה המבוקשת.

- אם לא הצלחתם בכל ארבעת הסעיפים הקודמים תקבלו את המציאות ועברו לחפש דירה שכן תצליחו לקנות אותה (הלוואי וזה לא היה ככה בחיים אבל זה המצב).

בזה סיימנו בהצגת החיסרון וטיפלו.

נציג את שאר סוגי תוצאות החישוב, כדי לתת כיסוי כולל:

- אם גובה המשכנתא קטן מ50% אז מחשבון לאומי לתכנון תקציב מציג שתכנון קניית הדירה מיועד גם לרוכשי דירה למגורים וגם לרוכשים נכס להשקעה.

- המחשבון מיידע שהדירה ניתנת לקנייה רק כדירה למגורים כאשר גובה המשכנתא גדולה מ50% וקטנה מ75%.

- מחשבון לאומי לתכנון תקציב מיידע שדירה אינה יכולה להירכש כאשר עוברים את ה30 שנים וזאת לפי ריביות מוגדרות מראש בחישוב שלה.

- כאשר עושים חישוב עם הערכים ההתחלתיים (המוגדרים מראש) אז המחשבון מציג שיש להזין ערכים בפרמטרים כדי לעשות את החישוב.

- כאשר מזינים בהון העצמי הקיים ערך הגבוה מערך עלות הדירה אז המחשבון אומר שאין צורך במשכנתא (מן הסתם).

נסיים בהצגת הליקויים הקוסמטיים לגבי תצוגת המחשבון:

נציין שהמיקום והגודל של תצוגת החישוב ועצם זה שיש מצבים שצריכים לגלול בו, יוצר סוג של דחיסות/צפיפות ולכן זה לא הכי אסתטי. יש מקום לשיפור. מה גם שהתוצאה מאוד קריטית עבור הלווה ואי הבנה או בלבול מצד הלווה יכול לעלות לו בדירה.

הדבר הכי חשוב בתצוגה תוצאת החישוב הוא שההמלצה שהמחשבון נותן בקשר לתכנון נמצא בכלל בתחתית הגלילה. עדיף היה להציג אותו קודם ואז את כל הטקסט שמוצג כרגע לפניו.

היה יותר טוב שהיו מציגים את תצוגת התוצאה מתחת למחשבון כולו או כהודעה מוקפצת או ללא גלילה בכלל והיו מעבירים את כפתורי הפעולה לצד ימין מתחת לכפתור החישוב.

ערכנו לך את תצוגת התוצאה שתהיה בלי הגלילה:

כפי שתשימו לב חלק ההמלצה נמצאת בכלל בסוף תצוגת החישוב לאחר הגלילה.

חבל שאת פיסקת "שימו לב" שמיידע באופן כללי על חוקי אחוזי המימון מופיע באמצע תצוגת החישוב ולא אחרי ההמלצה.

בהמלצה גם רשום שאם הדירה לא מיועדת כנכס להשקעה אז התכנון בסדר. פשוט היה כדאי לשים את ההמלצה יותר למעלה.

כפתורי הפעולה להסברים

יש שלושה כפתורי פעולה:

הערות למחשבון

בעת לחיצה על כפתור "הערות למחשבון" צץ ממרכז המסך הודעת טקסט שנמתחת בעזרת אנימציה לכל אורכו ורוחבו של המחשבון.

ההודעה היא אזהרה האומרת שהמחשבון הוא סימולציה בלבד (ראינו עד כמה האזהרה הזו נכונה).

ניתן לחזור בחזרה למחשבון בלחיצה על הכפתור "חזרה למחשבון" והודעת האזהרה תיסגר בעזרת אנימציה.

היה יותר טוב להציג את טקסט האזהרה מתחת למחשבון כחלק מהטקסט של הדף. כנראה לאומי למשכנתאות לא רצו זאת בגלל שרצו להשאיר את העיצוב נקי. אז לפחות שלא היה את האנימציה הזאת ופשוט להציג את האזהרה עם מסגרת שחורה כלשהי מסביב למלבן הטקסט.

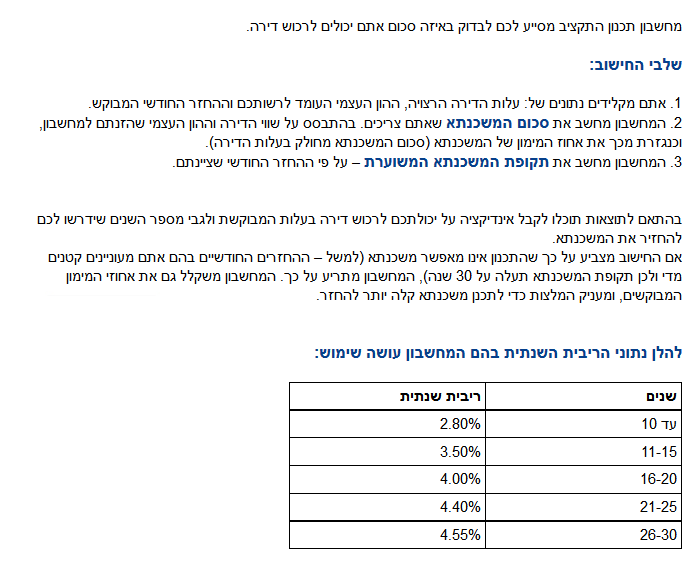

אופן החישוב

בעת לחיצה על כפתור "אופן החישוב" צץ ממרכז המסך הודעת טקסט שנמתחת בעזרת אנימציה לכל אורכו ורוחבו של המחשבון.

תוכן הטקסט מציג את הבלוקים: שלבי החישוב, מה מתקבל בתוצאת החישוב ולבסוף ריביות לפי שנים.

הרעיון להציג את ריביות המשכנתא לפי שנים הוא רעיון מעולה. כך אפשר לדעת איך המחשבון עושה את החישוב.

היה יותר טוב שהטקסט היה מצג מתחת למחשבון ושלא הייתה גלילה.

ערכנו לך את כל הטקסט של אופן החישוב באופן מלא בלי הצורך לגלול:

הדפסה

גרסת ההדפסה מציגה את מחשבון לאומי לתכנון תקציב נטו בלי הפרעות מסביב.

תכלס, אין צורך להתמקד בגרסת ההדפסה ואין צורך אפילו היה להציג את כפתור ההדפסה. מי שרוצה להדפיס שיעשה זאת מאפשריות של הדפדפן. אופציה יותר טובה אפילו לקחת את הטקסט של התוצאה ולשלוח אותה לאימייל הפרטי שלך (חבל על הנייר).

מחשבון לאומי לתכנון תקציב לא מציג מידע שמא נשכח אותו והוא מיועד לעניין חד פעמי. אם במידה ונצטרך אותו שוב פעם אז נפתח את המחשב או הסמארטפון ונעשה את החישוב המתאים עוד פעם.

אזהרות על מחשבון לאומי לתכנון תקציב

- יש לקחת את המחשבון כאינדיקציה בלבד שהרי המחשבון הוא בסה"כ סימולציה (כפי שראית תוצאת החישוב אינה תמיד נכונה).

- הריביות שמוצגות במחשבון לא בהכרח יהיו תקפות כאשר תבקשו לקחת משכנתא בלאומי למשכנתאות או בכל בנק למשכנתאות אחר.

- לקרוא את האזהרות שהמחשבון מביא שמוצג לאחר לחיצת כפתור הפעולה "ההערות למחשבון".

הצעות לשיפור מחשבון לאומי לתכנון תקציב

- שהמחשבון יעשה חישוב אוטומטי עם שני מסלולים ולא עם אחד שבו הריביות הם הכי גבוהות. המסלולים יהיו:

(פריים / צמוד מדד) + (משתנה קבועה לא צמודה). ככה בעצם יגדל הסיכויים להציג ללווה שיש לו את היכולת לקנות את הדירה המבוקשת.

[זה ההצעה לשיפור העיקרית והחשובה, כל הסעיפים הבאים אלו הצעות קוסמטיות]. - להזיז את טקסט ההסברה הראשי מתחת למחשבון. יש הרגשה של דחיסות בצד שמאל ולא ניתן להבין בצורה מהירה מה התשובה הסופית לאחר לחיצה על כפתור החישוב. יש לגלול למטה במלבן הקטן שקשה לקרוא את הטקסט שלו.

- להזיז את הטקסט של כפתורי הפעולה הערה למחשבון ואופן החישוב גם הוא מתחת למחשבון, מבלי שיהיה את כפתורי הפעולה להצגת ההודעות האלו, פשוט שיהיו חלק מהזרימה של הדף.

- אם לא הסעיף הקודם אז פשוט לוותר על האנימציות שמתקבלות כאשר לוחצים על כל אחד מכפתורי הפעולה, לשים מסגרת כלשהי מסביב להודעות של ההודעות במופיעות, שהודעת אופן החישוב לא תהיה עם גלילה בתוך מלבן ההודעה אלא חלק מהדף.

בשורה התחתונה

מחשבון לאומי לתכנון תקציב לקניית דירה ע"י לקיחת משכנתא הוא מחשבון טוב ופשוט שנותן אינדיקציה לאם יש לך את היכולת לקנות את הדירה המבוקשת או לא.

יש לא להסתמך בעיניים עצומות על תוצאת החישוב שכן המחשבון הוא תחילה סימולציה ובפרט המחשבון מסתמך רק על מסלול אחד שהוא ריבית קבועה לא צמודה בחישוב שלו (להרחבה ואיך להתמודד עם תשובה שלילית).

אם יש לך הערות נוספות על המחשבון או שיצא לך לקבל תשובה שלילית וברצונך לספר על זה אז יש לך את האפשרות לשתף בתגובות למטה.

מחשבון לאומי למשכנתא לפי עמודות [סקירה]

מחשבון לאומי למשכנתא לפי עמודות (לחץ כאן למחשבון) גרסת העמודות הוא אחד ממחשבוני המשכנתא הכי וותיקים שנוצרו בתחום מחשבוני המשכנתא, כנראה בשל היותו בבעלות של בנק למשכנתאות וגם הרצון של לאומי למשוך לקוחות חדשים של נוטלי משכנתאות.

מחשבון לאומי למשכנתא לפי עמודות (לחץ כאן למחשבון) גרסת העמודות הוא אחד ממחשבוני המשכנתא הכי וותיקים שנוצרו בתחום מחשבוני המשכנתא, כנראה בשל היותו בבעלות של בנק למשכנתאות וגם הרצון של לאומי למשוך לקוחות חדשים של נוטלי משכנתאות.

אם אי פעם רציתם לקחת משכנתא כנראה שנתקלתם במחשבון לאומי למשכנתא לפי עמודות.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

רקע

מחשבון לאומי למשכנתא לפי עמודות מתאפיין בעמודות שניתן לגרור אותן המהוות את הפרמטרים המספריים שמגדירות את המשכנתא.

המחשבון מיועד בעקרו עבור אנשים שרוצים לחשב רק את מסלול ריבת קבועה לא צמודה למדד.

נביא סקירה מלאה על מחשבון לאומי למשכנתא לפי עמודות: ציון הפורטל על המחשבון, יתרונות, חסרונות, אופן השימוש, אזהרות והמלצות לשיפור.

דירוג

דירוג מחשבון לאומי למשכנתא לפי עמודות

- פשטות

- ידידותי למשתמש

- עיצוב

- מתאים לכל סוגי הלווים

- פונקציונאליות

- גוף סמכותי

- דינמיות

- לוח החזרים

- מותאם לכל סוגי המסכים

- תואם למציאות

- מהירות טעינה

- שקיפות למשתמש

דירוג משוכלל

הממוצע המשוכלל של כל הפרמטרים שמחשבון משכנתא אמור לקיים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

יתרונות וחסרונות מחשבון לאומי למשכנתא לפי עמודות

יתרונות מחשבון לאומי למשכנתא לפי עמודות:

- אחד היתרונות הבולטות של מחשבון לאומי למשכנתא לפי עמודות הוא הפשטות שלה (וזה אולי גם אחד החסרונות הכי גדולים שלה – ראה בסעיף החסרונות).

- נותנת חישוב מהיר וקל לשימוש כאשר רוצים לחשב מסלול ריבית קבועה לא צמודה למדד.

- מאפשרת שינוי של שיטת ההחזר של המשכנתא (שפיצר /קרן שווה / בוליט).

- מציגה לוח החזרים של המשכנתא וגם את סכום הריבית שמשלמים בכל תקופת המשכנא.

חסרונות מחשבון לאומי למשכנתא לפי עמודות:

- מרוב פשטות, מחשבון משכנתא של לאומי גרסת העמודות אינה תומכת בכמות גדולה יותר ממסלול אחד, וזה אינו תואם את המציאות שכן משכנתא טיפוסית במדינת ישראל מורכבת ממספר מסלולים ולא רק ממסלול אחד (קוראים לזה תמהיל של משכנתאות).

- המשכנתא אינה מחשבת הצמדה למדד, אז כאשר שמים בה ריבית נמוכה (כאשר מדובר במסלול משכנתא צמודה אז הבנקים נותנים ריבית נמוכה יותר מאשר במסלול של ריבית קבועה לא צמודה למדד, כי לא פוחדים שערך הכסף יפגע שהרי הוא צמוד למדד ואם המדד יעלה אז גם קרן המשכנתא תעלה).

מחשבון משכנתא מהוה אינדיקציה נכונה רק כאשר יש במשכנתא מסלול אחד בלבד ושהוא עם ריבית קבועה ולא צמודה למדד. מעטים מאוד לוקחים משכנתא מהסוג הזה אם בכלל.

- מיועדת עבור משתמשי מחשב נייד או נייח וטאבלט ולא עבור משתמשי סמארטפון, שכן המחשבון לא מותאם למסכים בגודל קטן משל טאבלט.

עבור משתמשי סמארטפון יש את אפליקציית לאומי למשכנתאות.

הסבר על איך משתמשים במחשבון משכנתא של לאומי

ניתן לחלק את תצוגת מחשבון לאומי למשכנתא לפי עמודות ל-5 חלקים:

- הצגת השלבים באופן מילולי בלבד על איך לתפעל את מחשבון המשכנתא.

- בחירת צורת חישוב של המשכנתא.

- עמודות שניתן לגרירה בעזרת העכבר (או עם היד, תלוי במכשיר שרואים את האתר). הסבר מורחב על העמודות יובא בהמשך.

- בחירת שיטת ההחזר של המשכנתא.

- כפתור להצגת לוח ההחזרים של המשכנתא.

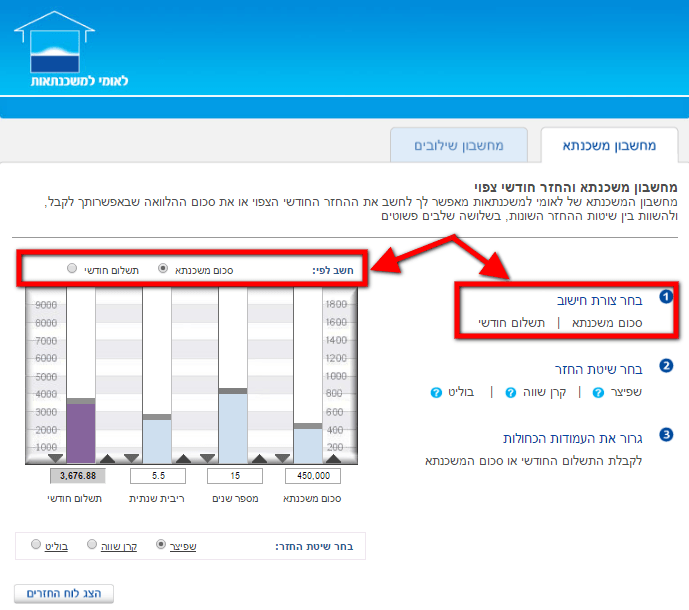

שלב 1: בחירת צורת חישוב המשכנתא

תחילה יש לבחור את צורת החישוב של המשכנתא. מחשבון המשכנתא של לאומי מאפשר לנו לבחור בין שתי צורות:

- סכום משכנתא

- תשלום חודשי של המשכנתא

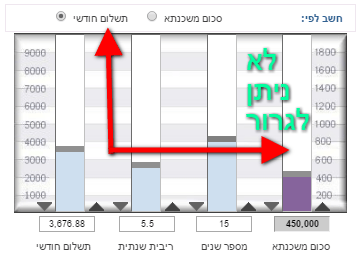

ניתן לבחור את צרות החישוב בחלק השני של תצוגת מחשבון המשכנתא. חלק זה נמצא מעל החלק המרכזי של גרירת העמודות:

הערך ההתחלתי של צורת החישוב של המשכנתא היא האופציה "סכום משכנתא".

ברגע שבוחרים את צורת החישוב "סכום משכנתא" אז לא ניתן לגרור את עמודת "תשלום חודשי" בחלק המרכזי.

כנ"ל לגבי בחירת צורת החישוב "תשלום חודשי":

ברגע שבוחרים את צורת החישוב "תשלום חודשי" אז לא ניתן לגרור את עמודת "סכום משכנתא" בחלק המרכזי.

שלב 2: בחירת שיטת ההחזר של המשכנתא

מחשבון המשכנתא של לאומי מאפשר לנו לבחור בין שלושת שיטות ההחזר האפשריות של משכנתא:

- שפיצר

- קרן שווה

- בוליט

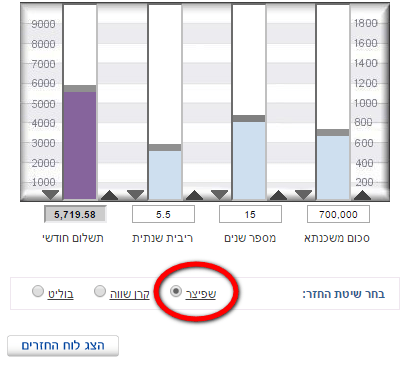

הערך ההתחלתי של שיטת ההחזר היא האופציה "שפיצר".

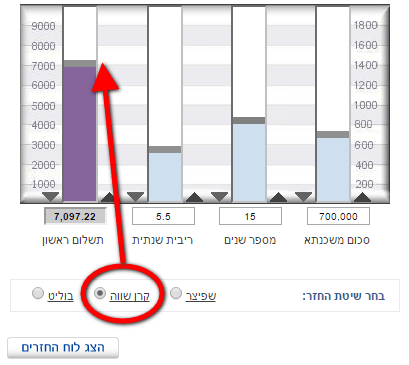

ברגע שעוברים משיטת ההחזר שפיצר לקרן שווה אז תשלום החודשי גדל באופן אוטומטי, ניתן לראות זאת שהעמודה של התשלום החודשי "קופצת" מעלה לסכום גבוה יותר וזאת בגלל שבשיטת החזר קרן שווה מחזירים יותר בתשלום החודשי וזאת עבור אותם נתונים: סכום משכנתא, מספר שנים וריבית שנתית.

ברגע שעוברים משיטת ההחזר קרן שווה לשפיצר קורה מצב הפוך, העמודה של התשלום החודשי "קופצת" למטה בגלל שבשיטת ההחזר שפיצר משלמים פחות בהחזר החודשי של המשכנתא וזאת עבור אותם נתונים: סכום משכנתא, מספר שנים וריבית שנתית.

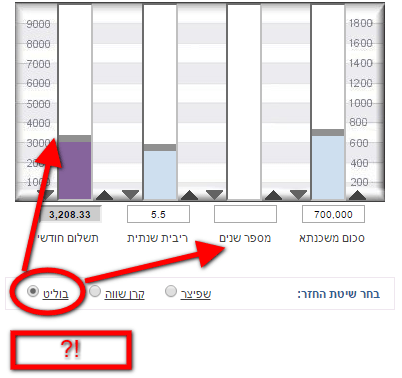

ברגע שעוברים משיטת ההחזר שפיצר או קרן שווה לשיטת ההחזר בוליט אז קורה כמה דברים:

- עמודת תשלום החודשי קופצת למטה, נמוך יותר משני השיטות שפיצר וקרן שווה, וזאת עם אותם הנתונים: סכום משכנתא וריבית שנתית.

- עמודת "מספר השנים" מתאפסת ולא ניתנת לגרירה, לא ניתן לשנות ולהכניס מספר בתוך פקד עריכת הטקסט "מספר השנים", לא ניתן ללחוץ על החיצים למעלה ומטה מימין ושמאל בהתאם.

- כפתור "הצג לוח ההחזרים" מוחבא.

שתי השינויים האחרונים מובנים שכן, בשיטת ההחזר בוליט יש תשלום חודשי קבוע ורק בסוף המשכנתא משלמים את הקרן והריבית של שינויי מדד.

אבל חבל שזה כך, שכן, היה ניתן היה להוסיף שדה "צפי לשינוי מדד שנתי" (כפי שלאומי עשו באפליקציה לאומי למשכנתאות) ובכך כן לאפשר את שינוי מספר השנים וכן להציג כמה משלמים בסוף התקופה כולל הריבית החודשית והריבית של שינוי המדד לפי הערך של צפי שינוי המדד השנתי.

הסיבה העיקרית שלאומי לא הוסיפו את השדה המורחב, כנראה, הוא שלאומי רצו שמחשבון המשכנתא יהיה עד כמה שפשוט שניתן.

סיבות נוספות שיכולות להיות הן: עלויות פיתוח או הרצון להעלות מחשבון משכנתא כמה שיותר מהר כדי שאנשים יחשבו משכנתאות.

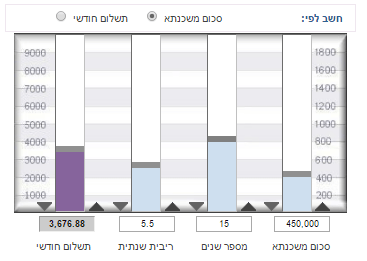

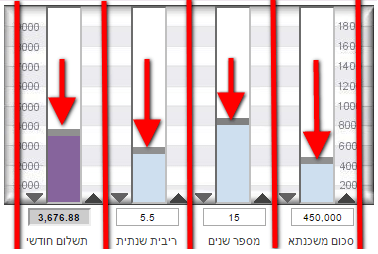

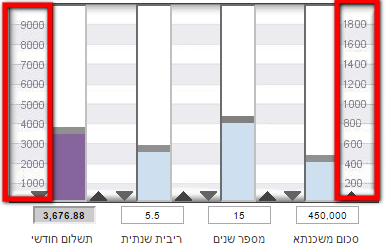

שלב 3: שינוי הפרמטרים המספריים של המשכנתא

ישנם ארבעה פרמטרים מספריים שניתן לשנות:

- סכום משכנתא (סוג הערך: כסף – ₪ שקלים, ערך התחלתי: 450,000 ₪, ערך מקסימלי: 1,940,000 ₪, ערך מינימלי: 10,000 ₪)

- מספר שנים (סוג הערך: זמן – שנים, ערך התחלתי: 15 שנים, ערך מקסימלי: 35 שנים, ערך מינימלי: 1 שנים)

- ריבית שנתית (סוג הערך: אחוז – מספר עשרוני, ערך התחלתי: 5.5%, ערך מקסימלי: 19.40%, ערך מינימלי: 0.1%)

- תשלום חודשי (סוג הערך: כסף – ₪ שקלים, ערך התחלתי: 3,676.88 ₪, ערך מקסימלי: 9,700 ₪, ערך מינימלי: 50 ₪)

ניתן לשנות כל אחד מהנתונים הללו באופן הבא:

- גרירת העמודה על ידי הקו האפור האופקי או על ידי לחיצה על כל מקום בעמודה.

- שינוי ערך פקד הטקסט לעריכה.

ניתן להכניס ערך 0 בכל אחד מהפקדים ולחרוג מהערכים המקסימליים שנקבעו להם, אבל מה הטעם? המטרה לחשב משכנתא תקינה ואמתית שכמובן נמצאת בגבולות הנורמטיביים.

עבור הקלדה לא תקינה של ריבית שנתית תקבלו הודעה בצבא אדום מתחת לפקדי ערוכי הטקסט: "שעור הריבית שהקלדת אינו סביר!".

- לחיצה על החצים למעלה ולמטה שנמצאים מימין ומשמאל בהתאמה בתחתית העמודה המבוקשת, זאת ועוד בשביל להעלאת או להוריד את ערך העמודה בהתאם.

סכום המשכנתא עולה ויורד ב- 10,000 ₪ בכל לחיצה על אחד מהחיצים.

מספר השנים עולה ויורד ב- 1 שנים בכל לחיצה על אחד מהחיצים.

ריבית שנתית עולה ויורד ב- 0.1% בכל לחיצה על אחד מהחיצים.

סכום המשכנתא עולה ויורד ב- 50 ₪ בכל לחיצה על אחד מהחיצים.

מגבלות:

- עמודת סכום משכנתא לא ניתנת לתפעול כאשר צורת החישוב שנבחרה היא תשלום חודשי.

- עמודת תשלום חודשי לא ניתנת לתפעול כאשר צורת החישוב שנבחרה היא סכום משכנתא.

- עמודת מספר שנים לא ניתנת לתפעול כאשר שיטת ההחזר שנבחרה היא בוליט.

סקאלות:

לנוחות ויזואלית, שמו בצדדים של העמודות "סכום משכנתא" ו-"תשלום חודשי" סקאלות לכוונון של הערכים.

יש מימין לעמודה "סכום משכנתא" סקאלה של ערכים שניתן לגרור ולהתאים את סכום המשכנתא בהתאם לסקאלה.

הערך הראשון והכי נמוך שמוצג בסקאלה זו הוא 200 כלומר 200,000 ₪, והכי גבוה הבוא 1800 כלומר 1,800,000 ₪.

יש משמאל לעמודה "תשלום חודשי" סקאלה של ערכים שניתן לגרור ולהתאים את התשלום החודשי בהתאם לסקאלה.

הערך הראשון והכי נמוך שמוצג בסקאלה זו הוא 200 כלומר 200,000 ₪, והכי גבוה הבוא 1800 כלומר 1,800,000 ₪.

כמובן שהסקאלות רק לתצוגה בלבד ואינו משפיע על הערכים של סכום משכנתא והתשלום חודשי בשום צורה שהיא, וניתן אפילו להזין ערכים גדולים וקטנים ממה שמופיעים בסקאלה.

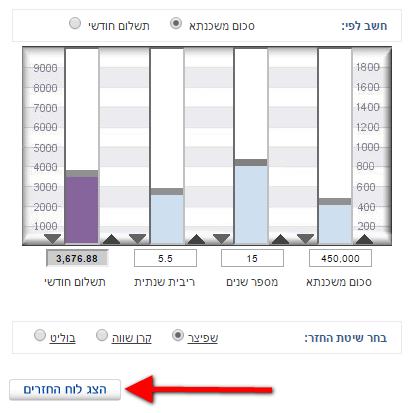

שלב 4: ראיית לוח סילוקין של המשכנתא

על מנת לראות את לוח הסילוקין (שקול ללוח החזרים) של המשכנתא לפי כל הפרמטרים שהזנתם במחשבון המשכנתא יש ללחוץ על הכפתור התחתון מצד שמאל בשם "הצג לוח החזרים".

אחרי שלחצנו על הכפתור יפתח לנו חלון חדש בנוסף לחלון שאנו משתמשים כרגע, שאת פקד עורך הטקסט של כתובת האתר לא ניתן לשנות. החלון שיקפוץ לנו יראה כך:

כותרת החלון היא בהתאם לשיטת ההחזר שנבחרה במחשבון לאומי למשכנתא לפי עמודות. בתמונה מוצג הכותרת "לוח סילוקין – שפיצר" כי בחרנו את שיטת ההחזר שפיצר, וכמובן שאם היינו בוחרים שיטת החזר קרן שווה אז הכותרת הייתה: "לוח סילוקין – קרן שווה".

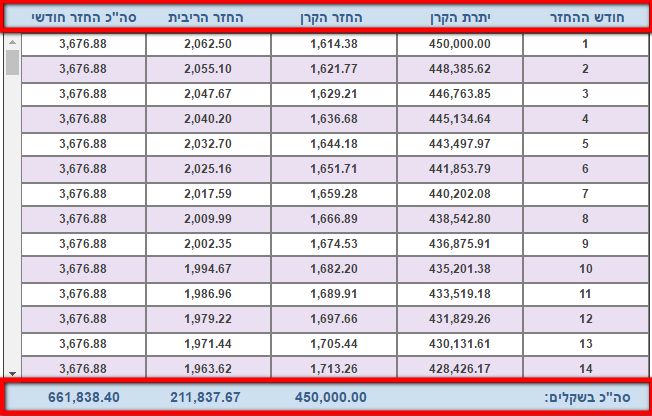

נתרכז כרגע בטבלה – לוח הסילוקין:

יש שתי שורות בטבלה שהן קבועות ולא ניתנות לגלילה עם העכבר והן השורה הכי עליונה והשורה הכי תחתונה, ורק שניהן צבועות בתכלת.

השורה העליונה נותנת לנו את המהות של כל עמודה בטבלה (כיאה לטבלה רגילה).

כל ערך בשורה התחתנה נותנות לנו סכום של כל הערכים באותה העמודה התואמת לה.

העמודות שמוצגות לנו הן:

- חודש החזר (זה לא שנה, אלא חודש, כלומר רמה יותר פרטנית לאיך ישולם המשכנתא עד לסוף סילוקה)

- יתרת הקרן = יתרת הקרן של החודש הקודם – החזר הקרן של החודש הקודם, ערך התחלתי הוא כמובן גובה המשכנתא

- החזר הקרן (הסכום שירד מהקרן כאשר נשלם)

- החזר הריבית (הריבית שמשולמת לאותו החודש)

- סה"כ החזר חודשי = החזר הקרן + החזר הריבית

השורה הכי מעניינת בטבלה היא כמובן השורה הכי אחרונה שהיא שורת הסכימות של כל העמודות.

אנחנו יכולים לראות כמה ריבית נשלם בסה"כ אם ניקח את המשכנתא שאת ערכיה הכנסנו למחשבון המשכנתא לאומי (זה נתון גס כמובן, שכן, זה סימולציה בלבד כי אנחנו לא יודעים איך ישתנו הריביות ואיך ישתנה המדד וכו').

הנתון: סך כל הריבית שנשלם, מהווה סוג של אינדיקציה האם כדאי לנו לקחת משכנתא או בכלל לא, האם ללכת לבנק אחר ולהילחם על ריבית המשכנתא ועוד כל מיני החלטות, סוגיות והתלבטויות בניכם לבין עצמכם שעומדות על הפרק.

לוח הסילוקין ניתן להדפסה ע"י לחיצת הכפתור "הדפס".

כאשר נלחץ על הכפתור "סגור" אז חלון לוח הסילוקין ייסגר (ולא חלון מחשבון לאומי למשכנתא לפי עמודות שבאנו ממנו).

חבל שלוח הסילוקין של לאומי לא מראה אפשרות תצוגה שנתית, שכן בצורה חודשית לא ניתן לראות ולהרגיש את המשכנתא כמו שצריך, כי ההפרש בין שורה לשורה הוא קטן, אבל אם חול הסילוקין היה לפי שנה אז ההפרש בין שורה לשורה היה גדול והיינו קולטים איך המשכנתא מתנהגת באמת.

כמובן שיש לציין שהטבלה היא סימולציה בלבד!!! ואין להתייחס לטבלה זו למה שיהיה באמת במהלך חיי המשכנתא וגם לא בתחילתה (ראה חלק אזהרות להרחבת נושא ההתייחסות למחשבון המשכנתא).

אזהרות על מחשבון לאומי למשכנתא לפי עמודות עמודות

מכיוון שאנחנו מדברים על לקיחת משכנתא, שבמדינת ישראל הטווח הממוצע של נוטלי המשכנתאות נע בין 500,000 ל-1,000,000, כלומר שמשכנתא היא הלוואה על סכומים גבוהים מאוד, אז יש לנכון להגיד כמה מילים על איך להתייחס לשימוש של מחשבון המשכנתא.

חלק מהטקסט בסעיפים יהיו תקפים לכל מחשבוני המשכנתא שישנם ברשת, וחלק מהטקסט בסעיפים יהיו תקפים רק למחשבון לאומי למשכנתא לפי עמודות:

- יש לקחת את מחשבון המשכנתא ולוח הסילוקין כעירבון מוגבל בלבד ולא כדבר האמתי!!!

- מחשבון המשכנתא ולוח הסילוקין מהווים סימולציה בלבד!!!

- מחשבון המשכנתא ולוח הסילוקין מהווים רק אומדן על המשכנתא שאתם מחשבים.

- הערכים ההתחלתיים, המקסימליים והמינימליים בעמודות של הפרמטרים המספריים של המשכנתא אינם מהווים שום התייחסות למשכנתא מסוימת ולמה שיש כיום בשוק המשכנתאות. הבנק יכול לאשר החרגה מנתונים אלו אם רק יבחר לנכון.

- הריביות שנקבעות הן לפי קריטריונים שהבנק מחליט על פי מדיניות הבנק, מצב שוק המשכנתאות, מגבלות בנק ישראל וטיב הלווה ומצבו האישי והפיננסי. לכן באופן מפורש אין להתייחס לערך ההתחלתי של הריבית השנתית.

- הערכים ההתחלתיים של שיטת ההחזר וצורת החישוב של המשכנתא אינם המלצה או כל דבר שמשתמע מכך. הערכים ההתחלתיים נועדו רק בשביל זירוז החישוב והצגת נתונים כלשהם כבר על ההתחלה ולא יותר מכך.

יש לווים שעבורם שיטת ההחזר או צורת חישוב שונה של המשכנתא תטיב עבורם יותר מאשר הערכים ההתחלתיים שמופיעים במחשבון. - כל מקרה לגופו, ומה שיחתם ביניכם לבין הבנק והטפסים שאתם תקבלו לאחר החתימה זה מה שנחשב, ובטח לא בסימולציה שעשיתם במחשבון המשכנתא של בנק לאומי דרך האינטרנט.

- כל עוד אין חתימה בניכם לבין הבנק על משכנתא אף מחשבון לא יציג לכם את ההחזרים החודשיים האמתיים, גם לא ההחזר החודשי ההתחלתי וגם לא ההחזרים החודשים לאחר מכן.

- ללא יועץ משכנתאות מוסמך מטעם הבנק שחתם על טפסים עם חותמת הבנק אין להתייחס לשום נתון, מסמך וכיוצא בכך כדבר שהוא חלק מהמשכנתא הסופית שלכם.

- מחשבון המשכנתא אינו לוקח בחשבון שינויים במדד (מדד המחירים לצרכן, תשומות בנייה), בריבית פריים, בריבית משתנה (אג"ח, מק"ם, דולר / יורו), ריבית ליבור, ריבית פיגור תשלומים, גרייס (מלא או חלקי), תשלומים נלווים (ביטוח חיים למשכנתא, ביטוח מבנה, ביטוח אשראי למשכנתא EMI), עמלות (פתיחת תיק, עמלות מט"ח ועוד), הוצאות נלוות ועוד.

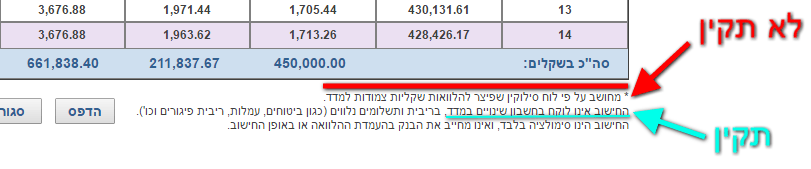

- יש בתחתית הדף של מחשבון לאומי למשכנתא לפי עמודות טקסט עם הבהרות ואזהרות לגבי השימוש במחשבון. לאומי בטעות כתבו:

"החישובים במחשבון המשכנתא מתייחסים להלוואות שקליות צמודות למדד" (ראה תמונה מתחת).

זה הערה שגוייה שכן החישוב של מחשבון המשכנתא אינו לוקח בחשבון הצמדה למדד!!!

החישוב של המשכנתא הוא אך ורק עבור מסלולים קבועים לא צמודים.

לאחר המשך הטקסט רשום: "החישוב אינו לוקח בחשבון שינויים במדד" שזה הטקסט הנכון שהם היו צריכים להתחיל איתו.

הטקסט השגוי מופיע גם בדף לוח ההחזרים של המשכנתא:

המלצות לשיפור – מחשבון לאומי למשכנתא לפי עמודות עמודות

- כדאי להוסיף את השדה "צפי בשינוי המדד" בעת בחירת שיטת ההחזר בוליט וגם שניתן יהיה לצפות בלוח הסילוקין של הבוליט כתוצאה מכך.

- חייב למחוק את ההערה "החישובים במחשבון המשכנתא מתייחסים להלוואות שקליות צמודות למדד" (ראה סעיף אזהרות) גם בדף המחשבון וגם בדף לוח הסילוקין שכן זו הכרה שגויה.

- שיהיה מותאם למובייל (סמארטפון).

- שבלוח הסילוקין יהיה אופציה להציג את השורות לפי שנים (שיציג את החודש הראשון בכל שנה בלבד) כדי שניתן יהיה לראות את השמכנתא כתמונה גדולה יותר ובאמת שיהיה ניתן "להרגיש" את המשכנתא ולראות איך המשכנתא מתנהגת.

בשורה התחתונה

מחשבון לאומי למשכנתא לפי עמודות מעולה לחישוב משכנתא עם מסלול אחד בלבד ושסוג המסלול הוא עם ריבית קבועה ולא צמודה למדד בלבד, וזאת באופן קל ונוח לשימוש.

ניתן להחליף בין שיטות ההחזר השונות של משכנתא וגם לראות את לוח הסילוקין.

המחשבון הוא כלי מאוד נוח ושימושי עבור מסכים גדולים יותר משל מובייל (סמארטפונים).

לאומי למשכנתאות ניסו לעשות גרסה יותר חדשה למחשבון אך ללא הצלחה. ראו את הסקירה על מחשבון לאומי למשכנתאות החדש שדומה לאפליקציה.

בנק לאומי למשכנתאות דאגו שיהיה עוד מחשבון משכנתא שתעזור לנוטלי המשכנתאות לחישוב המשכנתא, ראו את הסקירה למחשבון לאומי למשכנתא לפי מסלולים.

אם יש לך הערות לגבי המחשבון או הוספת נקודות לשיפור המחשבון אז ניתן לכתוב אותן בתגובות.

מחשבון דיסקונט למשכנתא [סקירה]

מחשבון דיסקונט למשכנתא (לחץ כאן למחשבון) הוא מחשבון מאוד בסיסי ופשוט לחישוב משכנתא.

מחשבון דיסקונט למשכנתא (לחץ כאן למחשבון) הוא מחשבון מאוד בסיסי ופשוט לחישוב משכנתא.

המחשבון מאוד נעים ויזואלית ויש לו סקאלות לפרמטרים שנותן אומדן טוב לערכי הפרמטרים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

רקע

המאפיין העיקרי שלו הוא העמודות של הפרמטרים שניתן לגרור ולשנות.

המחשבון מיועד בעקרו עבור אנשים שרוצים לחשב רק מסלול אחד בריבית קבועה לא צמודה למדד.

נביא סקירה מלאה על המחשבון: ציון הפורטל על המחשבון, יתרונות, חסרונות, אופן השימוש, אזהרות והמלצות לשיפור.

דירוג

דירוג מחשבון דיסקונט למשכנתא

- פשטות

- ידידותי למשתמש

- עיצוב

- מתאים לכל סוגי הלווים

- פונקציונאליות

- גוף סמכותי

- דינמיות

- לוח החזרים

- מותאם לכל סוגי המסכים

- תואם למציאות

- מהירות טעינה

- שקיפות למשתמש

דירוג משוכלל

הממוצע המשוכלל של כל הפרמטרים שמחשבון משכנתא אמור לקיים.

אתם מוזמנים לחשב את המשכנתא שלכם עם משכנתאון מחשבון משכנתא המוביל של ישראל, שנמצא באתר:

יתרונות וחסרונות מחשבון דיסקונט למשכנתא

יתרונות מחשבון דיסקונט למשכנתא:

- ויזואליות: ללא ספק אחד המחשבונים היפים ביותר לחישוב משכנתא.

- פשוטה וידידותית מאוד.

- סקאלות של הפרמטרים מציגים אומדן טוב לגבי הערכים שמזינים לתוכם.

- יש גרסת שמותאמת לנייד כאשר רואים את המחשבון במובייל.

חסרונות מחשבון דיסקונט למשכנתא:

- המחשבון מחשב מסלול אחד בלבד ולא הרכבה של כמה מסלולים. סוג המסלול היחידי שבו ניתן לחשב במחשבון הוא ריבית קבועה לא צמודה (קל"צ), כלומר אין הצמדה למדד.

- למחשבון אין לוח סילוקין.

- לא ניתן לבחור שיטת החזר (שפיצר/קרן שווה/בוליט).

- לא נוח לקבוע ערך של פרמטר מסויים לפי עמודות הגרירה.

איך להשתמש במחשבון דיסקונט למשכנתא

ניתן לחלק את מחשבון המשכנתא ל-2 חלקים עיקריים:

- בחירת תצורת החישוב – מה לחשב

- פרמטרים שניתנים לשינוי על מנת לחשב את המשכנתא

שלב 1: בחירת תצורת חישוב המשכנתא (מה לחשב)

יש אפשרות של שני תצורות חישוב:

- חישוב של תשלום חודשי: (מהווה את הערך ההתחלתי)

אם אתם בוחרים אפשרות זו, זאת אומרת שאתם רוצים לדעת מה יהיה התשלום החודשי שלכם במהלך המשכנתא (זה יותר נכון מה התשלום החודשי הראשוני שלכם) לפי הפרמטרים האחרים, ולכן:

כאשר תצורת החישוב תשלום חודשי נבחר אז עמודת סכום המשכנתא פעיל ועמודת תשלום חודשי מנוטרל.

- חישוב של סכום משכנתא:

אם אתם בוחרים אפשרות זו, זאת אומרת שאתם רוצים לדעת מה סכום המשכנתא שאתם יכולים לקחת עם הפרמטרים השונים, ולכן:

כאשר תצורת החישוב סכום משכנתא נבחר אז עמודת תשלום חודשי פעיל ועמודת סכום המשכנתא מנוטרל.

שלב 2: שינוי הפרמטרים המספריים לחישוב המשכנתא

ישנם ארבעה פרמטרים מספריים שניתן לשנות:

- סכום משכנתא (ערך התחלתי ומינימלי: 0 ₪, ערך מקסימלי: 1,800,000 ₪, קפיצות גרירה: בערך 9,000 ₪).

- מספר שנים (ערך התחלתי ומינימלי: 0 שנים, ערך מקסימלי: 36 שנים, קפיצות גרירה: 1 שנים).

- % ריבית שנתית (ערך התחלתי ומינימלי: 0%, ערך מקסימלי: 9%, קפיצות גרירה: בערך 0.8%).

- תשלום חודשי (ערך התחלתי ומינימלי: 0 ₪, ערך מקסימלי: 10,000 ₪, קפיצות גרירה: בערך 88 ₪).

כל אחד מהפרמטרים הללו ניתן לשנות בדרכים הבאות:

- ע"י גרירה של העיגול השחור (עם העכבר במחשב או עם האצבע בטאבלט) הנמצא בקו האפור בצדו השמאלי של עמודת הפרמטר לדוגמא:

מכיוון שהגרירות של העמודות אינן מקפיצות את ערכי הפרמטרים בערכים שלמים אז הגרירה פחות נוחה לשימוש.

מכיוון שהגרירות של העמודות אינן מקפיצות את ערכי הפרמטרים בערכים שלמים אז הגרירה פחות נוחה לשימוש.- הפרמטרים סכום משכנתא והחזר חודשי אינן קופצות בעת הגרירה לסכומים שלמים שמתחלקים ב-10.

- הריבית שנתית אינה קופצת בערכים של 0.1%.

- הפרמטר מספר שנים קופץ לפי 1 שנה אחת בלבד שזה מצוין ואין אתו בעיות.

שלא תחשבו לא נכון, עדיין צריך את עמודת הגרירה מכיוון שהעיגול השחור קופץ למקום המתאים בציר כאשר משנים את הערך לפי פקד הטקסט לעריכה ולפי זה ניתן להבין איפה הערך שהזנתם נמצא בסקאלה. - שינוי ערך פקד הטקסט לעריכה.

ניתן להכניס את המספר המדויק בפקד הטקסט (התווים המורשים הם מספריים בלבד).

נשים לב שבעת שינוי ערך בפקד הטקסט אז העיגול השחור בעמודת הגרירה גם קופצת.

הערות: אם במידה ואתם משנים פרמטר כאשר צורת החישוב היא תשלום חודשי אז ניתן יהיה לראות שהעיגול השחור בעמודת הפרמטר תשלום חודשי תקפוץ לתוצאת החישוב. כנ"ל לגבי צורת החישוב סכום משכנתא.

סקאלות

הדבר הכי נוח ומתוכנן ויזואלית נכון הוא הצגת הסקאלות של המחשבון עבור כל פרמטר במחשבון.

לפי הסקאלות ניתן לראות את הערכים המקסימליים של כל פרמטר.