בטח אמרתם לעצמכם שסוף סוף אתם תורידו את ההחזר החודשי במשכנתא או של ההלוואה ותצליחו לעשות חיסכון בתשלומי הריבית במיחזור.

תוכן עניינים (קיצורים בדף)

- מה זה עמלת פירעון מוקדם?

- סוגי העמלות בעמלת פירעון מוקדם

- הסבר על עמלת היוון בעמלת פירעון מוקדם

- נוסחה לעמלת פירעון מוקדם או יותר נכון לעמלת היוון

- בנקים שונים הנחיות טיפה שונות – עמלת פירעון מוקדם פר בנק

- פירעון מוקדם למשכנתא צעד אחר צעד

- האם אפשרי לעשות ביטול עמלת פירעון מוקדם למשכנתא? האם יש הנחות בעמלה?

- טיפים לעמלת פירעון מוקדם

- לסיכום,

מה זה עמלת פירעון מוקדם?

את עמלת פירעון מוקדם אנו משלמים כאשר אנו רוצים להחזיר חלק מהמשכנתא או במלואה. כלומר עמלה זו היא קנס יציאה מהמשכנתא.

(הערה: עמלת פירעון מוקדם להלוואה ולמשכנתא זה אותו הדבר אז נדבר על משכנתאות כי שם יש יותר "בשר" כי ההלוואות הם לטווחים ארוכים ולכן העמלות גבוהות יותר).

למה הבנק מחייב אותנו לשלם קנס? הרי הוא תכלס צריך לשמוח שהחזרנו לו חלק מהכסף.

אז ככה, יכול להיות כמה סיבות:

- הבנק רואה את המשכנתאות כקופות חיסכון שמכניסות לו כסף. לבנק יש כסף והוא רוצה להרוויח יותר כסף על הכסף הקיים שלו.

תכלס, שהכסף יעבוד בשבילו. - אופציה נוספת, לבנק יש לקוחות שעושים אצלו פיקדונות שבתמורה מרוויחים עליהם ריבית.

הבנק לוקח את הכסף מהפיקדונות ומלווה ללווים במשכנתאות/הלוואות בריבית גבוהה יותר (נזכור שהפיקדונות נותנות ריביות נמוכות).

ואם הלווה מחזיר את הכסף אז זאת אומרת שהבנק נשאר עם כסף שלא מרוויח מהריבית אלא אפילו מפסיד ממנו כי הוא חייב כסף עם ריבית ללקוחות עם הפיקדונות.

ולכן הוא חייב להיות מפוצה על כך.

נזכור: הבנק לא היה נותן משכנתאות אם זה לא היה ריווחי לו.

לכן אם הוא רואה שאתם מחזירים כסף אז הוא רואה זאת דווקא בעין לא כל כך יפה, כי עכשיו יש לו כסף נזיל שלא מכניס לו כסף.

אבל, לא בכל מקרה זה נכון, כי יש מצבים שדווקא הוא יאהב את ההחזרה ונסביר זאת בהמשך.

סוגי העמלות בעמלת פירעון מוקדם

יש כמה סוגי עמלות ברגע שעושים פירעון חלקי של הלוואה או פירעון מלא (שזה נקרא סילוק הלוואה/משכנתא).

הסכום של כל תת-עמלות האלו מהוות את עמלת פירעון מוקדם הסופי.

בלי יוצא מן הכלל, כל סוגי העמלות שנציג הם עמלות חד פעמיות שנגבות במועד ההחזרה. הם אינן נגררות לאחר שבוצע ההחזרה או אם אתם ממשיכים עם המשכנתא שלכם.

להלן העמלות:

| סוג עמלה | גובה העמלה | הסבר |

| עמלה תפעולית | 60 ש"ח |

|

| עמלת אי הודעה מוקדמת | 0.1% מגובה הסכום שאתם מחזירים (הסכום הנפרע) |

|

| עמלת מדד ממוצע / עמלת הפסד מדד | 1. לוקחים את המדד בכל אחד מה-12 המדדים האחרונים ועושים ממוצע. 2. מחלקים את הממוצע בחצי. 3. מכפילים את חציון המדדים בסכום הנפרע. |

|

| עמלת הפרשי שער / עמלת מט"ח | ההפרש בין גובה מטבע חוץ שיומיים לאחר יום הפירעון לבין גובה המטבע חוץ ביום הפירעון כפול הסכום לפירעון. |

|

עמלת היוון / | צריך סעיף שלם בשביל להסביר את החישוב, ולכן יובא בנפרד. | כמו החישוב, נביא גם את ההסבר בסעיף נפרד. |

על אילו מסלולים משלמים עמלת פירעון מוקדם?

שתדעו, לא בכל סוגי מסלולי ההלוואות משלמים עמלת היוון וזה תקף גם על שאר העמלות.

יש מסלולים שלא משלמים אפילו לא שקל אחד, אפילו שהם נלקחו ל30 שנה.

הטבלה הבאה באה לציין באיזה מסלולים משלמים עמלה:

| סוג המסלול | עמלת היוון | עמלה תפעולית | עמלת אי הודעה מוקדמת | עמלת הפסד מדד | עמלת מט"ח |

| זכאות (קבועה צמודה למדד) | |||||

| קבועה צמודה למדד | ₪ | ₪ | ₪ | ₪ | |

| קבועה – צמוד מט"ח (יורו/דולר) | ₪ | ₪ | ₪ | ₪ | |

| קבועה לא צמודה למדד (קל"צ) | ₪ | ₪ | ₪ | ||

| משתנה צמודה למדד (מ"צ) | ₪ | ₪ | ₪ | ₪ | |

| ליבור – משתנה צמוד מט"ח (יורו/דולר) | ₪ | ₪ | ₪ | ₪ | |

| פריים | ₪ | ₪ | |||

| משתנה לא צמודה (מל"צ) | ₪ | ₪ | ₪ |

הסבר על עמלת היוון בעמלת פירעון מוקדם

כאשר מדברים על עמלת פירעון מוקדם אז תכלס מדברים על עמלת היוון.

זאת העמלה "הקוטלת" שצריך להיזהר ממנה, ולחשוב טוב טוב לפני שעושים פעולה מסוימת כאשר מדובר בתשלום שלה.

פירוש המילה היוון לפי ויקיפדיה: (לינק)

הִיוּוּן (מלשון "הון") הוא תהליך תרגום של ערך כספי מתקופה אחת למונחי תקופה אחרת. פעולת ההיוון היא הפיכה של התחייבות חוזית להון.

במקרים רבים המשתמשים במושג היוון מתכוונים בעצם לערך הנוכחי של תזרים מזומנים עתידי.

כלומר מתרגמים את הפעולה שרוצים לעשות, שזה החזרת המשכנתא/הלוואה באופן מלא או חלקי, למה שהבנק מפסיד כאשר אין לו מה לעשות עם הכסף ועד למצב שהוא מנצל אותו.

הבנק בנה על זה שהוא מקבל ריביות על הכסף שהוא חתם אתכם חוזית.

נסכם, שעמלת היוון היא בעצם הפרה חוזית(חתמתם עם הבנק על שתשלמו לו ריביות) ולקיחת עמלה על הריביות שהבנק היה יכול להרוויח, מה גם, שהבנק לא יישאר בהפסד.

הסבר על עמלת היוון באמצעות דוגמא

נניח שסיכמתם עם הבנק על הלוואה קבועה לא צמודה למדד (קל"צ) למשך 25 שנים (300 חודשים) בריבית שנתית של 5%. ונניח שזה היה על סכום 700,000 ₪.

אחרי 12 שנה אתם מתקשרים לבנק ואומרים שאתם רוצים להחזיר את כל הקרן הנותר.

באותו זמן הקרן תהיה 471,000 ₪ (נניח שע"י 4 קרנות השתלמות של 100,000 ₪ ועוד חיסכון בצד של 71,000 ₪ הצלחתם להשיג את הכסף).

נותר עוד 13 שנה (12 – 25) עד לסיום המשכנתא.

באותו הרגע, הבנק בודק איך מה גובה הריבית הממוצעת עבור קל"צ למשך 13 שנים, ולפי זה הוא עושה את חישוב העמלה:

סוג המסלול, משך זמן שנותר עד לסיום המשכנתא וריבית משכנתא נוכחית עבור שני הנתונים הקודמים.

ואז, יכול להיות שני מצבים בעת הפירעון:

- מצב א': ריבית שנתית בשוק המשכנתאות נמוכה (<) מהריבית במשכנתא הקיימת.

זה המצב הבאסה ?, כי כאן הבנק מפסיד בריביות ואתם במצב שאתם חייבים לשלם עמלת היוון.

כי נגיד שבאותו הזמן הריבית הייתה 4.5% אז לא ייתכן מצב שהבנק ילווה לבנאדם אחר בריבית נמוכה יותר מבלי שאתם תשלמו על הפרת חוזה. שהרי הוא מפסיד עליכם 0.5% (5-4.5) ריבית. - מצב ב': ריבית שנתית בשוק המשכנתאות שווה או גבוהה (=>) מהריבית במשכנתא הקיימת.

זה מצב פצצה ??, כי כאן הבנק מרוויח (או לא מרוויח כלום אם זה שווה) שהרי הוא יכול להלוות משכנתא בריבית גבוהה יותר ללקוח אחר ולהרוויח הרבה יותר מאשר שיישאר אתכם בהלוואה, וזאת הוא עושה מבלי להפר חוזה אתכם.

נגיד למשל שהריבית הממוצעת לקל"צ תהייה באותה תקופה 5.5%, לכן זאת אומרת שהבנק מרוויח 0.5% (5-4.5) אם הוא "ישתחרר" מהחוזה אתכם וילווה למישהו אחר.

במצבים כאלו לא תשלמו עמלת היוון אבל כן את העמלות האחרות (ולפעמים הבנק יוותר לכם גם עליהם).

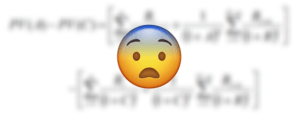

נוסחה לעמלת פירעון מוקדם או יותר נכון לעמלת היוון

טוב, אז אתם מעוניינים לקחת את העניינים לידיים שלכם ולעשות את חישוב עמלת פירעון מוקדם, בזאת הכוונה לעמלת היוון, בעצמכם.

קודם כל, זה ראוי לשבח, אתם יוזמים ודואגים למשכנתא ולעניינים הפיננסים שלכם. יוזמה זה דבר מבורך.

אבל, במקרה הזה זה קצת טריקי. יהיה לכם קשה מאוד אם אתם לא עוסקים בחשבונאות או מתמטיקה ואין לכם הרבה סבלנות.

מכיוון שכך נראית נוסחת עמלת פירעון מוקדם: (לחיצה באחריותכם בלבד)

(נוסחת החישוב הפורמלית של עמלת היוון לפי בנק ישראל – לינק)

נציין שהנוסחה היא עבור לקוחות שאינן לדיור. אפשר להמיר לדיור באופן פשוט ע"י עשיית הנחות בעמלות (תראו בהמשך) ולקיחת הריביות הממוצעות באותה תקופה שנלקחה המשכנתא, וזאת בירור לפי הקישורים:

בנק ישראל נתן את האופציה לעשות חישוב ע"י מילוי טופס אקסל, שמהווה בעצם, מחשבון עמלת פירעון מוקדם בלינק כאן.

חישוב עמלת היוון פשוט

נביא לכם דרך יותר פשוטה וקלילה לחישוב, שאפשר לעשות עם עט ודף, שמתקרבת אל התוצאה הסופית:

- תבררו את הריבית הממוצעת באותה תקופה (חודש ושנה) שבא לקחתם את המשכנתא שלכם בהתאם לסוג מסלול (לינקים לריביות).

תיקחו את הריבית הקטנה יותר מבין מה שניתן לכם במשכנתא לבין הריבית הממוצעת באותה התקופה. - תבררו את הריבית הממוצעת בתקופה זו בהתאם לסוג מסלול (לינקים לריביות) בתקופה הנוכחית.

- תעשו הפרש בין הריבית שקיבלתם בסעיף 1 לבין הריבית הממוצעת מהתקופה הנוכחית (סעיף 2).

- אם ההפרש הוא אפס או שלילי אז סעו לשלום (הפסיקו כאן, ולא תצטרכו לשלם עמלת היוון).

- אם ההפרש הוא גדול מאפס אז:

תכפילו את הסכום שאתם מחזירים בכמות השנים שנותרו עד לנקודת היציאה הקרובה*. - תחשבו את האחוז של הפרשי הריביות מסעיף 3 מתוך התוצאה של סעיף 5.

- תחסירו מהתוצאה בסעיף 6 את ההנחה שמגיע לכם לפי טבלת ההנחות בעמלת היוון.

במילים פשוטות, תעשו חישוב של כמה אחוז של הפרשי הריביות, יש בהכפלה של כמות השנים שנותרה לנקודת היציאה הקרובה לבין הסכום שאתם מחזירים, ותעשו קיצוץ של ההנחה שמגיעה לכם.

* יכול להיות מאוד שנקודת היציאה היא כאשר המשכנתא מסתיימת כמו למשל במסלול קבועה לא צמודה (קל"צ) או כמה שנים בודדות 2/3/4 כמו במסלולים עם ריביות משתנות.

דוגמא עם נקודת יציאה רחוקה:

(הדוגמא שמקודם) נניח ואנחנו רוצים לפרוע את המסלול:

700,000 ₪, קבועה לא צמודה קל"צ, למשך 25 שנים, בריבית 5%.

אנחנו מחזירים בשנה ה-12 של ההלוואה.

גובה הקרן היא 471,000 ₪, ואנחנו מחזירים את כולה.

- נניח שהריבית שקיבלנו קטנה מהריבית הממוצעת לאותה תקופה. לכן אנחנו מחשבים לפיה.

- היום הריבית הממוצעת ל-13 שנים (25-12) במגזר השקלי לא צמוד היא 3.7% (נקודת היציאה של ההלוואה היא בסיומה כי זה קל"צ).

- לכן: 3.7% – 5% = 1.3%

- ההפרש גדול מאפס לכן לדלג לסעיף 5

- 13 * 471,000 = 6,123,000

- 1.3% * 6,123,000 ←

100 / 1.3 * 6,123,000 = 79,599 - מגיע הנחה של 30% בגלל שאנחנו מחזירים בשנה ה-12 שזה מעל 5 שנים בהלוואה, לכן:

30% * 79,599 ←

100 / 30 * 79,599 = 23,879 (גובה ההנחה)←

26,364 – 79,599 = 55,719 (גובה עמלת הפירעון)

קיבלנו שגובה עמלת פירעון מוקדם הוא 55,719 ₪.

דוגמא עם נקודת יציאה קרובה:

(בדומה אבל שונה בדוגמא שמקודם) נניח ואנחנו רוצים לפרוע את המסלול:

700,000 ₪, משתנה כל 5 שנים לא צמודה למדד (מל"צ), למשך 25 שנים, בריבית 5%.

אנחנו מחזירים בשנה ה-12 של ההלוואה.

גובה הקרן היא 471,000 ₪, ואנחנו מחזירים את כולה.

- נניח שהריבית שקיבלנו קטנה מהריבית הממוצעת לאותה תקופה. לכן אנחנו מחשבים לפיה.

- מכיוון שתחנת היציאה הבאה היא בתחנת היציאה השלישית של ההלוואה שהיא בשנה ה15 אז נעשה את החישוב עם 3 שנים (15-12) בלבד!!!

היום הריבית הממוצעת ל-3 שנים (25-12) במגזר השקלי לא צמוד היא 4.09%. - לכן: 4.09% – 5% = 0.91%

- ההפרש גדול מאפס לכן לדלג לסעיף 5

- 3 * 471,000 = 1,413,000

- 0.9% * 1,413,000 ←

100 / 0.9 * 1,413,000 = 12,717 - מגיע הנחה של 30% בגלל שאנחנו מעל 5 שנים בהלוואה, לכן:

30% * 12,717 ←

100 / 30 * 12,717 = 3,815 (גובה ההנחה)←

3,815 – 12,717 = 8,902 (גובה עמלת הפירעון)

קיבלנו שגובה עמלת פירעון מוקדם הוא 8,902 ₪.

מכאן מסיקים הלוואה דומה עם מסלול שונה, משנה לחלוטין את גובה עמלת ההיוון.

בנקים שונים הנחיות טיפה שונות – עמלת פירעון מוקדם פר בנק

בגדול, יש הנחיות תואמות לכל הבנקים לפירעון מוקדם העמלה שלו לפי הובלת בנק ישראל. אבל לפעמים יש כמה הנחיות (קטנות) שבנקים שונים עושים אחרת.

למשל, מה האחוז המינימלי שניתן להחזרי בזמן פירעון.

תעברו על ההנחיות של הבנק שלכם, ושיהיה לכם לתזכורת כאשר תעברו על המדריך של הצעד אחר צעד בסעיף הבא:

טור בנקים | טור בנקים | טור בנקים |

|

|

פירעון מוקדם למשכנתא צעד אחר צעד

שלב 0: הוצאת נתונים על המשכנתא הקיימת

תיכנסו לחשבון הבנק שלכם דרך האינטרנט לתצוגת משכנתאות והלוואות.

תראו במדויק את הנתונים על תמהיל המשכנתא שלכם:

- סכום עמלת פירעון מוקדם פר מסלול וגם סכום עמלת פירעון מוקדם עבור כל המסלולים.

- כמות השנים שנותרו ונקודות היציאה פר מסלול ועבור כל המשכנתא כולה.

- סכום הקרן שנשאר לשלם פר מסלול וגם סכום הקרן עבור כל המסלולים.

- ריבית פר מסלול.

פירעון מוקדם עושים בתבונה ע"י חישובים ולא מתייחסים לפעולה זו כאל "שכונה".

אם תפרעו מסלול באן דן דינו אז זה מתכון להפסד של הרבה כסף (מניסיון)!!!

שלב 1: תוודאו שאתם רשאים ויכולים לעשות פירעון

תוודאו תחילה שיש לכם את הסכום המינימלי לעשות פירעון. יש בנקים שמגבילים את המינימום כ-10% מגובה המשכנתא כולה ויש בנקים שמגבילים כ10% מגובה המסלול הרצוי לפרוע.

את הנתון הזה אפשר בקלות לגלות ע"י האינטרנט (בגוגל/באתרי הבנק/קישורים לפירעון מוקדם באתרי הבנקים בטבלת הבנקים) או באמצעות הטלפון.

אבל, אם בחרתם לעשות בירור זה טלפונית אז תיזהרו לא להודיע על הודעה מוקדמת (שלב מאוחר יותר) או משהו יותר גרוע לעשות פירעון מוקדם בלי שום מחשבה.

בנוסף, תוודאו לפני שאתם רצים ועושים פירעון מוקדם אז אתם לא נמצאים בהלוואה במסגרת העו"ש לאחר הפירעון, או שיש לכם הלוואות אחרות.

לרוב ריבית דיור יותר זולה מהלוואה בעו"ש או כל הלוואות רגילות אחרת. לכן עדיף להחזיר אותם קודם וח"כ את המשכנתא.

שלב 2: תחליטו אם לקצר את השנים של המשכנתא או להוריד את ההחזר החודשי

במעמד ביצוע פירעון המוקדם, הבנק ישאל אתכם סדרת שאלות לביצוע הפירעון שבין האחרונות תהיה האם אתם רוצים לקצר את השנים של המשכנתא או להוריד בהחזר החודשי.

אז החליטו עליה במעוד מועד, ותחליטו גם על גובה החזר חודשי רצוי לאחר הפירעון.

מצחיק שהיא בין האחרונות ואתם צריכים לחשוב עליה קודם לכן.

פשוט, החלטה זאת תעזור לכם מאוד לשלב הבא.

יכול להיות מאוד שתעשו פירעון רק בגלל הקטנת ההחזר החודשי. זה לגיטימי. אבל אולי צריך בכלל לעשות מיחזור? זאת שאלה למחשבה.

(תדעו שיש לכם גם את האופציה להאריך שנים במסלולים שהם נטו ריבית משתנה לא צמודה: מט"ח ופריים. זה לא אומר שחייב לנצל את זה).

קיצור שנים טוב יותר מבחינה כלכלית מאשר הקטנת החזר חודשי כי ככה תשלמו פחות ריביות.

תמיד תזכרו: פחות שנים משמע פחות תשלומי ריביות.

תזכרו שהיה לכם החזר חודשי מסוים על ההתחלה ועם השנים המשכורת עלתה אז אולי יהיה אפשרות להעלות את ההחזר החודשי (אבל לא מעל שליש מהנטו כמובן).

שלב 3: הגיעו להחלטה איזה מסלול/ים בתמהיל משכנתא אתם רוצים לפרוע

במעמד ביצוע פירעון המוקדם, הבנק ישאל אתכם סדרת שאלות לביצוע הפירעון שהראשונה בהם היא איזה מסלול/ים אתם רוצים לפרוע?!

אם אתם רוצים להחזיר את כל המשכנתא אז אין בעיה. אבל לרוב תצטרכו להחליט על איזה מסלול/ים להחזיר.

כלומר אתם צריכים לספק את התשובה לשאלה הזאת במעוד מועד.

בשום פנים ואופן!!! אל תשאלו את הבנקאי המשכנתאות איזה מסלול כדאי לפרוע!!!

כי תפקידו של הבנקאי להשאיר אתכם בהלוואה כי ככה הבנק מרוויח כסף, ותשובתו תהיה מוטת לטובת הבנק.

בטח עכשיו אתם שואלים את עצמכם אז איזה מסלולים הכי טוב לפרוע?

שאלה טובה מאוד. חבל שאין לזה תשובה חד משמעית.

כל פירעון הוא אישי לחלוטין ויש בו כל כך הרבה פרמטרים שונים (גובה הפירעון, תמהיל משכנתא נוכחית ועוד) שאי אפשר להגיד משהו וודאי שיש בו נוסחה מדויקת.

אבל, כן יש שלבים בשביל להגיע לתשובה לשאלה זו.

תחילה יש ללכת עם הכלל: לא להיות מקובעים!!!

- אל תהיו מקובעים על מסלול אחד בלבד, יכול להיות שישתלם לכם לעשות פירעון חלקי למספר מסלולים במקביל.

- וליהפך, אל תהיו מקובעים על להחזיר לכמה מסלולים במקביל, יכול להיות שישתלם לכם לעשות פירעון על מסלול אחד בלבד.

- אל תהיו מקובעים על מסלולים שלא צריך לשלם עליהם עמלת היוון. יכול להיות מצב (וזה קורה הרבה!!!) שמסלול אחר שצריך עמלת היוון יהווה לכם חיסכון רב יותר בחישוב הכולל.

- אל תהיו מקובעים על מסלול מסוים כי הוא לא בא לכם טוב מבחינת הנתונים שלו כי:

יש במסלול יותר מדי שנים / קצת מדי שנים / ריבית גבוהה יותר / ריבית קטנה יותר / על זה שהמסלול צמוד למדד / על זה שהמסלול לא צמוד למדד / על זה שיש למסלול ריבית קבועה / על שיש למסלול ריבית משתנה.

שלב 3.1: חישובים – לעשות חלוקות

אחרי שיצאתם מהקיבעון, אז הגיע הזמן ללכת לצד הלוגי ולעשות חישובים ותכנונים.

להחזיר עמלת פירעון בלבד גורם לנו להיפטר מההחלטה על איזה מסלולים לבחור.

זה לא כמו לתכנן מחדש את המסלולים ובניית משכנתא חדשה במלואה. זה תהליך חלקי של בניית משכנתא מחדש.

זה לא אומר שזה טוב. זה מה שניגע בשלב 4, שהאם כדאי בכלל למחזר? אבל כעת, חשוב להתמקד תחילה בבחירת המסלולים לפרוע. זה יעזור לשלב המאוחר יותר.

מומלץ להיעזר ולהשתמש במחשבון משכנתא (משכנתאון) של האתר בשביל לעשות את החישובים.

מכיוון שלרוב אנחנו נוטים על רצון להחזיר מסלול אחד בלבד אז תחילה ננסה לחשב פירעון של מספר מסלולים במקביל.

זוכרים שבשלב הקודם הייתם צריכים להחליט על החזר חודשי רצוי והאם לקצר את השנים או להקטין את ההחזר החודשי?

אז החלטות אלו יבואו לידי ביטוי בחישובים שלכם להחלטה הבאה שלכם על איזה מסלולים לפרוע.

נמשיך בשלנו:

נוריד את הקיבעון ונעשה חישובים ע"י חלוקה של גובה הסכום שאתם אתם רוצים להחזיר:

נניח ויש 2 מסלולים במשכנתא:

| תעשו חישוב מה קורה כאשר אתם מחזירים חלקים שונים: |

| 70% במסלול 1 ו- 30% במסלול 2 30% במסלול 1 ו- 70% במסלול 2 |

| תעשו חישוב מה קורה כאשר אתם מחזירים שווה בשווה: |

| 50% במסלול 1 ו- 50% במסלול 2 |

נניח שיש 3 מסלולים במשכנתא:

| תנסו את האופציה להחזיר רק 2 מבין ה-3 מהמסלולים: |

| 50% במסלול 1 ו- 50% במסלול 2 ו-0% במסלול 3 70% במסלול 1 ו- 30% במסלול 2 ו-0% במסלול 3 30% במסלול 1 ו- 70% במסלול 2 ו-0% במסלול 3 0% במסלול 1 ו- 50% במסלול 2 ו-50% במסלול 3 0% במסלול 1 ו- 30% במסלול 2 ו-70% במסלול 3 0% במסלול 1 ו- 70% במסלול 2 ו-30% במסלול 3 50% במסלול 1 ו- 0% במסלול 2 ו-50% במסלול 3 70% במסלול 1 ו- 0% במסלול 2 ו-30% במסלול 3 30% במסלול 1 ו- 0% במסלול 2 ו-70% במסלול 3 |

| לאחר מכן תנסו את האופציה להחזיר חלקים קטנים בכל מסלול: |

| 25% במסלול 1 ו- 25% במסלול 2 ו-50% במסלול 3 25% במסלול 1 ו- 50% במסלול 2 ו-25% במסלול 3 50% במסלול 1 ו- 25% במסלול 2 ו-25% במסלול 3 |

| ולבסוף חלקים שווים לכל המסלולים: |

| 33.3% במסלול 1 ו- 33.3% במסלול 2 ו-33.3% במסלול 3 |

וכך הלאה עבור 4, 5, 6, 7, 8 מסלולים ומעלה.

ולבסוף של הסוף תעשו חישוב מה קורה שאתם מחזירים מסלול 1 בלבד מבין כל המסלולים:

חישוב החזרה על מסלול 1 במלואו או כל הכסף שברצונכם להחזיר:

| חלוקות עבור תמהיל עם 2 מסלולים בלבד |

| 100% במסלול 1 ו- 0% במסלול 2 0% במסלול 1 ו- 100% במסלול 2 |

| חלוקות עבור תמהיל עם 3 מסלולים בלבד |

| 100% במסלול 1 ו- 0% במסלול 2 ו-0% במסלול 3 0% במסלול 1 ו- 100% במסלול 2 ו-0% במסלול 3 0% במסלול 1 ו- 0% במסלול 2 ו-100% במסלול 3 |

חשוב לזכור: בתוך החלוקות עצמם יהיה עליכם להתחשב בעמלת ההיוון (בחלק מהמסלולים גם עם עמלות עם סוגים שונים כפי שציינו במאמר).

כלומר הקצאה של 10,000 ש"ח במסלול מסוים יהיה בעצם 8,000 ש"ח + 2,000 ש"ח עמלה. לכן את ה- 2,000 ש"ח לא לכלול בחישוב המשכנתא.

רק לאחר שעשיתם את כל החישובים של כל החלוקות תמשיכו לשלילת חלוקות.

שלב 3.2: שלילת חלוקות – אלימינציה

לאחר כל החישובים, יש להתחשב בהחזר החודשי הרצוי, באישיות שלכם אוהבים סיכון או לא, ובמה אתם צופים שהריבות יהיו. תשללו חלוקות ואז תגיעו לחלוקה המיוחלת:

- תשללו חלוקות שגובה ההחזר החודשי לא טוב בשבילכם ותשאירו חלוקות שגובה ההחזר טוב בשבילכם.

- אם אתם חושבים שהריבית עבור מסלול מסוים יגדל/תקטן וישתלם להחזיר/להשאיר בהתאמה את המסלול הנ"ל, אז תשללו את החלוקות הלא רצויות ותשאירו את הכן רצויות.

- יתכן שאתם כן/לא אוהבים סיכון ואתם רוצים להשאיר/להחזיר מסלולים עם רמת סיכון גדולה/קטנה יותר, אז תשללו את החלוקות הלא רצויות ותשאירו את הכן רצויות.

- מסלולים עם דרגת סיכון נמוכה: קבועה לא צמודה (קל"צ).

- מסלולים עם דרגת סיכון בינונית: פריים (בהרבה מקרים, נרצה דווקא להשאיר פריים), ריבית משתנה לא צמודה (מל"צ – משתנה כל 5 לא צמודה למשל).

- מסלולים עם דרגת סיכון גבוהה: רבית משתנה כל כמה שנים צמודה (משתנה כל 5 צמודה למשל), קבועה צמודה (זה כולל גם זכאות, אבל מסלול זה טוב כאשר הוא קצר מועד), מסלולי מט"ח (יורו/דולר).

שלב 4: תראו אם כדאי לעשות מיחזור משכנתא במקום/ביחד/לאחר הפירעון מוקדם

בואו נודה באמת:

אם הגעתם למצב שיש לכם כסף להחזיר אז יכול להיות שני דברים:

- זה קרה במזל: ירושה (לא עלינו חס וחלילה), זכיתם בכסף (לוטו/שעשועון וכו') או כל אופן שזה נחת עליכם מבלי לצפות מראש.

- ידעתם ויכולתם לצפות לזה מראש: השתחרר לכם כסף נזיל כמו קרן השתלמות, עלה לכם השכר ויכולתם לחסוך הרבה כסף, חסכתם מראש.

מתוך שני הסיבות הללו הראשונה לא יכולתם לצפות מראש ואם זה קרה אז לא משנה כל כך התכנון של המשכנתא.

לעומת זאת, הסיבה השנייה: בתקווה חילקתם את המסלולים כאשר לקחתם את המשכנתא הקיימת שלכם, שיהיה ניתן לעשות את הפירעון בצורה חלקה והקדשתם מסלולים שאותם רציתם לפרוע.

אחרת, תכננתם את המשכנתא לא נכון ותשלמו על זה עכשיו בכסף.

אופציות לעשיית מיחזור משכנתא

כעת, יש עומדות בפניכם האופציות הבאות למיחזור:

- נטו פירעון מוקדם בלי מיחזור.

- כחלק/ביחד עם הפירעון המוקדם.

- לפני הפירעון מוקדם.

- אחרי הפירעון מוקדם.

אם החלטתם שאתם לא רוצים להתעסק עם מיחזור כי זה מצריך ממכם זמן ומשאבים, קודם כל חבל, כי אתם יכולים לחסוך כסף, אתם מקסימים יכולים להתייעץ עם יועץ משכנתאות שיעשה לכם את העבודה.

כהמלצה, עדיף לעשות מיחזור משכנתא לפני הפירעון המוקדם במקום ביחד או אחרי הפירעון.

ככה תוכלו לשחק עם המסלולים והריביות:

מבחינת מסלולים למשל אפשר לקבל פריים יותר גבוה או לעשות מסלולים שאתם ישר רוצים להחזיר:

כהלוואות קצרות מועד / מסלולים עם ריביות משתנות עם נקודות יציאה קרובות מאוד כמו שנה או שנתיים / הלוואת בלון.

עם הריביות למשל אפשר שתתמקחו על ריביות שאתם רוצים להחזיר לטווח ארוך ותתפשרו על ריביות שאתם רוצים להחזיר לטווח הקצר כי ממילא אתם יכולים להחזיר אותם.

ייתכן כמה מצבים שבו כן כדאי ללכת על מיחזור:

- תסתכלו על הריביות הממוצעות כיום ותראו אם יש מצב לשיפור. תסתכלו אם הרביות ירדו ויש הפרש משמעותי בין מה שלקחתם.

- אם אתם רואים שאין חלוקה מסוימת (בשלב 3.1) שיכולה להתאים להחזר החודשי הרצוי שלכם אז יש מצב שאתם צריכים לעשות מיחזור.

שלב 5: הודיעו לבנק כהודעה מוקדמת על פירעון מוקדם (או שלא?)

על מנת לחסוך בעמלת אי הודעה מוקדמת או בעמלות מט"ח יש להודיע מראש 10 ימים לפני או 2 ימים לפני בהתאמה לבנק על כך שאתם רוצים לפרוע את ההלוואה.

הערה: למרות שפעולה זאת נכונה ברוב המקרים, אל תבנו על זה שפעולה זאת מחייבת תמיד.

אם אתם צופים שהריבית תעלה באופן משמעותי אז עדיף כמובן לא להודיע ולשלם את עמלת פירעון המוקדם.

שלב 6: החליטו על סוג אמצעי התשלום במעוד מועד

סוגי אמצעי התשלום אפשריים:

- המחאה בנקאית / המחאה אישית / מזומן.

- העברה בנקאית מהארץ/חו"ל.

לרוב אמצעי תשלום מהסעיף הראשון יצריכו הגעה לבנק אבל לא תמיד. והסעיף השני יאפשר טלפונית.

שלב 7: הפירעון עצמו: לעשות פירעון דרך הטלפון או ללכת הבנק?

לא משנה עם איזה אמצעי תשלום תעבירו העיקר שתלכו פיזית לבנק המשכנתאות ותדברו פנים מול פנים מול בנקאי משכנתאות שיש בסניפים, זה חשוב מאוד!!!!

אל תהיו עצלנים!!! שלא תעשו דברים דרך הטלפון. לכו פיזית לבנק ואפילו אם צריך תחכו בתור לבנקאי המשכנתאות וקבלו אישורים, טפסים והדרכה במקום שלא תפספסו איזה פעולה שצריכה להיעשות בדרך.

הדבר היחיד לעשות דרך הטלפון זה הודעה מוקדמת לפירעון. לאחר מכן יש לגשת לבנק ולפרוע את ההלוואה.

לא לשכוח: כאשר תהיו פנים מול פנים אל בנקאי המשכנתאות אז יש להצטייד עם תעודת זהות עדכנית (לא רישיון נהיגה!!!) ועם אמצעי התשלום.

שלב 8: הסרת שעבודים

אם עשיתם פירעון מוקדם מלא (סילוק משכנתא לפני הזמן) של כל התמהיל אז יש למלא את מסמכי הסרת שעבודים מול הנכס.

- ביטול הערת אזהרה לטובת הבנק (לצפייה בנסח טאבו לחצו כאן)

- מחיקת המשכנתא מרשם המשכנתאות

שלב 9: שינוי ביטוח משכנתא

אם עשיתם פירעון מלא אז יש לעשות ביטול ביטוח משכנתא לטובת הבנק.

(תעשו את הפעולות הבאות רק לאחר שהסרתם את כל השעבודים מהסעיף הקודם)

- את ביטוח חיים למשכנתא יש לבטל בכלל.

- את ביטוח דירה למשכנתא יש להגדיר שהבנק לא יהיה מוטב בה, אבל להשאיר אותה מוטבת אליכם (ביטוח דירה הוא מאוד חשוב בלי קשר למשכנתא).

אם עשיתם פירעון חלקי למשכנתא:

- יש לעדכן את ביטוח החיים למשכנתא לסכום שאותו נשאר לשלם במשכנתא. זה יוריד עלויות!!!

- בביטוח דירה למשכנתא אין לגעת. יישאר אותו הדבר.

האם אפשרי לעשות ביטול עמלת פירעון מוקדם למשכנתא? האם יש הנחות בעמלה?

בעבר הועלתה הצעה לביטול עמלת פירעון מוקדם למשכנתא, אבל בנק ישראל בא וביטל את ההוראה.

הנימוק (שמופיע בסיכום בלחיצה כאן) שמטרתו של העמלה היא לפצות את הבנק בגין ביטול חוזה ההלוואה.

מה גם ביטולה תגרום שהבנקים יעלו את הריביות שלהם אם יבטלו את העמלה וזה דבר שיפגע בלווים חדשים ובלווים שלא מחזירים לפני הזמן כי אין ביכולתם להחזיר.

תתפלאו אבל יש הנחות בעמלת פירעון מוקדם וזה בעמלת היוון, אבל מי ש"נהנה" מההנחות הם לווים שקיבלו הלוואת זכאות ולווים שיש להם וותק במשכנתא.

להלן טבלת ההנחות המגיעה לעמלת היוון:

| מספר השנים מאז קבלת ההלוואה | |||||

| סוג ההלוואה | עד 1 שנים | 2-1 שנים | 3-2 שנים | 4-3 שנים | 5-4 שנים | מעל 5 שנים |

| הלוואת זכאות | אין הנחה | 10% | 20% | 30% | 40% | 40% |

| הלוואה שאינה זכאות | אין הנחה | אין הנחה | אין הנחה | 20% | 20% | 30% |

טיפים לעמלת פירעון מוקדם

- אל תקפצו על המסלול שהכי קל להחזיר אותו. לפעמים עדיף להחזיר את המסלול שיש עליו עמלת היוון מאשר שאין. יחסוך בתשלום הסופי.

אז אל תחזירו ישר את הפריים כי יכול להיות שהמל"צ והקל"צ יותר משתלם להחזיר בחישוב הכולל. תחשבו ואז תחליטו. - וותק קובע: ככל שוותיקים יותר במשכנתא אז יש הנחות בפירעון מוקדם. ראה טבלה.

- בהלוואות זכאות אין צורך לשלם עמלת פירעון מוקדם.

- אחרי הודעה מוקדמת לבנק של 10 ימים, יש לכם מהיום ה-10 להודעה מוקדמת עוד 35 ימים לפרוע עוד כסף.

נניח שנכנס לכם עוד כסף במשכורת של 5,000 ש"ח אז תוכלו לפרוע גם אותו. - אולי עדיף לעשות מיחזור משכנתא מאשר פירעון מוקדם. תעשו חישובים ותתייעצו ואז תגיעו להחלטה.

- אחרי הפירעון הסירו שעבודים.

- אחרי הפירעון חלקי/מלא, עדכנו את ביטוח המשכנתא.

- אתם יכולים לקצר או להשאיר את כמות השנים עבור אותם מסלולים שאותם אתם פורעים חלקית (וחלק מהמסלולים גם להאריך).

- לאחר פירעון אז כמות השנים תקטן באופן ברירת מחדל אם לא צוין אחרת.

היא תקטן כך שההחזר החודשי שלכם שהיה לפני הפירעון תהיה זהה. - אתם יכולים לפרוע כמה מסלולים במקביל.

- הריביות לא משתנות כאשר עושים פירעון. רק הקרן ואם אתם רוצים אז גובה השנים.

מתי העמלת היוון קטנה יותר א בהלוואה צמודה או לא

ב במשתנה בל 5 או 3

זה לא משנה אם כן יש הצמדה למדד או אין הצמדה למדד. משנה אם הריבית קבועה או משתנה ובאיזה תדירות היא משתנה (משתנה כל כמה חודשים או כל כמה שנים).

אז התשובה לשאלה שלך היא המסלול שנקודת היציאה שלו הכי קרובה. אם במסלול א נשאר לך פחות מ-3/5 שנים מאשר השנים במסלולים ב' אז מסלול א' פחות היוון. אחרת מסלול ב'.

דרך אגב בין המשתנה כל 3/5 שנים אז כמובן שה-3 פחות היוון.

כיוון שהעמלה היא על מה שהבנק יכל להרוויח על הכסף בייחס לריבית המצויה יום אז עדיף לקחת מראש ריבית הכי זולה שניתן כמו קיצור תקופה.

-כשאני עובר על ההצעה של הבנק אני רואה שעל המשתנה כל 5 הריבית גבוהה יותר מהקבועה (הצמודה) למה זה כך ואם כך לא עדיף לקחת הכל קבוע א.מצד שהמסלול יותר זול ב.תכלס יותר מוגן -בטוח וללא הפתעות ג.אבל באם אפרע יש צד שאשלם הרבה יותר

אז לסיכום א. האם כל מה שכתבתי נכון ומדוייק

ב. למה הקבועה זולה יותר בריבית

תודה רבה, כתבה ברורה ומועילה מאוד!

אם יש לי שתי אפשרויות של מסלולים.

בשניהם אני יודע שאסלק עוד שנתיים נניח

1. משתנה צמודה כל 2.5 שנים ל 10 שנים ריבית 2.4% (עוד שנתיים נניח תרד ל 2%)

2. קבועה צמודה ל 10 שנים 2.4% (עוד שנתיים ריבית ל 8 קבועה צמודה 2.5%)

מבחינת עמלה- בודאות אפשרות 2 עדיף לי ולא אשלם שום עמלה במקרה זה?

שלום אדם:

המסלולים שרשמת לא ברורים. עדיף שתתיעץ עם יועץ שיראה את המסלולים שהבנקים הציעו לך.

מסלול 1 לא ברור למה להניח שתרד ל-2%? אולי היא תעלה ל-3%?

מסלול 2 לא מובן כל כך: איך יתכן מסלול ריבית קבועה שמשתנה עוד שנתיים? אז זה מסלול ריבית משתנה צמודה?

בעיקרון מסלול 2 הוא פחות מועדף לפירעון אם הריבית קבועה ל-10 שנים. ולכן מסלול 1 עדיף במקרה שלך.

בהצלחה

האם חישוב ההפרש של הרביות הוא לפי סך כל הרביות או בהתאם לרבית שלקחתי לדוגמא אם לקחתי הלואה ברבית קל"צ של 5 אחוז ואני רוצה לפרוע כיום האם בודקים כמה הממוצע של הרבית הלא צמודה של היום, או בודקים לפי ממוצע של כל הרביות ( צמודה ולא צמודה ). ואז יוצא שבקל"צ תהיה עמלה גבוהה יותר מאשר בק"צ?

שלום:

לריביות של צמודות יש טבלת ממוצעי ריביות שונה מאשר לריביות של הלא צמודות.

יש להסתכל בטבלה המתאימה ובתוך הטבלה יש לקחת את הזמן שנותר לך לנקודת היציאה שלך: נגיד ונותר לך עוד 11 שנים אז יש לקחת את הריביות שבין 10-15 שנים.

אם זה 20 שנה אז יש לקחת את הריבית הממוצעת של 15-20 שנים.

את כמובן לא חייבת לעשות את החישובים כי הבנק צריך לספק לך את המידע המדוייק של כמה עמלה תהיה על כל מסלול אם תפרעי אותו עכשיו. את יכולה להתקשר ולשאול.

בהצלחה

מתי העמלת היוון קטנה יותר? כשממחזרים מק"צ לקל"צ או מקל"צ לקל"צ‚ ואשמח אם תוכל לצרף הסבר.

ותודה על ההסבר הרהוט בכלל בכתבה.

שלום:

עמלת היוון משלמים בלי קשר למסלול שרוצים אליו להחזיר. זה לא משנה אם ממחזרים למסלול פריים או לקל"צ או למק"צ וכו' זה אותו הדבר בדיוק.

לגבי איזה עמלת היוון קטנה יותר בין סוגי המסלולים קל"צ או ק"צ אז זה מאוד תלוי:

בגלל שבשני המסלולים הריביות הן קבועות אז זה תלוי בכמה גורמים: בתקופה של השנים, ריביות של כל אחת מהן, בסכום: האם הקרן של הק"צ טפחה/גדלה ועדיין נשאר הרבה בקרן ואפילו הסכום עקף את הקל"צ.

באופן כללי העמלה של הק"צ אמור להיות קטן יותר מהעמלה של הקל"צ, אבל הבדיקה צריכה להיות ממש פרטנית. (אמור זה שם של דג, מה שנקרא).

בהצלחה.

אם אני פורע חלקית מסלול משתנה צמודה, ואני מעוניין בקיצור התקופה. לאחר הפירעון ההחזר נשאר קבוע לגמרי או שהוא משתנה כמו תמיד בגלל המדד?

שלום:

המסלול ממשיך להתנהג כרגיל רק עם סכום נמוך יותר וזמן קצר יותר.

כלומר ההחזר החודשי ממשיך להשתנות בגלל שהוא צמוד למדד. ובגלל שהוא עם ריבית משתנה אז כל כמה שנים אז הריבית יכולה גם לעלות.

בהצלחה

אם אני לוקח משכנתא בריבית קבועה צמודה שמחיר ההחזר לא משתנה …. כמה עמלה פרעון מוקדם אני אמור לשלם… איך אני מחשב את זה למשל אחרי 10שנים . שלקחתי מיליון שקל ל30שנה והאם זה דבר שאני יכול להתמקח עליו או שזה דבר שקבוע בחוק

שלום:

אם לקחת קבועה צמודה אז בהכרח ההחזר החודשי ישתנה. הסיכוי שזה לא ישתנה בתקופה של 5 שנים (ואצלך זה עוד לתקופה של 30 שנה) זה כמו שיפגע בך ברק.

תשלום עמלת פירעון קבוע בחוזה לקיחת המשכנתא ולא בחוק.

לגבי כמה תשלם, אם כבר לקחת משכנתא אז אמורים לציין כמה תשלם אם תפרע עכשיו אחרת אם אתה בתהליך התכנון אז תראה במאמר את אופן החישוב.

יכול להיות שלא תשלם את העמלה הכבדה בגלל שהריבית בזמן הפירעון תהיה גבוהה יותר ממה שקיבלת.

אם זה אחרי 10 שנים אז יהיה עליך גם להפעיל אחוז הנחה.

בהצלחה.

יש לי משכנתא שנלקחה ב2019 שמורכבת כך:

100000 – קבועה צמודה – ריבית 2.7% ל-20 שנה

260000 – פריים – 18 שנה

170000 – קבועה לא צמודה – ריבית 3.6% ל-18 שנה

266000 – משתנה כל 5 שנים צמודה – ריבית 2.51% ל-20 שנה

יש לי 250000 ש"ח שאני רוצה לתת כפרעון מוקדם. מה כדאי לי להחזיר קודם?

תודה.

שלום:

כמובן שתמיד יותר טוב להתייעץ באופן פרטני אבל באופן כללי לפי מצב הנתונים המוצגים ולפי המצב של היום אז זה נראה שהקבועה צמודה כולה אפילו במחיר של קנס יותר גבוה ומסלול הפריים.

בהצלחה

אצלי המשכנתא נחלקת לשניים

33 אחוז מוגדר "לא צמוד-פריים".

66 אחוז מוגדר "לא צמוד בריבית קבועה".הריבית היא כ 3%.

1. האם יש תשלום מסויים על סילוק החלק שצמוד לפריים? למיטב זיכרוני זה אמור להיות ללא קנס?

2. האם שווה לסלק את החלק השני?

שלום:

1. אין תשלום על סילוק מוקדם של הפריים.

2. תלוי את התקופה. אם התקופה עד 10 שנים אז רוב הסיכויים שלא. אבל אם בין 10 ל-15 צריך לחשב. אם מעל 15 לרוב כן. אבל עדיין צריך לראות.

בהצלחה

כתבתם פה שמשלמים עמלת היוון לפי הנמוך מבין הריבית שלקחתי, והריבית הממוצעת בזמן שלקחתי.

בכל המקומות האחרים שחיפשתי מופיע שזה רק לפי מה שלקחתי, גם אם לקחתי מעל הממוצע.

האם יש לכם סימוכין שאכן זה לפי הנמוך מבין השניים?

תודה רבה

שלום:

עושים השוואה בין הריבית שלקחתם לבין הריבית של היום.

אם הריבית של כיום גדולה יותר ממה שלקחתם אז לא צריך אחרת כן צריך.

בהצלחה

במסלול משתנה כל 5 צמודה למדד, אם עושים פירעון מוקדם בנקודת היציאה האם צריך לשלם את כל עליית המדד גם על הסכום של הפירעון? לדוגמה אם לקחתי 100,000 ל10 שנים ואחרי 5 שנים פרעתי 40,000 מהקרן אך נותר לי 60,000 + הצמדה למדד בסכום X האם בפירעון צריך לשלם 60,000 + סכום ההצמדה?

שלום:

מה שנותר לך בקרן הוא זה שקובע לא המדד.

אם המדד עלה ב5 שנים (מן הסתם שכן), אז הקרן אמורה לכלול את עליית המדד כבר.

הסכום שנותר אתה ממשיך לשלם אותו חודש בחודשו וכל עליית מדד שתהיה גם תיכלל בתשלום החודשי הרציף אבל לא בעת פירעון.

בהצלחה

יש לי מסלול ריבית משתנה כל 5 שנים, צמודה למדד, תאריך סיום ינואר 2048.

נקודת יציאה הבאה היא ינואר 2028. אני מעוניין לפרוע כ 60% ממנו עכשיו. בנוסף אני מעוניין לקצר את תקופת ההלוואה כך שהיא תסתיים בינואר 28. אני מודע לכך שההחזר החודשי יעלה ואין לי בעיה עם זה – האם הבנק מאפשר את זה? כלומר, פירעון חלקי עכשיו ובעצם סיום ההלוואה בנקודת היציאה הקרובה ובהתאם עלייה בהחזר החודשי.

שלום:

כן מותר לקצר את זמן ההלוואה אבל זה עדיין יהיה תלוי בהכנסה הפנויה שלך. עד 40% מההכנסה הפנויה. ואולי יאפשרו גם עד 50%.

בהצלחה.